基本定義,歷史,特點,計稅依據,納稅人,稅率,地方附加,納稅期限,納稅地點,優待與減免,取消,取消意義,稅率,農業稅計稅土地,徵收價格,正稅,政策,相關評論,紀念意義,

基本定義

全國的

平均稅率規定為常年產量的15.5%;各省、自治區、直轄市的平均稅率,在徵收農業稅(正稅)的時候結合各地區的不同經濟情況,分別加以規定。

歷史

農業稅起源很早,中國過去稱田賦,西方國家稱

地租稅或

土地稅。在封建社會,農業是最主要的生產部門,是

封建制國家最主要的稅收,是財政收入的主體。但發展到

資本主義社會,隨著工業、商業的發展,農業在國民經濟中的比重不斷下降,當代世界多數國家的農業稅已不是主體稅收,而是作為財政收入的輔助手段。“十五”(2000-2005)之初,中國開始了以減輕農民負擔為中心,取消“

三提五統”等稅外收費、改革農業稅收為主要內容的

農村稅費改革。

據史料記載,農業稅始於

春秋時期魯國的“初稅畝”,到漢初形成制度。新中國成立以後,

第一屆全國人大常委會第九十六次會議於1958年6月3日頒布了農業稅條例,並實施至今。這一古老的稅種,已延續了2600年的歷史。歷史上,“皇糧國稅”一直牽動著中國的興衰。儘管中國歷史上出現過“

兩稅法”、“

一條鞭法”、“

攤丁入畝”等改革,以擴大

納稅面,讓有地產、有錢財的人多納稅,但由於吏治腐敗,負擔最終轉嫁到農民頭上。即使是屢被提起的“

文景之治”、“

貞觀之治”、“

康乾盛世”,也只是短暫的輕徭薄賦,歷代封建統治者始終未能跳出農民負擔越減越重的“

黃宗羲定律”。

農民

農民革命戰爭時期,廣大農民用一輛輛裝滿糧食的小推車,“推出”了中國革命的勝利;新中國成立後,又為社會主義建設事業做出了巨大貢獻。幾十年來,農業稅一直是國家財力的重要基石。據統計,從1949年至2000年的52年間,農民給國家繳納了7000多億公斤糧食,農業稅也一直是國家財力的重要支柱。

2004年,國務院開始實行減征或免徵農業稅的惠農政策。據統計,免徵農業稅、取消菸葉外的農業特產稅可減輕農民負擔500億元左右,到2005年已有近8億農民直接受益。2005年歲末免除農業稅的惠農政策以法律的形式固定下來,讓9億

中國農民徹底告別了繳納農業稅的歷史。

特點

農業稅的特點:

3、實行兩種方式徵收;

5、地方政府具有相對較多的管理自主權。

計稅依據

農業收入

1、按常年產量計算的農業收入。它是農業稅的計稅產量,不是實際產量,是中國農業稅的重要特點之一,也是農業稅行之有效的徵收方法。

2、按產品收入計算的農業收入,是農林牧產品的計稅依據,對列舉的農林牧產品,按產品的收入計算確定農業收入。

計算方法

農業收入的計算標準如下:(一)種植糧食作物的收入,按照糧食作物的常年產量計算;

農民收穫

農民收穫(二)種植薯類作物的收入,按照同等土地種植糧食作物的常年產量計算;

(三)種植

棉花、麻類、菸葉、油料和糖料作物的收入,參照種植糧食作物的常年產量計算;

(四)園藝作物的收入、其他經濟作物的收入和經國務院規定或者批准徵收農業稅的

其他收入,由省、自治區、直轄市人民委員會規定計算標準。(一)、(二)、(三)項所列各種農業收入,一律折合當地的主要糧食,以市斤為單位計算;折合比例由省、自治區、直轄市人民委員會規定。 常年產量應當根據土地的

自然條件和當地的一般經營情況,按照正常年景的產量評定。對於因積極採取增產措施和採用先進經驗而使產量提高特別顯著的,評定常年產量不宣過高。在評定常年產量的時候,對於

納稅人興修

農田水利工程、水土保持工程而提高單位面積產量的土地,受益未滿三年的,應當參照受益前的正常年景的產量評定常年產量。常年產量評定以後,在五年以內因勤勞耕作、改善經營而提高單位面積產量的,產量不予提高;因怠於耕作而降低單位面積產量的,產量不予降低。

納稅人

凡從事農業生產、有農業收入的單位和個人,都是農業稅的

納稅人。

稅率

全國的

平均稅率規定為常年產量的15.5%;各省、自治區、直轄市的平均稅率,由國務院根據全國平均稅率,結合各地區的不同經濟情況,分別加以規定。

取消農業稅

取消農業稅地方附加

農業稅地方附加在徵收農業稅(正稅)的時候,還允許地方根據實際需要,在一定的比例內,附征一些

稅額,由地方使用,這就是農業稅地方附加,也叫“地方自籌”

納稅期限

農業稅分夏、秋兩季徵收,夏收較少的地區,可以不進行夏征,在秋季一併徵收,具體時間由省級人民政府規定。

納稅地點

納稅人應當按照規定的時間,將應繳納的糧食或者其他農產品和現款,送交指定的機關;徵收機關收到以後,應當發給收據。

納稅人有運送他們應繳納的糧食和其他農產品的義務。義務運送的里程,一般以當日能夠往返為原則,具體裡程由省、自治區、直轄市人民委員會規定。超過義務運送里程的,其超過的里程,應當按照當地的一般運價發給運費。

優待與減免

(一)農業科學研究機關和農業學校進行農業試驗的土地;

(二)零星種植農作物的宅旁隙地。下列地區,經省、自治區、直轄市人民委員會決定,可以減征農業稅:

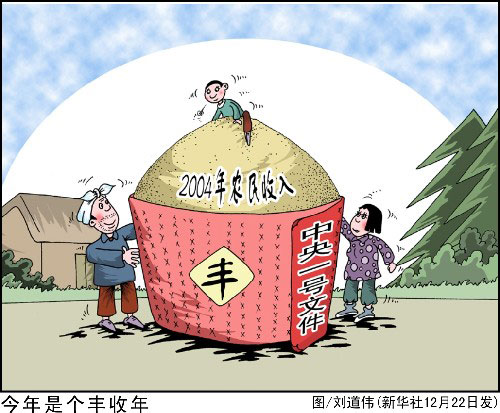

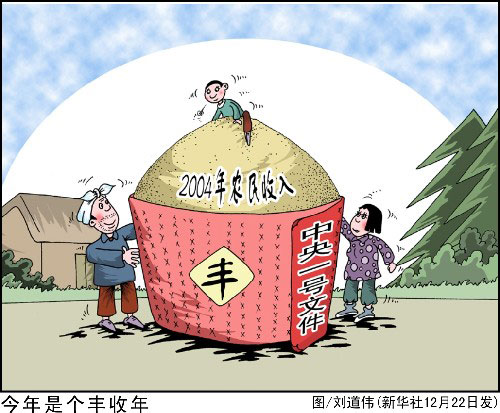

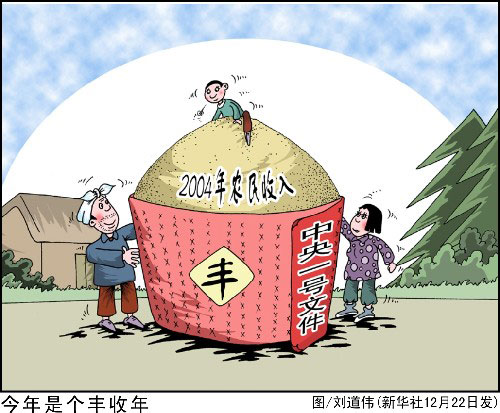

取消農業稅漫畫

取消農業稅漫畫(一)農民的生產和生活還有困難的革命老根據地;

(二)生產落後、生活困難的少數民族地區;

(三)交通不便、生產落後和農民生活困難的貧瘠山區。

據全國人大常委會預算工作委員會有關負責人介紹,50多年來,中國

財政收入結構發生重大變化。

取消

中國歷史上有記載的農業

稅收為

春秋時期(前594年)魯國實行的“

初稅畝”,漢代叫“租賦”,唐朝稱“

租庸調”,國民政府時期叫“田賦”;期間在歷朝對

稅制多次進行改革。1949年中華人民共和國成立後,也未停止徵收農業稅。中國為傳統的農業國,農業稅收一直是國家統治的基礎,

國庫收入主要來自農業稅收。從現代意義來看,農業稅一直被農民稱為“

皇糧國稅”,儘管農民負擔問題一直困擾中國大陸,但農民一直認為

納稅是一種義務,對農業稅未有對抗心理。到2005年廢止農業稅止總計實行了整整2600年。

1958年6月3日頒布《農業稅條例》。

1983年開始,開徵“農林特產農業稅”,1994年改為農業特產農業稅;牧區省份則根據授權開徵

牧業稅;農業稅制實際包括農業稅、

農業特產稅和牧業稅等三種形式。

2000年起從安徽開始試點並逐步擴大範圍,到2003年在中國大陸全境鋪開,推行

農村稅費改革。取消鄉統籌、農村教育集資等專門向農民徵收的行政事業性收費和

政府性基金、集資,取消

屠宰稅,取消統一規定的勞動義務工;調整農業稅和農業特產稅政策;改革

村提留徵收使用辦法。2004年開始,取消牧業稅和除菸葉外的農業特產稅;實行取消農業稅試點並逐步擴大試點範圍,對種糧農戶實行直接補貼、對糧食主產區的農戶實行良種補貼和對購買大型農機具戶的農戶給予補貼;吉林、黑龍江8個省份全部或部分免徵了農業稅,河北等11個糧食主產省區降低農業稅

稅率三個百分點,其它地方降低農業稅稅率一個百分點。

取消農業稅

取消農業稅2005年上半年,中國22個省免徵農業稅;2005年年底28個省區市及河北、山東、雲南三省的210個縣(市)全部免徵了農業稅。

據全國人大常委會預算工作委員會有關負責人介紹,50多年來,我國財政收入結構發生重大變化,農業稅所占比例已大幅下降。1950年,農業稅占當時財政收入的39%,可以說是財政的重要支柱。1979年,這一比例降至5.5%。從2004年開始,中央決定免徵除菸葉稅外的農業特產稅,同時進行免徵農業稅改革試點工作。2004年,農業稅占各項稅收的比例進一步降至1%。2005年12月,十屆全國人大常委會第十九次會議通過決定,自2006年1月1日起廢止《農業稅條例》。

取消意義

是對農民的一種解放。在中國,農業徵稅、繳稅成本太大,這種成本有時候甚至超過了

稅收本身。以農業稅為載體,派生出從農民、農村、農業攝取剩餘的稅費的品種多得令人眼花繚亂。農業稅的取消,使這種到處向農民伸手的體製得到了根本性的改變;更為重要的是,現行的農村稅制,是在

城鄉二元結構下設立的。這種兩線並行的

稅制結構,再加上城鄉發展水平的不平衡,對中國農民形成了極不公平的

稅收負擔。中國由7%的主稅及其20%的附加合成的農業稅稅率達8.4%。據了解,對特定人群進行稅收,這種情況只有在中國才存在。因此,取消農業稅政策的提出,更多的是一種制度性的變化,是中央對城鄉經濟和社會發展不平衡政策做出的重大調整,是對農民在稅負上與城市居民平等地位的恢復。

是改革開放帶來的一項巨大成果。四百億的農業稅雖然只占

國家稅收總額的百分之二點幾,但今後這筆稅收不但沒有了,國家還要從財政中拿出一筆錢來支付農村基層的財政開支,這在以前即使想做也是難以做到的。因此,農業稅的取消,一方面意味著

中國經濟結構在升級的過程中,農業的比重正在逐步降低;另一方面,也表明中國已完全具備了取消農業稅而不至於影響國家全局發展的經濟能力。

對小

區域經濟中的財政稅收結構的影響是最大的,特別是

縣域經濟。對於許多農業縣、農業區域來說,財政稅收中的農業稅仍然是很大的比重。農業稅的取消,使得這些地方的財政稅收結構面臨著重大的變革,並進而將影響到更大的區域甚至是國家財政稅收結構的變革。因此,取消農業稅,實際上是對財政稅收結構、小區域經濟結構、社會結構、甚至是國家巨觀經濟結構的深刻變革的開始,意味著我們的改革已開始走向最艱巨的領域。取消農業稅以及中央政策向“

三農”傾斜,並不損害城市的發展和市民的利益。相反,還將最終促進城市的進一步發展。一個淺顯的道理:全國13億人中的9億多農民增收了,

消費水平提高了,必將促進城鄉市場的暢旺,拉動內需,城鎮的生產、銷售和消費等環節也將隨之步入良性循環,進而加快城市工業化的步伐。同時,

城鄉差距的縮小,還會促使農村社會更加穩定,並有助於全社會的穩定。一句話,中國的改革,都是從解放農民開始的。沒有富裕的農民,就沒有富裕的中國;沒有農村的穩定,就不可能有一個穩定和諧的中國社會。

農業稅

農業稅稅率

國家對農業稅納稅人規定的納稅比例,即計算徵稅對象每一單位應徵稅額的比率。由於我國農業稅按常年產量計征,所以農業稅稅率是應徵稅額與常年產量之間的比率。建國初期,我國農業稅實行累進稅制,其稅率也是

累進稅率;以後改行比例稅制,稅率也相應改為

比例稅率。此外,農業稅稅率有

平均稅率和適用稅率之分。

農業稅地區差別比例稅率

農業稅地區差別比例稅率是指按不同地區分別規定農業稅的稅率。農業稅徵收實行統一的比例稅率,並且採用地區差別比例稅率。我國地域遼闊,兼有亞熱帶、溫帶、寒帶三種不同的氣候。由於自然條件相差懸殊,加上耕作條件和生產投資也不一致,所以農業生產發展很不平衡,農民收入因地而異。為了適應各地的不同情況,農業稅條例只規定15. 5%的全國平均稅率,而授權各地縣級以上人民政府自上而下地逐級規定

差別稅率。這種稅制充分體現了統一領導和因地制宜相結合的原則,在很大程度上適應各地農業經濟發展情況,進一步平衡了各地的農民負擔。

農業稅平均稅率

農業稅平均稅率是指在一定地區範圍內的全部納稅人應繳納農業稅稅額與計稅收入的比例。這個比例,如果是對全國來說的,就叫作全國平均稅率,如果是對省來說的,就叫作省的平均稅率,如果是對縣來規定的,就叫作縣的平均稅率。國務院根據農業稅條例第10條規定,對各省、自治區、直轄市的農業稅平均稅率分別規定為:北京15%、上海17%、河北15%、山西15%、內蒙古16%、遼寧18%、吉林18.5%、黑龍江19%、陝西14%、甘肅13.5%、寧夏13.5%、青海13. 5%、新疆13%、山東15%、江蘇16%、安徽15%、浙江16%、福建15%、河南15%。湖北16%、湖南16%、江西15.5%、廣東15. 5%、廣西14%、四川16%、貴州14%、雲南14%。西藏地區徵收農業稅的辦法由西藏自治區自行規定注(l)。各省、自治區、直轄市根據國務院規定的平均稅率,結合本地實際,分別規定所屬各地區的稅率,各縣市可以根據上級規定的平均稅率,分別規定所屬鄉鎮的稅率,報請上一級政府批准後執行。1961年統一調減全國的農業稅徵收任務後,由於有一些省調高農業稅計稅產量,使條例規定的稅率與實際執行的平均稅率有所變動。1995年全國農業稅決算年報統計的平均稅率為8.7%。

注(1)根據當時的行政區劃,天津市包含在河北省之中,海南包含在廣東省之中。

農業稅高限稅率

農業稅條例規定的各地實行農業稅稅率的最高界限,即地方規定的農業稅稅率,最高不超過常年產量的 25%。從體現負擔政策來說,國家在規定了全國平均稅率和各省、自治區、直轄市平均稅率的同時,必須對各地制定的稅率進行限制,避免各地規定的稅率過高或高低懸殊,而加重農民負擔或者影響農業稅徵收任務的完成。

農業稅名義稅率

“農業稅實際負擔率”的對稱,即農業稅應徵稅額占常年產量的比例,也就是農業稅條例規定徵收農業稅使用的稅率。由於農業稅採取穩定負擔政策,負擔額以常年產量為依據來確定,且一定幾年不變,增產不增稅,使得農業稅稅率出現了名義稅率和實際負擔率的差別。它不能反映農民當年農業稅的實際負擔水平。

農業稅實際負擔率

“農業稅名義稅率”的對稱,即實際徵收的農業稅稅額(包括各地徵收的農業稅地方附加)占農業實際產量的比例。實際負擔率可以確切地反映出當年農民的實際負擔水平。幾十年以來,由於農業生產的不斷發展,而農業稅總體負擔穩定不變,農業稅實際負擔率已由50年代的10%以上,下降到3%。

農業稅計稅土地

依法計征農業稅的土地,是確定農業收入和徵收農業稅的基本依據之一。一般包括:種植糧食作物的土地,種植薯類作物的土地,種植棉花、麻類、菸葉、油料和糖料作物的土地等。計稅土地不是

納稅單位的全部土地或耕地,只有按照規定計征農業稅的土地,才是計稅土地。但也必須根據實際情況適時進行調增或調減。比如,因國家基本建設徵用、長期水沖沙壓不能耕種的計稅土地,經核准後應及時核減計稅土地;因開荒而擴大的耕地,免稅期滿後應據實增加計稅土地。

徵收價格

徵收農業稅的主糧數量折成金額的單位價格。農業稅徵收價格是根據國家確定的糧食價格標準統一規定的。農業稅徵收價格只能由國家統一調整,任何單位和個人不得任意調高或降低。國家從1978年到1996年對農業稅徵收價格作了8次調整;即1979年、1985年、1987年、1988年、1989年、 1992年、1994年、1996年的調整。但農業稅徵收價格的調整並不等於農業稅徵收細糧任務的調整。農業稅細糧任務自60年代以來未作過調整。

正稅

按照農業稅條例的規定計算徵收,並列入

國家預算收入的農業稅稅額。亦稱依率計徵稅額。農業稅正稅額是按照農業收入計算的,農業收入的計算以常年產量為標準,常年產量一般一定幾年不變。有了每畝常年產量和畝數就可以得出計稅農業收入,再根據稅率就可以計算出納稅人的應納稅額。計算公式:農業稅(正稅依率計徵稅額)=計稅土地面積(畝數)×每畝常年產量×稅率。若有

減免稅,計算公式則為:應徵稅額=依率計徵稅額-減免稅額。

省、自治區、直轄市人民政府按照農業稅條例的規定,經本級人民代表大會通過,隨同農業稅正稅徵收的一種地方性附加收人。地方附加一般不超過納稅人應納正稅的15%。在種植經濟作物比較集中、收入較高的地區,可以適當提高農業稅附加比例,但最高不得超過30%。1961年中央調整農業稅負擔時,規定附加比例一律降為不超過 10%。1964年,為解決農村社會主義教育運動經費不足問題,中央同意各省增加附加比例,提高到不超過 15%。農業稅地方附加是隨正稅一起徵收的,

正稅減免或增加,地方附加隨之減免或增加;辦理農業稅超征或減免退庫時,地方附加隨正稅同時辦理。除國家規定徵收的農業稅地方附加外,任何地方不準以任何名義和形式加征附加或搞攤派。農業稅附加原屬

預算外資金,從1996年起納入財政預算。其管理使用原則是先籌後用,不同時期有不同用途,主要用於興修鄉村橋涵、道路,中國小校舍修繕,興建水利工程等地方公益事業。

農業稅優待減免

為鼓勵開發農業資源,對納稅人給予的減征或者免徵農業稅照顧。按照農業稅條例規定,對下列農業收入給予一定的免徵農業稅的優待:

(1)從農業科研機關和農業院校進行科學實驗的土地以及零星種植農作物的宅旁隙地獲得的農業收入,免徵農業稅;

(2)對納稅人依法開墾荒地或者用其他方法擴大耕地面積所得到的農業收入,從有收入的那一年起,免徵農業稅1至3年;

(3)有計畫的移民開墾荒地所得到的農業收入,從有收入的那一年起,免徵農業稅3至5年。

農業稅災情減免

在納稅人的農作物遭受水、旱、風、雹或者其他不可抗拒的自然災害而歉收時所給予的減征或者免徵農業稅的照顧。由於我國幅員廣大,農業生產受自然條件影響較大,抗災能力較弱,每年都有局部地區出現這樣或那樣的自然災害,造成農業歉收。減征或者免徵農業稅的數額,要按照歉收程度來確定。減免的原則是:輕災少減,重災多減,特重全免。至於歉收多少才能得到減免的具體規定,由省、自治區、直轄市制定。

農業稅社會減免

根據國家的政策要求,對納稅人的特殊情況給予的減征或者免徵農業稅照顧。農業稅的社會減免包括:

(1)對於革命烈士家屬、在鄉的革命殘廢軍人及其他因缺乏勞動力或者其他原因納稅確有困難的,經縣級人民政府批准,可以減征或者免徵農業稅。

(2)對於農民的生產和生活還有困難的老革命根據地,生產落後、生活困難的少數民族地區,交通不便、生產落後和農民生活困難的貧瘠山區,在保證貫徹減免稅政策的前提下,經省、自治區、直轄市人民政府決定,給予減征農業稅的照顧。

農業稅貧困減免

對因貧困而繳納農業稅確有困難的納稅人給予的減免稅照顧。根據農業稅條例第20條的有關規定,省級人民政府可結合實際情況,對所屬地區貧困鄉(鎮)內的貧困戶進行減免農業稅照顧。貧困減免不同於對貧困地區的減免,後者屬於

社會減免的範疇。

政策

建立農業稅收制度、從事農業稅收工作的指導思想和原則。農業是國民經濟的基礎,重視、保護、加強農業和促進

農業經濟發展是我國的一項基本國策。

稅收政策是經濟政策的重要組成部分,農業稅政策應圍繞國家在各個時期實施的農村經濟政策制定。在不同時期,國家的經濟政策不盡相同,因此,不同時期的農業稅政策也有區別。黨和國家歷來十分重視農業,鼓勵農業生產發展的

基本政策不變,因此,國家對農業稅的政策也基本未變。根據農業稅工作的長期實踐和建國後多年的農業稅工作經驗,我國的農業稅政策大體上可以概括為:輕稅政策、穩定負擔政策、合理負擔政策和鼓勵增產政策。

農業稅輕稅政策

農業稅長期實行的一項重要政策。國家規定參與農業部門

國民收入分配的份額較少,農業稅收負擔較輕。我國農業生產力不發達,

農業勞動生產率和農產品的商品率較低,農民收入水平不高,國家不可能從農業方面積累更多的資金。在革命戰爭時期,中國共產黨就十分強調農業稅的徵收不能超過農民的實際負擔能力。抗日戰爭時期,農民的農業稅負擔率平均為8%至15%,解放戰爭時期為15%至20%。新中國成立後,在國民經濟恢復時期,為了既能保證國家經濟建設積累資金,又不影響農民生產的積極性,黨在農業稅負擔上繼續採取了輕稅政策。《中華人民共和國農業稅條例》規定:全國平均稅率為常年產量的15.5%,各地可根據實際情況,確定所屬地區實際執行稅率,但最高不得超過常年產量的 25%。60年代初發生大規模自然災害後,國家大幅度調減了農業稅。全國農業稅的徵收總額(細糧數)基本穩定在1961年確定的水平上。隨著農業生產的不斷發展,農業稅負擔絕對額長期穩定不變,再加上國家實行了幾次大的減免政策,如 1979年到 1983年實行的起征點減免,1985年開始對貧困地區減免等,農業稅的實際負擔率是逐年下降的。全國實征農業稅正稅、附加占農業實際產量的比例,國民經濟恢復時期為13%,“一五”時期為11.6%,“二五”時期為11.9%,1963年到1965年平均為7.5%,“三五”時期為6.4%,“四五”時期為5.4%,“五五”時期為4.2%,“六五”時期為3%,“七五”時期為2.9%,“八五”時期不到2.9%。

農業稅穩定負擔政策

在輕稅基礎上,實行穩定負擔,是國家在農業稅收上採取的一貫政策。所謂穩定負擔,是指在一定時期、一定地區範圍內,農業稅計征的常年產量和稅率穩定不變,增產不增稅,讓農民有計畫地安排生產。有更多的資金投入擴大再生產,從而加速農業生產發展。穩定負擔就一個具體單位來說,是指計稅的產量和稅率在一定時期內穩定不變,增產不增稅,並非絕對額不變。因為儘管計稅的常年產量和稅率不變,但由於土地的變化,計稅價格的調整以及年景豐欠的不同,徵收的絕對額是有變化的。農業稅穩定負擔主要體現在兩個方面:一是全國農業稅徵收總額保持不變,從1961年至今,農業生產發展了,但農業稅負擔基本穩定在原來的水平上;二是常年產量一定5年不變,在此期間內,因勤勞耕作,改善經營而提高單位面積產量的,計稅的常年產量不子提高,因怠於耕作而降低單位面積產量的,計稅的常年產量不予降低。這項政策對鼓勵農民積極發展生產,不斷提高生活水平,鞏固工農聯盟起了良好作用。

農業稅合理負擔政策

農業稅的基本政策之一。所謂合理負擔,就是根據不同地區和不同經濟成分的納稅人收入水平,確定相應的農業稅負擔額。這是正確處理納稅人相互之間稅收負擔水平公平合理的關係準則。農業稅負擔是否合理,主要看農業稅徵收數額是否同納稅人的收入水平相適應。由於我國地域遼闊,地形複雜,氣候條件各異,各地區生產條件和生產力水平差別很大,農業收入水平也存在差別。同時,不同經濟組織的納稅人之間的收入水平和負擔能力存在著差別。因此,在確定農業稅負擔時,應儘量使農業稅徵收額與納稅人的收入水平相適應。收入多的多負擔,收入少的少負擔,沒有收入的不負擔,使農業稅的徵收適應不同地區和不同納稅人的實際負擔能力。

農業稅鼓勵增產政策

農業稅的基本政策之一。鼓勵增產,是我國農業稅制的鮮明特點。一是體現在穩定負擔、增產不增稅上面。穩定負擔是指農業稅徵收任務確定以後,在一定時期內維持不變。這樣就把農業新增收入全部留給了農民,國家不參與分配。同時,隨著農業生產的發展,徵收額的穩定,農業稅實際負擔率逐年下降。實踐證明,穩定負擔對國家和農民都是有利的。從農民來說,增產的部分可以全部自行支配,增加收入,發展生產,改善生活;從國家來說,雖然在一定時期直接從農業取得的收入不能因增產而增加,但隨著農業生產的發展,保障了農產品的供給,有利於以農產品為原料的輕工業的發展和市場繁榮,為國家建設資金的積累提供更廣闊而豐富的源泉。二是體現在農業稅的計稅標準上。農業稅以常年產量為計稅依據,常年產量評定以後,在5年以內因勤勞耕作、改善經營而提高單位面積產量的,產量不予提高;因怠於耕作而降低單位面積產量的,產量不予降低。這樣,有利於鼓勵農民精耕細作,提高單位面積產量,採用新的技術措施,進行農業技術改造,也起到鞭策後進的作用。鼓勵增產政策,是“發展經濟,保障供給”財經工作總方針在農業稅收工作中的具體體現,對農業生產的發展、開闢財源起到了積極作用。

相關評論

農業稅提高了農產品成本,降低了國際競爭力。中國是世界上惟一仍然專門面向農民徵收農業稅的國家,總稅率為 8.4%。

國家稅務總局法規處處長王道樹認為,加入

世界貿易組織後,國外競爭對國內農產品市場壓力明顯加大。中國農業本來就是弱勢產業,農業稅則進一步提高了農產品的生產成本,使中國農產品在國際市場上的

價格競爭力大打折扣。

美國、日本和

歐盟國家對本國農產品的補貼是我們遠遠做不到的。根據世貿組織規則,中國可使用‘綠箱’‘黃箱’政策補貼農民,說可以補到8%,可實際能達到的大約也就是2%。這迫使我們採取包括減稅在內的積極政策,支持農業發展。

城鄉收入差距加大,農村稅負高於城市。城鄉收入差距不斷加大也是減免農業稅的重要原因。2003年,這個差距已達到3.3:1。“怎么提高農民收入?”王道樹說,一方面要創造條件讓他們增收,另一方面就要給他們減負,而農業稅是農民負擔中最大的一塊。從另一個角度看,農民的稅負遠高於城市居民。王道樹分析,同樣作為

納稅人,城市居民交

個人所得稅時,先要把

起征點以下的收入扣除,而農民交農業稅卻從沒有起征點。如果征農業稅也像征個稅那樣扣除,至少有9成以上農民達不到納稅人水平,應該不交稅或者少交稅。

作為生產者和經營者,城市工商業者把商品拿到市場上去賣才交稅,而農民無論實際產量和成本消耗多大,都必須按定額交稅,這使得農業稅幾乎變成了“

地租”。根據換算,農產品增值稅的稅率比工業品增值稅的稅率要高出5至8個百分點。城市和農村實行兩套不同的稅制,是中國城鄉二元

經濟結構的典型反映之一。這不僅顯失公平,更加劇了城鄉居民收入差距的擴大。

紀念意義

收藏在北京稅務博物館的照片,記錄了2004年6月30日尤文富親手摘下自己所在科室“農業稅管理科”的牌子,定格了中國取消農業稅的一個歷史瞬間。

農業稅

農業稅 農民

農民 農民收穫

農民收穫 取消農業稅

取消農業稅 取消農業稅漫畫

取消農業稅漫畫 紀念郵票

紀念郵票 取消農業稅

取消農業稅 農業稅

農業稅

農業稅

農業稅 農民

農民 農民收穫

農民收穫 取消農業稅

取消農業稅 取消農業稅漫畫

取消農業稅漫畫 紀念郵票

紀念郵票 取消農業稅

取消農業稅 農業稅

農業稅