簡介

國營企業工資調節稅漫畫國營企業工資調節稅是中國對部分國營企業超過國家規定標準發放的工資所徵收的一種特別目的稅。從巨觀上合理地控制消費基金的增長速度,對實行工資總額隨經濟效益掛鈎浮動的國營企業徵收工資調節稅。

國營企業工資調節稅漫畫

國營企業工資調節稅漫畫徵稅對象

工資調節稅以國營企業為納稅人,

計稅依據是企業當年發放的工資總額,其中,不超過國家核定的上年工資總額7%以內的增發工資部分,為免稅限額;超過7%的部分,按照超額

累進稅率徵稅,最低一級

稅率為30%,最高一級稅率為300%。國家為進一步搞活國營大中型企業,決定自1987年度起降低工資調節稅稅率,調整稅率級距。調整後的分級稅率是:企業工資增長額占核定工資總額比例不超過7%的部分,繼續免稅。超過7~13%的部分,稅率為20%;超過13~20%的部分,稅率為50%;超過20~27%的部分,稅率為100%;超過 27%的部分,稅率為200%。納稅人繳納的稅款、罰金和滯納金,應在企業工資增長基金中列支。

稅法

第一條為了促進國營企業職工

工資制度的改革,有計畫地逐步地提高職工的工資水平,並從巨觀上合理地控制消費基金的增長速度,特制定本規定。

國營企業工資調節稅企業分析表

國營企業工資調節稅企業分析表第二條凡按照國務院關於國營企業工資制度改革的規定,實行工資總額隨經濟效益掛鈎浮動的國營企業,都應依照本規定繳納國營企業工資調節稅(以下簡稱工資調節稅)。

第三條工資調節稅以企業為納稅義務人(以下簡稱

納稅人)。

第四條企業當年增發的工資總額超過國家核定的上年工資總額7%以上的部分,計征工資調節稅。

第五條工資調節稅按超率累進稅率計征,其分級

稅率表附後。

第六條工資調節稅在納稅人所在地繳納。

第七條工資調節稅由稅務機關負責徵收和管理。

第八條工資調節稅按年計征,按次預繳,年終彙算清繳。

第九條納稅人在年度中間累計增發的工資總額,超過國家核定的上年工資總額7%以上時,應按次向當地稅務機關報送工資基金(包括工資增長基金)表和納稅申報表。稅務機關審查核實後,向納稅人填發納稅繳款書,限期入庫。具體繳納期限,由當地

稅務機關確定。

稅費計算

在核定掛鈎企業工資基數時,應根據掛鈎企業上年應提工資增長幅度,扣減

工資調節稅。核定工資基數時扣減的工資調節稅,不參與掛鈎浮動,但可做為

企業工資儲備金使用。核定工資基數的扣稅辦法,與掛鈎企業按實際發放工資繳納工資調節稅的計算辦法有所不同,具體計算辦法,見所附的計算公式及適用稅率表。掛鈎企業向稅務機關實際繳納工資調節稅的計稅辦法,仍按有關稅收規定執行。

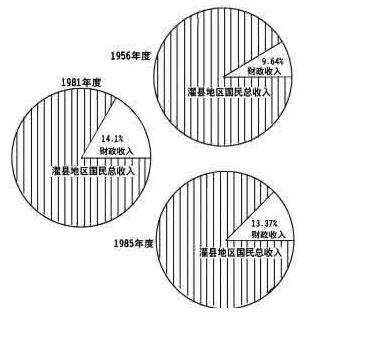

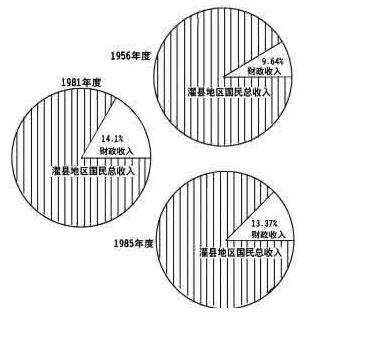

國營企業工資調節稅比例圖

國營企業工資調節稅比例圖計算公式

附:核定掛鈎企業工資基數時應扣工資調節稅的計算公式、適用稅率表及計算舉例。

一、應扣工資調節稅的計算公式:

應扣工資調節稅=上年核定的工資基數

上年應提工資增長額×適用稅率(上年核定的工資基數-速算扣除率)/(1+適用稅率)

舉例

二、計算舉例

在核定掛鈎企業工資基數時,應根據掛鈎企業上年應提工資增長幅度,扣減工資調節稅。核定工資基數時扣減的工資調節稅,不參與掛鈎浮動,但可做為企業工資儲備金使用。核定工資基數的扣稅辦法,與掛鈎企業按實際發放工資繳納工資調節稅的計算辦法有所不同,具體計算辦法,見所附的計算公式及適用稅率表。掛鈎企業向稅務機關實際繳納工資調節稅的計稅辦法,仍按有關稅收規定執行。

附:核定掛鈎企業工資基數時應扣工資調節稅的計算公式、適用稅率表及計算舉。

存在問題

為適應建立社會主義市場經濟體制和擴大改革開放的要求,按照統一稅法、簡化稅制、公平稅負、促進競爭的原則,我國先後完成了外資企業所得稅的統一和內資企業所得稅的統一。1991年將中外合資經營企業所得稅法與外國企業所得稅法合併,制定了《中華人民共和國外商投資企業和外國企業所得稅法》,1994年將國營企業所得稅、國營企業調節稅、集體企業所得稅和私營企業所得稅進行整合,制定了《中華人民共和國企業所得稅暫行條例》,形成了現行內外資企業分別適用不同稅法的兩套企業所得稅

制度。現行企業所得稅制是我國改革開放和社會主義市場經濟發展到一定歷史階段的產物,對促進產業結構調整和經濟平穩較快增長,促進

改革開放和吸引外資等都發揮了重要作用。據統計,2006年,全國

企業所得稅收入達到7080.7億元,占當年

稅收收入的18.81%,已成為僅次於增值稅的第二大稅種。

隨著社會主義市場經濟體制的建立和不斷完善,中國已經建立起相對比較完善的稅制體系,基本上實現了一稅一法,每個稅種都有一部

法律或行政法規予以規範。但在企業所得稅方面,我國現有的並已實施了十多年的內外資兩套企業所得稅法律法規,目前已不能完全適應社會主義市場經濟發展的需要。主要表現為:

一是內外資企業所得稅的法律級次不同,實際執行中法律效力也有差別。外商投資企業和外國企業所得稅依據的是全國人大制定的法律,內資企業所得稅依據的是國務院制定的暫行條例。

二是稅法條款內容過於籠統,不夠具體、細化。為適應經濟社會發展變化的需要,國家財稅主管部門以規範性檔案的方式制定了大量稅收政策,削弱了稅法的嚴肅性和剛性。特別是現行企業所得稅優惠政策存在漏洞,一些內資企業為了能夠享受外資企業的所得稅優惠,採取將資金轉到境外再投資境內的“

返程投資”方式,既影響了資源的合理配置,又造成國家稅款的流失。

三是法律執行成本較高。內外資企業所得稅在實施辦法上有較大差異,在稅收優惠、稅前扣除等方面,存在對外資企業偏松、對內資企業偏緊的問題,造成內外資企業之間稅負不公平,也增加了法律的執行成本。

四是不能適應國際稅制改革發展的形勢。在經濟

全球化的背景下,國際上所得稅稅制改革很快,發展變化很大。目前我國內資企業和外資企業之間相互

參股、控股情況十分普遍,企業組織形式向多元混合方向發展,繼續實行按內外資企業分設的兩套稅法已經不能適應新形勢下的發展需要,也不符合國際稅制的發展潮流。

為完善我國企業所得稅法律制度,維護國家的稅收主權,亟須借鑑國際先進經驗,梳理和整合中國企業所得稅制度,制定適應我國市場

經濟發展要求和國際發展趨勢的企業所得稅法。

稅費改革

對實行工資總額隨經濟效益掛鈎浮動的國營企業增發工資超過國家規定免稅限額部分徵收的一種特定目的稅。是為了配合國營企業職工工資制度的改革而設定的。1985年7月

國務院發布《暫行規定》,決定從1985年度起開徵此稅。當時全國約有15%的國營大中型企業實行這一辦法。隨著工資制度改革的深入,從1988年度起,國家擴大了工資總額隨

經濟效益掛鈎辦法的實行範圍,決定下放審批許可權,並推行地區(部門)總掛鈎辦法。掛鈎方式有7種:(1)工資總額同上繳稅利掛鈎;(2)工資總額同實現利稅掛鈎;(3)工資總額同實物量掛鈎:(4)百元產值工資含量包幹辦法;(5)工資總額同實際工作量掛鈎;(6)工資總額同創匯額掛鈎或同創匯額稅利指標雙掛鈎;(7)工資總額同銷售額和稅利指標雙掛鈎。

國營企業工資調節稅增長几何圖

國營企業工資調節稅增長几何圖所有這些,統稱為工資總額與經濟效益掛鈎。繳納工資調節稅的單位限於按照國務院關於

國營企業工資制度改革的規定,報經批准實行工資總額隨經濟效益掛鈎浮動的國營企業。其他國營企業執行按繳納獎金稅的辦法,不繳工資調節稅。徵稅對象是企業當年增發的工資總額超過國家核定的上年工資總額7%的部分。稅率採取超率累進制,1985年開徵時規定為4個級距,當年工資增長總額不超過國家核定的上年工資總額7%以內的部分,免稅;超過7%~12%的部分,稅率為30%;超過12%~20%的部分,稅率為100%;超過20%的部分,稅率為300%。1987年在獎金稅調整稅率的同時,工資調節稅調整為5個級矩,即當年工資增長總額占核定上年工資總額7%以內的部分免稅;超過7%~13%的部分,

稅率為20%;超過13%~20%的部分,稅率為50%;超過20%~27%的部分,稅率為100%;超過27%的部分,稅率為200%工資調節稅採取按年計征、按次預繳、年終彙算清繳的辦法。企業在當年年度中間累計增發的

工資總額,超過國家核定上年工資總額7%以上時,應按次向當地稅務機關報送工資基金(包括工資增長

基金)表和納稅申報表,先繳稅後增發工資。的開徵,有利於促進國營企業工資制度的改革和完善企業經營責任制,使企業工資增長與企業生產增長相適應,有利於國家從巨觀上控制消費基金的過快增長;1994年

稅制改革時,被取消。

附:國營企業工資調節稅問題解答

一、勞人薪字〔1985〕29號《關於印發〈國營企業工資改革試行辦法〉的通知》中規定:“各地區、各部門中一九八四年已經按其它辦法實行工資同經濟效益掛鈎的企業,原則上應改按國務院國發〔1985〕2號檔案和《國營企業工資改革試行辦法》的規定執行,今年難以改變的,要在一九八六年改過來。但今年也要按規定繳納工資調節稅或獎金稅。這類企業,一九八五年是徵收工資調節稅,還是徵收獎金稅? 答:對於一九八四年按其它辦法實行工資總額同經濟效益掛鈎浮動辦法的企業,在一九八五年已按國務院國發〔1985〕2號檔案改過來,並報經國務院工資制度改革小組批准的,應按規定徵收國營企業工資調節稅。一九八五年未改按國務院國發〔1985〕2號檔案規定和《國營企業工資改革試行辦法》的規定執行的,應按國務院國發〔1985〕86號檔案規定,徵收國營企業獎金稅。 二、一九八五年未經國務院工資制度改革小組批准試行工資總額同經濟效益掛鈎浮動的企業,以及其它企事業單位,是否徵收工資調節稅? 答:凡未經國務院工資制度改革小組批准試行工資總額同經濟效益掛鈎浮動辦法的企業,以及各地區、各部門自定辦法進行工資改革的企、事業單位,(包括國營、集體單位)不論經哪一級地方政府或主管部門批准,均不屬於工資調節稅的徵收範圍,應按規定徵收獎金稅。 三、屬於繳納工資調節稅的企業,發放給職工的各種獎金、津貼、補貼,如何計征一九八五年度工資調節稅? 答:按國家規定屬於繳納工資調節稅的企業,其發放給職工的各種獎金、津貼、補貼、實物獎勵等(除國家規定的原材料、燃料節約獎、副食品價格補貼外),均應計入企業一九八五年度工資增長總額,計征工資調節稅。 四、繳納工資調節稅的企業,按國家規定頒發的創造發明獎、合理化建議和技術改進獎、自然科學獎、科學技術進步獎以及計畫生育補貼和計畫生育獎,是否徵收工資調節稅? 答:繳納工資調節稅的企業,按國家規定頒發的創造發明獎、合理化建議獎和技術改進獎、自然科學獎、科學技術進步獎以及計畫生育補貼和計畫生育獎,因不屬於工資的範疇不計入企業當年工資增長總額,不計征工資調節稅。 五、繳納工資調節稅的企業,發放給礦山採掘工人、搬運工人、建築工人、石油和天然氣開採工人,以及其它經批准免繳獎金稅的工人的獎金是否免繳工資調節稅? 答:對於應繳納工資調節稅的企業,發放給礦山採掘工人、搬運工人、建築工人、石油和天然氣開採工人以及其它經批准免繳獎金稅的工人的獎金,因已核入掛鈎的工資總額基數之內,因此,應計入企業當年工資增長總額,徵收工資調節稅。 六、企業當年財務會計報表已列支,轉到次年發給職工的工資,應如何計征工資調節稅? 答:根據《國營企業工資調節稅實施細則》第十四條規定,工資調節稅的納稅年度是指公曆每年一月一日起至十二月三十一日止,企業當年財務會計報表已列支的工資總額,不論是否已經發放給職工個人,均應計入企業當年發放的工資增長總額,計征工資調節稅。

國營企業工資調節稅漫畫

國營企業工資調節稅漫畫 國營企業工資調節稅企業分析表

國營企業工資調節稅企業分析表 國營企業工資調節稅增長几何圖

國營企業工資調節稅增長几何圖 國營企業工資調節稅比例圖

國營企業工資調節稅比例圖