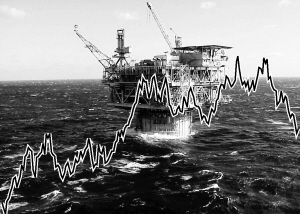

產生 20世紀70年代初發生的

石油危機 ,給世界石油市場帶來巨大衝擊,

石油價格 劇烈波動,直接導致了石油

期貨 的產生。石油期貨誕生以後,其

交易量 一直呈現快速增長之勢,已經超過金屬期貨,是國際

期貨市場 的重要組成部分。

煉油廠

原油交易所 紐約商品

(NYMEX)輕質

低硫原油 即“西

德克薩斯 中質油”期貨契約,

高硫原油 期貨契約。其中西德克薩斯中質

原油期貨 契約規格為每手1,000桶,報價單位為美元/桶,該契約推出後交易活躍。為有史以來最成功的商品期貨契約,它的成交價格成為國際石油市場關注的焦點。

石油期貨 新加坡

東京工業品

英國國際石油

基本功能

簡介 經過若干年的發展,石油

期貨市場 的三大基本功能(價格發現,

規避風險 ,規範投機)已經基本條件已經具備

石油期貨

價格發現 期貨市場 上聚集著眾多的商品生產者、經營者和

投機者 ,他們以生產成本加

預期利潤 作為定價基礎,相互交易,相互影響。具有一定的動態特徵。在公開競爭和

競價 過程中形成的

期貨價格 ,往往被視為國際石油

現貨市場 的參考價格,具有重要的價格導向功能,能夠引導企業生產經營更加市場化,提高社會資源的

配置效率 。

規避風險 套期保值 是石油

期貨市場 基本運作方式之一,企業通過套期保值實現風險採購,能夠使生產經營成本或

預期利潤 保持相對穩定,從而增強企業抵禦市場價格風險的能力。

套期保值的基本做法是企業買進或賣出與

現貨 市場交易數量相當,但交易方向相反的石油商品

期貨契約 ,以期在未來某一時刻通過

對沖 或平倉補償的方式,抵消現貨市場價格變動所帶來的實際

價格風險 。

當然,由於

現貨價格 和

期貨價格 差別現象的客觀存在,套期保值並不能完全消除風險,而是用一種較小的風險替代一種較大的風險,用現貨價格和期貨價格差別風險替代現貨價格變化風險。

規範投機 資本具有天然的

投機需求 。利用石油

期貨市場 可以吸引大量資金,從而為石油產業發展提供第一推動力。利用期貨市場,

交易商 一方面可以規避國際油價波動的

負面影響 ;另一方面,還可通過

投機交易 從市場價格波動中獲取更多的利益。

在規範的市場,投機行為要受到嚴格的監督和管理,

投機者 是在嚴格遵循

交易規則 的條件下獲取正常經濟利益,監督和管理使投機行為成為調節期貨市場的工具。有了投機者的參與,期貨市場的交易量增加,

市場供求關係 也可以更好地得以調節。

運作條件 石油

期貨市場 已經成為世界能源市場的重要組成部分,對世界能源市場的運行具有深遠影響。從實踐和運行歷史看,期貨市場的產生和運行對環境有著特殊要求。成熟和規範的市場經濟體系,是石油期貨市場得以存在和發展的前提:

石油期貨 一、市場競爭和開放程度較高,供求信息充分,

現貨市場 發達;

二、

經濟體系 比較開放,不存在嚴格的價格和進出口管制;

四、

期貨市場 所在國家或地區法律法規健全,對期貨市場的監管切實有效。

由於市場體系不完善導致期貨市場建立和發展受到影響的例子很多,比如1993年初,我國的原

上海石油交易所 成功推出石油期貨交易。

由於當時我國的石油流通體制沒有實現真正的市場化,石油

期貨市場 的產生也是曇花一現,最終退出了歷史舞台。中東一些產油大國雖然擁有豐富的石油資源,但卻沒有建立石油期貨市場,也與缺乏成熟的

市場經濟 體系不無關聯。

交易量 交易所

上市契約

交易量

1978年11月上市取暖油期貨契約;1982年上市含鉛汽油期貨契約;1986年被無鉛汽油期貨契約取代;1986年上市西德克薩斯中質原油(WTI)期貨契約;1990年上市天然氣期貨契約 。

2001年交易量為7,254萬手,日均交易量27萬手

英國國際石油交易所(IPE )

1981年上市輕柴油期貨契約;1988年上市布倫特原油期貨契約;1997年上市天然氣期貨契約。

2001年交易量為2,641萬手,日均交易量17萬手

東京商品交易所(TOCOM)

1999年7月上市汽油、煤油期貨契約;2001年9月上市原油期貨契約。

2001年交易量為2,560萬手

1989年SIMEX上市高硫燃料油期貨契約;2002年4月與TOCOM簽署合作協定交易中東原油期貨契約。

1993年推出大慶原油、90#汽油、0#柴油和250#燃料油四個期貨契約。

總交易量5,000萬噸

橫盤走勢

趨勢 石油期貨 滬油繼續著此前幾個

交易日 的橫盤走勢,其主力契約FU0905早盤以3,014元小幅

高開 ,盤中走勢較為震盪,最高3,032元,最低2,977元,

終盤 以2,978元報收,較前一交易日

結算價 小幅下跌26元/噸,跌幅為0.87%;

成交量 較周二大幅萎縮,日增倉1,064手。

歐盟委員會主席

巴羅佐 (Jose Manuel Barroso)表示,經過兩周的爭論,俄羅斯經由烏克蘭的天然氣再次輸送到歐洲,現場的監督員報告稱天然氣輸送正常。俄烏兩國的握手言和使得油價失去一大支撐因素,再加上

美元指數 走強和美國主要股市大跌也令油市承壓,隔夜

紐約商業交易所 (NYMEX)3月份交付的

輕質原油 期貨價格終盤微跌0.06美元至40.84美元/桶。此外,據分析師初步調查,預計美國能源部1月22日公布的原油庫存數據將增加,其中原油庫存預測增加40萬桶,汽油庫存增加180萬桶;若如此,則對疲弱的油價無異於雪上加霜。另有訊息稱,

委內瑞拉 石油部長

拉米雷斯 20日表示委內瑞拉仍然支持OPEC為穩定國際

石油價格 而做出的任何減產決定,但OPEC的作用終歸有限。

FU0905期價基本圍繞3,000元一線震盪,處於一種“上不去、下不來”的尷尬境地,建議後市以3,000元關口和5日均線作為

多空分水嶺 短線進出。2008年巨觀經濟的壓軸數據即將公布,其景氣程度會影響投資者的心理,進而影響期市商品的價格走勢,予以關注。

交易所 紐約商業交易所 NYMEX1、1978年11月上市取暖油

期貨契約 2、1982年上市含鉛汽油期貨契約,1986年被無鉛汽油期貨契約取代3、1986年上市西

德克薩斯 中質原油(WTI)期貨契約4、1990年上市天然氣期貨契約 。

石油期貨交易 2001年交易量為7254萬手,日均交易量27萬手 。

國際石油交易所IPE

1、1981年上市

輕柴油 期貨契約2、1988年上市

布倫特原油 期貨契約3、1997年上市天然氣期貨契約。2001年

交易量 為2641萬手,日均交易量17萬手。東京

商品交易所 TOCOM 1、1999年7月上市汽油、煤油期貨契約2、2001年9月上市

原油期貨 契約。2001年交易量為2,560萬手 。

新加坡交易所SGX

1、1989年SIMEX上市高硫

燃料油 期貨契約 2、2002年4月與TOCOM簽署合作協定交易中東原油期貨契約

總交易量5,000萬噸。

石油供用 中國石油 需求量增長迅速,自1993年開始,成為石油

淨進口 國,年進口

原油 7000多萬噸,花費近200億美元,前年由於國際

油價 上漲多支付了數十億美元。中國石油供求和價格對國外資源的依賴程度越來越高,承受的風險越來越大,國內企業對恢復石油

期貨 交易的呼聲很高。其實中國在石油期貨領域已經有過成功的探索。1993年初,原上海石油交易所成功推出了石油期貨交易,後來,原華南商品

期貨交易所 、原

北京石油交易所 ,原北京商品交易所等相繼推出石油

期貨契約 ,其中原

上海石油交易所 交易量最大,運作相對規範,占中國石油

期貨市場 份額的70%左右。其推出的標準期貨契約主要有

大慶 原油,90#汽油,#柴油和250#

燃料油 等四種,到1994年初,原上海石油交易所的日平均交易量已超過世界第三大能源期貨市場,新加坡國際金融交易所(SIMEX),在國內外產生了重大的影響。中國過去在石油

期貨 領域的成功實踐,為今後開展石油期貨交易提供了寶貴經驗。

石油期貨

期貨走勢 1、石油在130美元的時候,

天浪 第一時間給出結論,“高點在145-150美元之間”。市場後來的

走勢 證明了這個結論。最高價149美元,收盤最高價147美元。

2、石油到達147美元的時候,天浪第一時間給出結論,“石油將跌倒120美元,並將在110--120美元之間徘徊”。看一看狗屁專家的結論很好笑。石油見到147美元的時候,很多專家說什麼“石油將長期維持在150美元的高位”。市場後來的走勢再次證明了天浪的結論。石油走勢在天浪給出結論後,跌倒了120美元,並在110--120美元之間徘徊。

3、石油在110--120美元之間徘徊的時候,

天浪 又給出下一階段的結論,“石油將跌倒90美元”。----市場證明了這個結論。

石油期貨 4、石油跌倒90美元的時候,天浪再次給出下一階段的結論,“石油見90美元之後,將開始反彈,反彈到120美元”。市場證明了這個結論。

石油大舉反彈,盤中最高130美元,

收盤 120美元。狗屁專家恐怕又找不到方向了。天浪第五次給出結論。

5、石油的終極下跌位置在70-75美元。石油從90美元

反彈 到120美元,僅僅只是個反彈。在115--130美元徘徊之後,將開始下一個波段的下跌,一路跌到70--75美元。

6、截止到2009年1月13日,國際原油價格已經回落到了37美元,回落幅度高大74.8%很難想像如此大的跌幅僅僅用了6個月左右的時間。

建設體系 在上海期交所推出

燃料油 期貨 後,國內企業十分重視回歸到上海燃料油

期貨市場 進行交易。燃料油期貨在

上海期貨交易所 成功上市以來,中國期貨市場從此誕生了首個石油期貨品種,並獲得了各類企業和廣大投資者的廣泛歡迎。

中國國際期貨 經紀公司執行總裁馬文勝認為,在燃料油期貨推出後,上海定價中心地位已初步形成。例如,在國際原油及燃料油大幅上漲的時候,上海燃料油價格並沒亦步亦趨,漲幅遠小於國際市場,說明國內市場定價中心地位已經初步形成,並不是“影子”市場,國內企業第一次占據了一定的主動地位,有效地避免了盲目跟風帶來的風險。

燃料油期貨的成功上市與平穩運行極大地增加了投資者的信心。而最近的中航油事件則進一步表明,儘快建設中國石油

期貨 體系已愈顯迫切。

燃料油 其實,早在中航油事件爆發之前,新加坡

燃料油 紙貨市場就經常發生國際能源巨頭逼倉中國企業的情況,經常令中國進口商出現虧損。因此,燃料油

期貨 在上海的推出,受到了廣州華泰興、深圳協孚等燃料油企業的廣泛歡迎與積極參與。

此次,中航油事件再次警示人們,海外

衍生品 市場風浪巨大,國內企業進行境外

衍生品交易 往往會因交易場所處於海外、交易對手實力強大而處於不利地位。而事實說明,加快建設中國自己的石油期貨體系將能改變這種不利局面。

上海期貨交易所 總經理姜洋指出,“中航油事件”表明,對於中國這樣的石油消費大國來說,建立屬於自己的石油

期貨市場 體系並藉此融入國際石油定價體系,已經迫在眉睫。在分析“中航油”事件時,姜洋用了一個形象的比喻:中國企業在海外衍生品市場上與跨國公司較量,就像是一場50公斤級對100公斤級的拳擊賽。對手在自己制定的比賽規則下薰陶了多年,在這樣的競爭環境下,缺乏經驗和實力的中國企業才會輸得這么慘。

中國經濟發展對石油的需求,注定了中國同時會成為國際石油

投機商 們最感興趣的對象。如果擁有自己的石油

期貨市場 ,就會循序漸進地推進市場的發展,並在發展的過程中注意保護自己的企業。實際上,利用屬於自己的衍生品市場提高本土企業的國際競爭力,在

上海期貨交易所 的銅期貨交易中已經得到了清晰的反映。

在

國際能源署 (IEA)及紐約

商品交易所 (NYMEX)日前在紐約聯合舉辦的“國際油價及

交易行為 研討會”上,與會代表高度重視中國

燃料油 期貨 上市以及中國市場對國際油價的影響,IEA行政副主任William.ramsay認為上海期貨交易所上市燃料油

期貨契約 ,對中國石油行業乃至世界石油市場將產生深遠的影響。國外同行還對

交易所 的燃料油期貨契約和市場組織、管理工作表示讚賞,

美國商品期貨交易委員會 的Mr.Robert評價,“

上海期貨交易所 的燃料油期貨契約能夠在剛上市之初有這樣平穩和活躍的交易,在新上市期貨契約中是非常成功的”。

中國現狀 中國石油 需求量增長迅速,自1993年開始,成為石油

淨進口 國,年進口原油7,000多萬噸,花費近200億美元,前年由於國際油價上漲多支付了數十億美元。我國石油供求和價格對國外資源的依賴程度越來越高,承受的風險越來越大,國內企業對恢復石油期貨交易的呼聲很高。其實我國在石油期貨領域已經有過成功的探索。1993年初,原

上海石油交易所 成功推出了石油期貨交易。後來,原華南商品期貨交易所、原北京石油交易所、原

北京商品交易所 等相繼推出石油期貨契約。其中原上海石油交易所交易量最大,運作相對規範,占全國石油期貨市場份額的70%左右。其推出的標準期貨契約主要有大慶原油、90#汽油、0#柴油和250#燃料油等四種,到1994年初,原上海石油交易所的日平均交易量已超過世界第三大能源期貨市場

新加坡國際金融交易所 (SIMEX),在國內外產生了重大的影響。

石油期貨 2015年6月6日,中國金融機構宣布,計畫於年內啟動人民幣原油期貨交易,這是向國際市場發出的相當重要的信號。

價格影響 截至,

中海油 收購

尼克森 獲批。此次收購是我國最大的一起海外收購案。2005年中海油擬以185億美元要約收購美國優尼科石油公司,最終以失敗告終。所謂好事多磨,中海油收購加拿大能源公司一事在歷經5個多月後,終於

塵埃落定 。

業內研究員認為,拿下加拿大石油巨頭對中海油而言是巨大的利好訊息,不僅能夠促進其油氣產量的大幅增加,還能夠幫助其有效拓寬海外市場。尼克森豐富的油氣資源開採設備、研發中心、銷售網路、管理人才一直是中海油“垂涎”的,在頁岩氣、油砂方面豐富的開採經驗更是中海油“夢寐以求”的。

同時,中海油此舉對於保障國內能源安全有重大意義。中海油石油產量將直逼中石化,“

三足鼎立 ”的態勢在石油業更加凸顯,國內市場、國際市場兩頭並舉的做法將加速國內石油巨頭的發展速度。傳統能源仍將在相當長一段時期內起到主導作用,石油的地位更是其他能源無可替代的,中海油這一舉動將為國家石油儲備體系的完善添上濃墨重彩的一筆。

不過,中海油的海外擴張能在多大程度上提高我國在國際

原油 價格中的話語權尚值得觀察。畢竟,國際原油價格才是影響世界石油行業的決定性要素,這一指標長期被歐美國家所把持,華爾街通過資本市場對石油價格的控制更是成為制約我國石油業發展的重要因素。我國建設石油期貨市場的步伐應當加快,相關理財市場應儘快完善,期貨與現貨市場並舉勢在必行。

期貨 領域的成功實踐,為今後開展石油期貨交易提供了寶貴經驗。

石油作為一種和經濟息息相關的資源類商品,其爭奪和競爭的核心歸根到底還是對市場和價格控制。當前油價居高不下的根本原因,除了資源

稀缺性 之外,一方面是控制了世界上大部分石油資源的國際壟斷資本操縱價格的壟斷行為愈演愈烈;另一方面是國際投機資本在興風作浪。國際市場上的競爭是全方位、多層次的競爭,我們需要參與到

現貨 、期貨、產權等多層次的國際市場競爭中去,需要通過大量、反覆交易去主動影響價格,需要通過建立期貨儲備來維護我國的石油安全、減輕短期油價波動對國內市場的衝擊,需要了解、掌握國際市場的競爭規律、價格變動規律,需要有參與國際市場競爭的企業主體。因此,在我國的石油戰略中,建立中國自己的石油期貨市場,全方位地參與國際市場競爭,利用市場化手段實現可持續發展,對我國石油經濟安全具有舉足輕重的戰略意義。

據

國家稅務總局 下發的公告,從2013年1月1日,納稅人以原油或其他原料生產加工的在常溫常壓條件下呈液態狀(瀝青除外)的產品,按規定徵收

消費稅 。以石腦油1元/升或是燃料油0.8元/升的稅率進行徵收。業內人士分析,受此新政影響最大的應屬民營加油站了,因為民營加油站大多使用調和油,主要是因為調和油的批發價遠低於中石油和中石化兩大石油公司的油品價格(大約能相差500元-1500元/噸)。而因徵收消費稅使調和油增加的成本無疑將被轉嫁至民營加油站。民營加油站面臨更大的生存壓力,只有將增加的稅費再轉嫁給廣大的消費者,油價或將再次上漲。

煉油廠

煉油廠

石油期貨

石油期貨 石油期貨

石油期貨 石油期貨

石油期貨 石油期貨交易

石油期貨交易 石油期貨

石油期貨 石油期貨

石油期貨 石油期貨

石油期貨

石油期貨

石油期貨