定義

解禁:由於

股改使非流通股可以流通,即

解禁(解除禁止)。“大小非”解禁:增加市場的

流通股數,非流通股完全變成了流通股。

非流通股可以流通後,他們就會拋出來套現,就叫

減持。通常來說

大小非解禁股價應下跌,因為會增加

賣盤打壓股價;但假如大小非解禁之後,其

解禁的股份不一定會立刻拋出來而且如果市場上的資金非常充裕,那么某隻股票有大量解禁股票拋出,反而會吸引部分資金的關注,比如氯鹼化工年初的時候有大量大小非

解禁股份上市,從解禁當日開始連續

放量上漲!

大小非漫畫

大小非漫畫 關於占股比例多少和限售時間關沒有明確的確定,只是業內一種通俗的說法。

限售股上市流通將意味著有大量持股的人可能要

拋售股票,

空方力量增加,原來持有的股票可能會貶值,此時要當心.

最大的“

莊家”既不是

公募基金,也不是

私募基金,而是以低成本獲得非流通股的大小股東,也就是所謂的“

大非”“小非”。其中作為市場最有發言權的則是控股大股東——他們對自己企業的經營狀況最為了解,但

股改之前大股東及其他法人股東的股份不能流通,所以他們對公司

股價既不關心,也無動力經營好上市公司。

不過,經歷2007年的股改

洗禮,越來越多的“大非”“小非”已經或即將解禁流通,這些大股東們

增持還是

減持公司股票,能相當程度地反映公司是否具有

投資價值。

歷史資料

制度溯源

中國證監會2005年9月4日頒布的“上市公司

股權分置改革管理辦法”規定,改革後公司原

非流通股股份的出售,自改革方案實施之日起,在十二個月內不得上市交易或者

轉讓;持有上市公司股份總數百分之五以上的原

非流通股股東,在前項規定期滿後,通過

證券交易所掛牌交易出售原

非流通股股份,出售數量占該公司股份總數的比例在十二個月內不得超過百分之五,在二十四個月內不得超過百分之十。這意味著持股在5%以下的非流通股份在

股改方案實施後12個月即可上市流通,因此,“小非”是指持股量在5%以下的

非流通股東所持股份,這就是“小非”的由來。與“

小非”相對應,“

大非”則是指持股量5%以上非流通股東所持股份。

大小非減持攔路虎

大小非減持攔路虎 持有上市公司股份總數百分之五以下的原

非流通股股東,可以無需公告的限制而

套現,廣大投資者無從得知具體情況。所以,

限售股持股比例偏低、股東分散、有較多無話語權“小非”的

上市公司是值得重點警惕的對象。

資金情況

從2007年12月起,大小非陸續到了解禁期。2007年-2008年已解禁的主要大小非股票清單:

2007年12月20日 601991

大唐發電解禁38.068億股,流通盤增628%,吸錢650億元

2007年12月25日 601939

建設銀行解禁27億股,流通盤增42.86%,吸錢約265億元

2008年1月9日 601628

中國人壽解禁6億股,流通盤增66.67%,吸錢約300億元

2008年1月9日 601088

中國神華解禁5.4億股,流通盤增42.86%,吸錢約340億元2008年2月1日 601006

大秦鐵路解禁9.09億股,流通盤增42.85%,吸錢約170億元

大小非

大小非2008年2月3日 601857

中國石油解禁10億股,流通盤增33.33%,吸錢約250億元

2008年2月5日 601166

興業銀行解禁32.79億股,流通盤增467.76%,吸錢約1400億元!!

2008年2月27日 600036

招商銀行解禁23.62億股,流通盤增50.13%,吸錢約750億元!!

2008年3月3日 601318

中國平安解禁31.2億股,流通盤增387.58%,吸錢約2000億元!!

2008年3月5日 000878

雲南銅業解禁1.74億股(成本9.5元),流通盤增47.76%,吸錢約70億元

2008年3月25日 601601 中國太保解禁3億股,流通盤增42.86%,吸錢110億元

2008年4月30日 601600

中國鋁業解禁24.915億股,流通盤增217%,吸錢約480億元!!

2008年5月16日 601328

交通銀行解禁132.43億股,流通盤增593%,吸錢約1200億元!!

2008年7月12日 601168

西部礦業解禁12.51億股,流通盤增272%,吸錢約195億元!!

2008年8月15日 600030

中信證券解禁4.937億股,流通盤增17.68%,吸錢約110億元!!

2008年9月19日 601169

北京銀行解禁27.56億股,流通盤增229.7%,吸錢約230億元!!

2008年10月10日 600028

中國石化解禁43.351億股,

流通盤增51%,吸錢約430億元!!

2008年11月21日 600837

海通證券解禁12.892億股,流通盤增551%,吸錢約210億元!!

2008年12月25日 601601 中國太保解禁15.81億股,流通盤增158%,吸錢約200億元!!

2008年12月26日 600748

上實發展解禁4.767億股,流通盤增120.9%,吸錢約38億元

2008年12月27日 000783

長江證券解禁5.87億股,流通盤增224%,吸錢約 72億!!

2008年12月27日 601099

太平洋證券解禁2.239億股,流通盤增533%,吸錢約30億元

2008年12月28日 000937

金牛能源解禁4.15億股,流通盤增111%,吸錢約70億元

2008年12月29日 600837

海通證券解禁20.6944億股,流通盤增123%,吸錢約180億元

2008年12月29日 000063

中興通訊解禁3.696億股,流通盤增49.3%,吸錢約70億元!2008年12月29日 600348

國陽新能解禁2.806億股,流通盤增 %,吸錢約120億元

大小非

大小非2008年12月30日 600026

中海發展解禁15.785億股,流通盤增 %,吸錢約450億!!

2009年還將陸續解禁的主要大小非清單:

2009年1月4日 600598

北大荒解禁10.7億股,流通盤增184%,吸錢約120億!!

2009年1月6日 600663

陸家嘴解禁10.677億股,流通盤增 %,吸錢約270億!!

2009年1月10日 000933

神火股份解禁1.357億股,流通盤增 %,吸錢約70億

2009年1月12日 600639

浦東金橋解禁3.7億股,流通盤增 %,吸錢約70億

2009年2月27日600036

招商銀行解禁48億股,

流通盤增66.22%,吸錢約750億!!

2009年3月13日 601988 中國銀行解禁83.8億股(

社保基金

清倉),流通盤增129%,吸錢280億

2009年4月27日 601899

紫金礦業解禁49.25億股(零成本負成本),流通盤增352%,吸錢190億!

2009年5月8日 600816

安信信託解禁1.468億股, 流通盤增48.36%,吸錢約26億!

2009年7月5日 601988

中國銀行可

減持509億股(國有50%控股減持),流通盤增342%,吸錢1500億!

2009年8月1日 601006

大秦鐵路可減持29.77億股(國有50%控股減持),流通盤增84.8%,吸錢250億!

2009年10月12日600028

中國石化可減持137.36億股(國有50%控股減持),流通盤增107%,吸錢1950億!

2009年10月27日 601398

工商銀行可減持690億股(國有50%控股減持),流通盤增680%,吸錢2800億!

2010年1月9日 601628

中國人壽可

減持66.9億股(國有50%控股減持),流通盤增743%,吸錢1500億!

2010年4月28日 601998

中信銀行可減持106億股(中信系50%控股減持),流通盤增461%,吸錢400億!

2010年6月29日 600837

海通證券解禁7.6344億股,流通盤增19%,吸錢約60億

推遲到2010年8月11日 002024

蘇寧電器解禁3.82億股,流通盤增39.13%,吸錢約230億!!

2010年10月9日 601088

中國神華可減持81.44億股(國有50%控股減持),流通盤增452%,吸錢1600億!

推遲到2010年10月23日600104

上海汽車可

減持16.3億股(國有減持上限),流通盤增99.1%,吸錢約90億

2010年11月5日 601857

中國石油可減持664億股(國有50%控減上限),盤增1660%,吸錢超10000億!2010年11月8日 600837

海通證券解禁34.6196億股,流通盤增72.6%,吸錢約280億

大小非

大小非2010年12月25日 601601 中國太保可

減持25.47億股(國有50%控減上限),盤增98.5%,吸錢超200億!

相關記錄

2008年4月23日,《上市公司解除限售存量股份轉讓指導意見》實施當天,

中體產業第二大股東二級市場

拋售量控制在

總股本的0.999%。這是兩市首例縮量

減持。

2008年4月29日,滬市

宏達股份兩個

股東違規減持被曝光,為兩市首例大小非違規減持。2008年5月7日,深市冠福家用大小非違規

減持被曝光,為深市首例大小非違規減持。

大小非

大小非2008年5月8日,深交所連發《關於發布的通知》、《關於做好客戶解除限售股份減持行為規範工作有關事項的通知》、《關於對福建恆聯股份有限公司給予處分的公告》三個檔案,遏制

大小非違規減持。

2008年5月9日,媒體質疑

江淮動力大非大宗交易疑為“過橋交易第一單”;市場認為現有規定難阻過橋減持。

2008年5月14日,上證所發布《證券異常交易實時監控指引》,規範大小非違規減持。

2008年6月30日,深滬

交易所發出通知,兩所要求上市公司在半年報中披露公司持股5%以上股東自願追加延長股份

限售期、設定或提高最低

減持價格等股份限售承諾的情況,應當在“重要事項”中予以披露。

2008年7月21日,證監會加強大小非減持

信息披露,要求大小非減持需定期披露,此前

股指一度考驗前期低點。

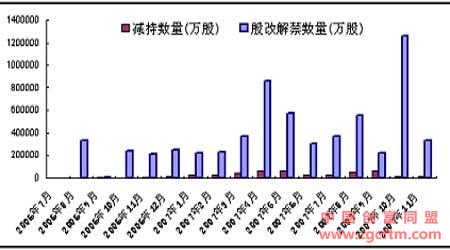

統計報告

深圳證券交易所(下稱“深交所”)最近發布的一份統計報告顯示,自第一筆解除限售以來的不到2年裡,深市主機板超過四成的解除

限售股份已被

減持,累計

成交額超過1000億元。深交所表示,儘管“大小非”減持並非導致2007年以來市場深幅調整的

主因,但應當提前應對將於2009年到來的“大小非”解除限售高峰。

2006年8月第一筆解除限售至2008年4月24日,深市主機板解除限售股份總計193.86億股,減持82.66億股,占解除限售總額的42.64%,累計

成交金額1006.37億元。截至2008年4月,深市共有335家上市公司的股份解除限售,在二級市場出售股份的上市公司,占解限

上市公司的87.16%。其中,持股5%以上的股東出售20.7億股,占總

減持額的25%。從時間分布看,“大小非”股東減持主要在2007年,共減持67.78億股,占總減持額的82%。

深交所對主機板的分析發現,作為產業

投資人的“

大非”傾向於持有股份,而作為財務投資人的“小非”以

股權投資盈利為目的,基本上不打算長期持有,是減持的主要力量。超過60%的上市公司的“小非”減持數量達到解限比例的50%以上,有39家上市公司的“小非”已將解除

限售股份全部售出。

從月度來看,減持股數最高的2007年4月總計減持13.32億股,當月也是

深證綜指漲幅最大的一個月,上漲33.63%;減持股數占市場總成交比例最高的是2007年12月,占總

成交量的1.184%,而當月深證綜指上漲17.04%。平均而言,每月

減持股份總量占交易總量的比例為0.538%。因此,“大小非”通過減持股份賣出的數量十分有限,不是導致當前股市下跌的主要原因。

大小非

大小非儘管深交所不認為“大小非”

減持導致2007年以來的

市場深幅調整,但其在報告中仍警告說,由於“大小非”解除限售高峰在明年才真正到來,因此有必要

未雨綢繆地應對未來“大小非”解除限售高峰期。深交所預計,剔除因

非公開發行、增發而導致的新

限售股,深市主機板2008年因

股改產生的限售股解禁規模為225億股,比2007年增長53.06%,明後兩年的解禁規模分別為412億股和136億股,2011年為149.8億股。

為消除市場對“大小非”

減持的盲目恐慌情緒、增加透明度,報告建議通過深交所網站披露“大小非”解限、減持總體情況。其中,通過大宗交易系統成交的,按

大宗交易相關規定進行披露;通過

二級市場減持的,主機板上市公司與

中小板上市公司可分別披露。大非”則是指持股量5%以上非流通股東所持股份。

定期披露

從2008年7月21日起,“大小非”減持情況將在每月上旬定期於中國證券登記結算公司網站進行披露。這是繼頒布一系列規範減持的措施之後監管層針對“大小非”的又一重要舉動,旨在加強

信息披露力度,增強“大小非”減持的透明度。“大小非”指限售

非流通股,占上市公司總股本5%以上的被稱為“

大非”,低於5%的被稱為“小非”。

中國證券登記結算公司21日首度披露了“大小非”減持相關數據。數據顯示,由於

股權分置改革而形成的

限售股份共4572.44億股,從2006年6月開始到今年6月底,共解禁842.96億股,占總限售股份的18.43%。這其中,累計

減持250.07億股,占

解禁股份的29.67%。2008年6月份,“大小非”解禁數量為29.61億股,減持4.51億股,減持的

股票市值占兩市

交易量的比重不足1%。

近兩年來的統計數據顯示,上海市場的減持比率為26.02%,低於深圳市場40.30%的

比率。統計還表明,在股市上漲時期,“大小非”

拋售量稍有增加,在股市下跌時期,“大小非”

減持量則稍有減少。為規範“大小非”減持,證監會在2008年4月20日就發布了上市公司解除限售存量股份轉讓指導意見,要求持有解除限售存量股份的股東,預計未來一個月內公開出售此類股份數量超過該公司股份總數1%的,應當通過

證券交易所大宗交易系統轉讓所持股份。此後,

交易所也多次發文,規範“大小非”減持,並完善大宗交易系統。

股市

股市然而,儘管監管層

三令五申,市場仍然發生了多起“大小非”股東違規拋售案件。其中,部分違規股東已經被

證監會立案稽查。對於個別涉案股東,證監會已經要求其

回購違規減持的股票。

減持政策

管理辦法

《上市公司

國有股轉讓暫行管理辦法》推出,旨在規範

股權分置改革後國有股的

減持行為。《管理辦法》的基本原則是充分尊重國有股

股東的經營自主權,一定比例和數量範圍內的國有股交易將由國有股東自主決定;國有股轉讓原則上必須通過

證券交易所公開轉讓;轉讓價格的確定,要充分利用

股票市場的

價格發現機制。

《管理辦法》的核心內容是對國有企業的

股權轉讓給予了一定的自主空間, 可在一定的條件下由企業自主決定,而不再需要國資監管部門的嚴格審批。根據《管理辦法》,涉及到

國有控股公司,只要轉讓後不喪失國有控股權,對於

總股本在10億股以下的公司,企業減持的自主許可權是“連續三年內

減持股份不超過總股本的5%”;總股本在10億股以上的公司,企業減持的自主許可權則為“一次減持不超過5000萬股,且三年內減持股份不超過3%”。此外,

國有參股公司的

國有股權轉讓略寬於此,由連續三年調整為一年。也就是說,只有超出上述條件的

國有股減持才報國資部門審批。

在

股改之前,上市公司

國有股不能在二級市場流通,其變更、流轉主要發生在

法人股股東之間,轉讓方式基本上是場外

協定轉讓;

定價方面,基本遵循不得低於

淨資產的原則;在管理方式上,凡涉及上市公司國有股性質變化的,都要報

國資委或地方國資委批准。

大小非

大小非專家分析:之所以在

減持期限上以三年為限,是因為一般國有控股公司管理層的任期為三年;而5%比例的制定則借鑑了證監會的有關規則,但同時又彌補原有政策的漏洞,明確了5%指的是

實際控制人減持所持股份的概念,而不只是單一股東。此前,證監會2005年9月頒布的《上市公司股權分置改革管理辦法》中規定,

股改後公司原非流通股股份的出售,在一年的鎖定期滿後,持有上市公司股份總數5%以上的原

非流通股股東,出售數量占該公司股份總數的比例在12個月內不得超過5%,在24個月內不得超過10%。

《管理辦法》的出台,為所謂“

大非”、“小非”的

減持確立了明確的規則。所謂“大非”,指的是股改後,占

總股本5%以上的

限售流通股,在股改兩年以後方可流通;“小非”則指的是股改後占總股本5%以下的限制流通股,在股改一年後即可流通。

作為

股權分置改革的遺留問題,在“大非、小非”解禁問題上,各級國資委一直處於尷尬境地,一方面難以根據市場狀況和自身需求決定

國有股減持的節奏,以免造成“衝擊”市場的口實,另一方面又要切實防止大股東利用自身優勢進行

股價操縱。

國有參股企業

對於市場人士關於上市公司國企大股東解禁後大量

套現的擔憂,國資委人士認為“這是一種過慮”,“國有參股企業可能會多拋一些,國有

控股企業怎么會賣呢?國有控股上市公司往往是其主業板塊,

股改之後送掉這么多還擔心控制力不夠呢,如果主業它都拋掉了,企業還能做什麼呢?”國資委有關人士指出,對於

A股上市公司的國有

控股股東來說,運營公司獲得公司

市值的不斷上升,其價值大於

減持套利兌現的效用。

違規減持

2008年4月20日,證監會公布了《上市公司解除限售存量股份轉讓指導意見》,要求,未來一個月內公開出售解除限售存量股份的數量超過該公司股份總數百分之一的,應通過

證券交易所大宗交易系統轉讓所持股份。但一些大小非卻接二連三地違規

減持。(《上市公司解除限售存量股份轉讓指導意見》已於2014年2月12日廢止。)

2008年4月29日,上海證券交易所在日常監控中發現

宏達股份異動,兩個持有解除限售

存量股份(解禁“大小非”)的股東賬戶,在當日通過競價交易系統分別減持了七百五十一點三六萬股和六百九十六點二三萬股,減持數量占該股總股本比例分別達到了百分之一點四六和百分之一點三五。宏達股份上述兩股東的

拋售數量顯然違規,成為

大小非解禁違規第一案。

2008年4月30日,上交所發布公告對宏達股份(600331)大小非的超額違規

減持行為予以公開譴責。儘管證監會稽查總隊已經介入這起首例“大小非”違規拋售案的調查,但又傳來冠福家用(002102)和

開開實業(600272)大小非違規減持的訊息。近期,大小非股東減持“頂風作案”不乏其人,接連受到處罰,

宏達股份此前已被上交所處以一個月內限制賣出交易;而深市六日又爆出違規第二案,

中小企業板上市公司冠福家用的法人股股東福建恆聯股份有限公司通過深交所競價交易系統,賣出百分之一點一九的解禁

存量股份,受到十五個交易日的限售處罰。

分析人士指出,大小非屢屢以身試法,其根本原因是違規成本太低。除了監管制度需要加強完善外,投資者在選擇品種種時首先應迴避面臨大小非大額解禁的

個股,其次還應考察個股質地。

限售承諾

一般來說, 當市場面臨

高估值風險時,

大股東的

拋售動力較強,市場估值相對合理時,大股東更傾向於選擇持有股票。在A股市場估值水平已趨合理的情況下,越來越多的“大小非”股東出於各種考慮,開始主動選擇繼續持有解禁股票。自2008年6月18日

三一重工首先發布

控股股東減持承諾以來,至2008年8月已有近40家公司的股東宣布主動延長持股的

限售期。

限制是強制性的,其背後有行政權力保障其實施,往往是監管層為了某種目的而對於某種行為作出的強制性的禁止規定。以

股改為例,一般情況下,股改的法定限售期是12個月,這就屬於限制。而承諾則是非強制性,它是建立在雙方合意的基礎上,以社會輿論和違約責任保障其實施。

上市公司大股東在股改時,做出的超過法定限售期而做出的不賣出股票的許諾,就屬於承諾。由於

非流通股股份數量較大,從穩定

股價的角度來說,適當延長

禁售期的時間,有助於控制市場上股票的供應量,增強投資者預期,穩定市價。因此,許多

非流通股股東在法定承諾之外,作出了特別承諾,在法定禁售期之外延長了禁售非流通股的期間。

例如,寧波東睦非流通股股東承諾其持有的寧波東睦非流通股股份自取得流通權之日起,在5年內不上市交易,在此禁售期滿後,若當時政策仍不允許增持寧波東睦股票,則非流通股禁售期繼續延長最多至10年;鑫富股份、山東威達等承諾5年內不

減持,等等。但對於中小股東來講,這種限售時間上承諾並不保險!根據深交所的研究,儘管有些公司的

非流通股股東採用“

對價不足,承諾來補”的策略,將延長

禁售期當作一種與流通股股東博弈的手段進行投機,但適當地延長禁售期,有助於拉伸“爬行流通”的時間跨度,並錯開集中流通的高峰,一定程度上緩解了

股改方案實施12月後股份集中上市流通的擴容壓力,總體而言對股改的實施是有利的。但實踐中有些股東承諾5年以上甚至10年的禁售期,似乎並無必要,並使市場產生了對大股東“以時間換空間”,玩“

乾坤大挪移”的擔心。如果非流通股股東欲樹立長期持股的形象,可以以最低持股比例等方式作出承諾,沒有必要承諾太長的禁售期,否則可能會給市場留下“開

空頭支票”的口實。

值得注意的是,由於大股東在做出

股改承諾時,只是強調解禁時間,而對於解禁方式的規定往往比較模糊,在這樣的情況下,很容易被解釋成不通過二級市場解禁,或者是不通過

交易系統轉讓。問題在於,一旦上市公司大股東將手中受限制股票轉讓給新的股東,新股東是不受原股東承諾的限售時間限制,這就可能導致這些限售股曲線進入二級市場。如違反

限售期承諾出售股份,則可能引起兩種法律後果:一是

非流通股股東對股改承諾的違反,實質是違背了其對公司的誠信義務,損害了上市公司的信譽和利益,對此可比照《證券法》第47條關於短線交易的規定,將其超限出售股份所得的收益收歸公司所有;二是非流通股股東的違反承諾行為,可能對持有股票的流通股股東利益造成損害,因為在限售期內流通股股東有限售流通股不能流通的預期,違規流通的

限售股也增加了市場的股票供給,對

股價造成了影響,如果從因果關係上確認非流通股股東的違反限售承諾行為給流通股

股東權益造成了損害,則非流通股股東應承擔相應的損害

賠償責任。

解禁影響

綜述

股票最大的“

莊家”既不是

公募基金, 也不是

私募基金,而是以低成本獲得非流通股的大小股東,也就是所謂的“大非”“小非”。其中最有發言權的是控股大股東——他們對自己企業的經營狀況最為了解,但股改之前大股東及其他法人股東的股份不能流通,所以他們對公司股價既不關心,也無動力經營好上市公司。

解禁的影響

解禁的影響後果

分析人士認為,解禁潮是否會影響股市關鍵要看市場總體趨勢,一旦

股指上漲過快,再加上周邊市場尤其是美國經濟走勢並不樂觀,

大小非解禁的負面影響會被放大。

儘管“大小非”經歷了

股改送股的成本付出,但其購入成本仍然極低,即便按照暴跌後的市價套現,依舊能獲得暴利。因此市場很難準確估量解禁後的套利衝動。

對2008年而言,“大小非”解禁對A股市場階段性的資金供求面可能會產生一定程度影響。總體而言,不會對資金供求面的總體格局產生根本性影響。若市場正處於平衡市格局或偏弱市格局,則可能給市場階段性走勢產生負面影響。

對

個股而言,獲得流通權既可能帶來投資機會,又可能帶來回調風險,投資者應區別對待。在市場總體趨勢向好時,若公司基本面較優秀,則

限售股很可能帶來投資機會。這是因為在限售股解禁前期,因投資者心理壓力,

股價往往會出現調整。而一旦解禁之後,優質的基本面容易吸引更多的資金關注,股價可能被推高;若市場總體運行趨勢偏淡,且公司基本面乏善可陳,則限售股解禁很可能帶來顯著回調風險。

緩解衝擊

從四個方面減緩“大小非”對市場衝擊

針對“大小非”問題的應對舉措,有關人士表示,要在現有法律法規的基礎上充分尊重股東的權利,保持現有相關契約的延續性。從具體操作程式和操作手段上來講,

證監會將從四個方面規範“大小非”

減持行為:首先,豐富大宗交易方式,改進大宗交易效率;第二,為企業增加融資機會,豐富

融資方式,如發行

可交換債券等,以免“大小非”股東由於缺少資金而變現所持股票;第三,規範減持

股東的轉讓行為,加強

信息披露;第四,從平衡

市場供求關係的角度,協調有關部門,積極推動保險公司、社保基金、

養老金等長期投資者參與股市,增加市場資金供給,緩和市場供求關係。

相關分析

對大小非解禁有無利好的分析

【1】

實體經濟和金融經濟之間的

套利機制變得更加流暢,大股東將對實體經濟和金融經濟的

收益率進行比較和判斷,來選擇是將手中的股票套現,還是繼續將實體經濟金融化。促進中國經濟的結構轉型。

【2】受實體經濟的影響,近兩年股市的估值持續地下降,市場將在大幅波動中找出它合理的價格中樞。

【3】有利於抑制股市的過度投機,使

股價與國際接軌,使股市成熟,使股市的投資理念建立,使各方參與者成熟。

【4】讓老百姓能買到具有投資價值的股價接軌股票。給投資機會和渠道不多的中國人一個

熱錢余錢投資的方向。

【5】有助於上市公司的優勝劣汰

大小非解禁對好公司的股票長期向上趨勢的影響有限,而對績差公司的股票則是毀滅性的。有利於資源配置。有利於

中國經濟結構的轉型。

【6】能使廣大投資者認識到大投入就有大回報,只要能把握好機會.

大小非漫畫

大小非漫畫 大小非減持攔路虎

大小非減持攔路虎 大小非

大小非 大小非

大小非 大小非

大小非 股市

股市 解禁的影響

解禁的影響

大小非漫畫

大小非漫畫 大小非減持攔路虎

大小非減持攔路虎 大小非

大小非 大小非

大小非 大小非

大小非 股市

股市 解禁的影響

解禁的影響