基本介紹

- 中文名:間接抵免

- 相對:直接抵免

- 類型:名詞

- 領域:經濟

間接抵免是“直接抵免”的對稱。居住國政府對視同本國居民公司間接繳納的外國所得稅所給予的抵免。間接抵免是適用於跨國母子公司之間的稅收抵免。母子公司之間是...

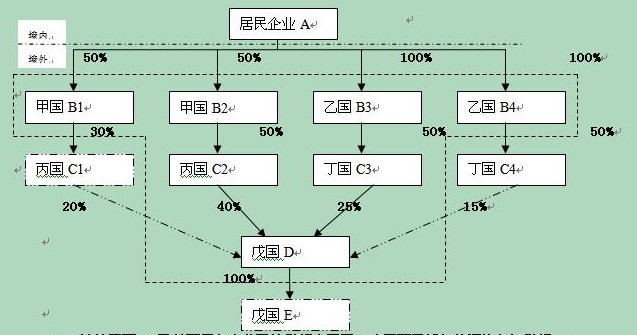

多層間接抵免是指居住國對母公司來自其外國子公司,並通過外國子公司來自其外國孫公司以及外國孫公司下屬的外國重孫公司等多層外國附屬公司的股息所應承擔的外國所得...

間接抵免法,是指適用於解決跨國母子公司之間股息分配存在的經濟性重複徵稅的方法。...... 間接抵免法,是指適用於解決跨國母子公司之間股息分配存在的經濟性重複徵稅...

多層間接抵免法是“一層間接抵免法”的對稱。間接抵免法的一種。指上一層母公司或子公司所在居住國 (國籍國) 對本國母公司或子公司控股或參股的下屬多層子...

一層間接抵免什麼是一層間接抵免 編輯 一層間接抵免又稱為“單層間接抵免”,是指對母公司下屬的一層附屬公司,即子公司所納外國公司所得稅的抵免。...

一層間接抵免法是“多層間接抵免法”的子公司所在居住國 (國籍國) 政府對本國母公司或子公司控股或參股的下屬第一層子公司或孫公司在其所在居住國 (國籍國) ...

抵免法是避免國際雙重徵稅的基本方法之一。指居住國 (國籍國) 政府準許本國居民(公民) 以向非居住國 (非國籍國) 政府已納的所得稅或一般財產稅,抵沖其應向...

抵免限額是居住國(國籍國) 政府從維護本國的稅收權益出發,對本國居民 (公民)已向非居住國 (非國籍國) 政府繳納的所得稅或一般財產稅稅額,允許在國內進行稅收...

境外稅額抵免分為直接抵免和間接抵免。直接抵免包括:1、企業直接作為納稅人就其境外所得在境外繳納的所得稅額在我國應納稅額中抵免,2、來源於或發生於境外的...

抵免制,又稱“外國稅收抵免”。是指納稅人可以將已在收入來源國實際繳納的所得稅稅款在應當向居住國繳納的所得稅額內全部或部分免除。有直接抵免和間接抵免,...

直接抵免是稅收抵免的一種。適用於同一納稅實體內部所得分配關係的稅收抵免方法。在計算居民納稅人的應納本國所得稅額時,對其在國外取得的全部所得以及因此而...

《財政部、國家稅務總局關於企業境外所得稅收抵免有關問題的通知》是2009年財政部、國家稅務總局發布的通知。...

國際稅收抵免是指本國的企業、公民或居民,在外國繳納了所得稅回到本國繳納所得稅時,將在外國繳納的所得稅款加以扣除。它是現代稅收制度中避免國家間雙重徵稅的...

所謂直接抵免法,就是居住國對同一個居民納稅人在來源地國繳納的稅額,如同一居民個人就其境外來源的工資薪金所得在來源地國已繳納的所得稅額,或同一個法人企業...

國外已納稅款抵免簡稱稅款抵免,亦稱抵免法。一個國家對本國居民、公民或法人徵收所得稅時,允許從繳納所得稅中扣除在國外已繳納的所得稅額。計算方法是:先求出...

國家稅務總局關於發布《企業境外所得稅收抵免操作指南》的公告 國家稅務總局公告2010年第1號 根據《中華人民共和國企業所得稅法》(以下簡稱企業所得稅法)、《中華...

實行抵免制的國家都承認收入來源地稅收管轄權優先的原則,同時,不放棄本國的有稅收管轄權。抵免制有直接抵免與間接抵免之分。直發抵免是對跨國納稅人在收入來源...

直接抵免法的基本公式為:居住國應徵所得稅稅額=國內外總所得×居住國所得稅稅率-允許抵免的已繳來源地國所得稅稅款間接抵免。間接抵免是指母公司所屬的居住...

(一)企業從境外取得營業利潤所得以及符合境外稅額間接抵免條件的股息所得,雖有所得來源國(地區)政府機關核發的具有納稅性質的憑證或證明,但因客觀原因無法真實、...

(4)實行扣額法等;其次,其有關制度和方法還被擴大和推廣運用於國際重疊徵稅並有所發展,除上述以外,還包括:(1)實行抵免制(間接抵免)。(2)實行免稅制等。 [...

直接犯罪結果,“間接犯罪結果”的對稱。是指犯罪行為對直接犯罪客體所造成的現實...直接抵免法,納稅人向收入來源國直接微納的所得稅,居住國若給予抵免,就構成...

例如第24條引入間接抵免法,但卻在間接抵免母子公司的層次問題上沒有具體說明。(六)其他有助於反避稅審計的措施一是要充分發揮稅務師、審計師、會計師在反避稅...

1 境外所得稅抵免的主要規定 1.1 法規概況 1.2 境外所得稅抵免規定的適用範圍 l 2 1 納稅人的範圍 1 2 2 境外所得的範圍 1.3 直接抵免與間接抵免 ...

3)是實行間接抵免制,母公司所在國對子公司在其所在國加納的公司所得稅給予抵免。2、股息付出國的措施:採用雙稅率制和折算制。1)雙稅率制是對用於分配股息和...

因為新法採取了直接抵免和間接抵免並用的方法來消除居民企業的雙重徵稅問題,從而擴大了可以抵免的外國稅款的範圍。居民企業不足之處 當然,《企業所得稅法》的相關...

可是無論對納稅人還是稅務機關來說,抵免法都比免稅法複雜,因為抵免法要考慮到抵免限額和稅收饒讓,特別是涉及母子公司利潤雙重徵稅的間接抵免時,若採用分國抵免...