基本概念

一般把家庭生命周期劃分為

形成、

擴展、穩定、

收縮、

空巢與

解體6個階段。標誌每一階段的起始與結束的人口事件,如表所示。6個階段的起始與結束,一般以相應人口事件發生時丈夫(或妻子)的均值年齡或中值年齡來表示,各段的時間長度為結束與起始均值或中值年齡之差。例如,如果一批婦女的最後一個孩子離家時(空巢階段的起始),平均年齡為55歲,而她們的丈夫

死亡時(空巢階段的結束),平均年齡為65歲,那么這批婦女的空巢階段為10年。

家庭生命周期

家庭生命周期家庭生命周期這個概念綜合了

人口學中占中心地位的婚姻、生育、死亡等研究課題。由於婚姻、生育、死亡等

人口過程都是發生在家庭里的,對家庭生命周期的研究可以對這些人口過程的機制進行更深入的認識與剖析,避免傳統的人口學把婚姻、生育、死亡等人口過程分離開來孤立地進行研究的弊端。家庭生命周期的概念在社會學、人類學、心理學乃至與家庭有關的法學研究中都很有意義。例如,對家庭生命周期的分析,可以更好地解釋家產權、家庭與家庭成員的收入、婦女就業、家庭成員之間的關係、家庭耐用消費品的需求、處於不同家庭生命周期的人們心理狀態的變化等。

傳統的家庭生命周期概念反映的是一種理想的道德化的模式,與社會的現實狀況有較大出入。有不少學者已認識到這一概念的局限性。他們認為把家庭生命周期分為6個階段,只適用於

核心家庭,而不適用於許多亞洲國家和他

開發中國家中普遍存在的核心家庭與三代家庭或與其他形式的

擴大家庭並存情況;傳統家庭生命周期概念也忽略離婚以及在孩子成年之前喪偶的可能性,即未包括

殘缺家庭;還忽略了無生育能力或其他原因造成的“無孩家庭”;對於有不同孩子數的家庭,含有

再婚與前夫或前妻所生子女的家庭的差異也未予以反映。

詳細內容

每個父親都是家庭的經濟和精神支柱,正因為此,許多父親都深深地懂得自己的責任和負擔的重大,特別是要保證家庭經濟生活的穩定,這就要求父親們要在積極做好本職工作、努力賺錢的同時,認真做好

理財規劃,使一家人的生活正常運轉,實現自由、自主、自在。作為理財專員的金融理財師和理財經理們,面對處於不同家庭生命周期的父親們為了實現全家人自由、自主、自在的生活而奔波奮鬥,我們有責任、有義務發揮自己的專業才能幫助他們做好理財規劃。

形成期

家庭形成期也叫築巢期,這個時期是指從結婚到子女出生,特徵是處於美滿的二人世界,作為家庭里的準父親,一般年齡在25-35歲之間,家庭支出面臨較大壓力,加之結婚、購房、購車等,一般負債較高。這就使得作為家庭經濟支柱的準父親,將承擔更多的社會和家庭責任,尤其是為了迎接即將出生的寶寶,及早為家庭制定和執行有效的

理財規劃非常重要,從整個家庭生命周期來看,這個時期的理財規劃可能最為重要,在以後的各個階段只要根據家庭情況的變化對這個規划進行相應的調整即可。理財重點:

保險規劃要首先考慮。作為準父親和家庭經濟支柱,家庭責任重大,而從某種意義上說,保險是對家庭責任的最好體現,可以使自己成為一把為家人遮風擋雨的“愛心大傘”。

在保險規劃上,首先要確定保額和保費,按照通常的做法,一個家庭每年的保費支出應以年收入的10%為宜。對於保額,也要根據家庭的具體情況來確定,對於普通家庭來說,每個家庭所需要的壽險保額約為家庭年收入的10倍,但在具體規劃時還要把

房貸、

車貸餘額納入

保險需求。

其次要確定

保險種類,對於家庭形成期的準父親,要重保障輕投資,最應該考慮的是保費便宜、消費型的

定期壽險、

意外傷害保險和大病健康保險,儘可能地做到保費小、保額大。為了應對意外事故和以後每個生涯階段的理財目標需求,如果資金比較寬裕,還可選擇另外一種可貫穿一個家庭整個生命周期的投資型險種,即萬能險,這種保險的保費和保額比較靈活,許多人認為一張萬能保單就可以滿足一個人一生的保險需求。

投資規劃可以激進一些。俗話說,年輕就是資本,這一時期的準父親正處於人生起步並迅速上升階段,喜歡嘗試新生事物,也經得起失敗和挫折,能夠承受較高的投資風險,因此可以追求較高的收入增長率。從投資種類上看,股票類、債券類、貨幣類可分別占70%、10%、20%。

量力而行規劃好支出。由於家庭剛剛形成,生活壓力較大,特別是需要購房購車,支出較多。對此,準父親們要注意權衡家庭的基本情況和未來的收入支出,量力而行合理規劃好購房購車事宜。

規劃好個人職業生涯。當今世界是競爭的社會,更是學習的社會,對於年輕的、即將承擔生兒育女的準父親來說,規劃好自己的職業生涯至關重要,特別是要不斷地進行學習投資,使自己的職業生涯“前途無量”,真正承擔起對於家庭的重大責任。

成長期

家庭成長期也叫滿巢期,是從孩子出生到其完成學業這個階段,其特徵是家庭成員增加,家庭中父親的年齡一般在30-55歲左右。孩子的出生給家庭帶來了無盡的歡樂,但隨之帶來的是較二人世界時更多的責任,許多家庭都明顯地感受到了壓力,生活支出、教育支出壓力都較大,因此做好

理財規劃更為重要。這時要對前期所制定的理財規划進行認真地檢視,該增加的要增加,該調整的要調整,使其更加適合家庭情況的重大變化。

保險規劃要先大人後孩子。有句成語說:“皮之不存,毛將焉附”,即一個家庭最需要投保的人是這個家庭的經濟支柱,父母作為家庭的經濟支柱,往往比孩子更需要保障,因為只有父母健康,才能夠保證家庭有持續的收入,孩子才能夠正常生活和成長。因此當了父親後,更應該給自己和妻子投充足的保險,再考慮給孩子投保,險種上以意外險和健康醫療險為主。

教育金要及早準備。近年來,由於教育費用的過快增長,教育成為許多家庭最主要的支出之一,與其他支出相比,教育金具有特殊性,除了數額較大,且基本上呈逐年遞增的特點外,還有幾個突出的特點,如屬於剛性支出,沒有時間和金額的“緩衝”,非常缺乏彈性,在既定的時間內一定會被使用。由於這些特點,在籌集過程中,父親們應遵循一定的原則,首先在思想上和行動上要未雨綢繆,及早準備;其次,教育金最好要從寬準備,儘量多準備一些;再次,充分考慮教育金積累的安全性和穩健性,

分散投資,

組合投資,根據實際情況合理搭配;最後,在選擇子女教育金的具體投資產品時,要綜合考慮

風險承受能力、投資時間長短以及

巨觀經濟形勢和市場狀況。一般來說,距離子女的教育目標實現時間越遠,可以選擇風險越高的投資工具;反之,則應該更多選擇風險越低的投資工具。

投資理財要穩中有進。由於家庭收入增加、支出相對穩定,家庭積累逐漸增加,可投資

淨資產逐年增長,但應注意控制投資風險,特別是在家庭成長期的後期。因為隨著年齡的增長、家庭成員的增加和責任的加大,投資應該更加注重穩中求進,不可太冒進。在投資過程中要重點考慮

教育金的特點,在準備好教育金的基礎上,可以著手通過投資來準備退休後的養老金。

成熟期

家庭成熟期也叫離巢期,是指從子女完成學業到夫妻均退休,其特徵是家庭成員數量隨子女獨立而減少,作為家庭男主人的父親年齡一般在50-65歲,事業發展與收入通常均達到高峰期,家庭支出隨家庭成員減少而降低,家庭儲蓄隨收入增加和支出降低而大幅增加,資產達到最高峰。處於這個階段的父親要對以前的

理財規劃進行較大調整,由於孩子已經完成學業,

教育金不必再考慮,但一般要考慮為孩子置辦婚房或者創業金,在此基礎上,理財規劃重點是:

保險規劃重在醫保。孩子成人後,其

保險需求會隨著其新家庭的組建而變化,這時候一般其父親可以不必再考慮孩子的保險支出,只要把夫妻二人的保險規劃好就行了。在保費上可以仍然按前面的方法確定,保額由於房貸的大幅度減少而減少,在險種上,以醫療

健康險為主,並適當投保

終身壽險和意外險。

退休規劃納入日程。忙完了孩子的父親應該多考慮一下自己的養老了,這是一個非常重要的問題。提到養老問題時,一些朋友總會有些“自豪和滿足”地說自己已經參加了單位的養老保險,所以不用考慮退休後的養老金問題了,事實上並非如此,因為退休後能領到的養老金可能根本不足以應付退休後的生活。只能靠我們自己積累,所以完成了孩子的學業等大事的父親們,千萬不能有鬆口氣的想法,應該接著或者在之前就開始準備自己和老伴的養老問題。對此,要估算一下自己退休後能拿多少基本養老金,再確定退休後的生活目標(溫飽型、小康型、享樂型)以及實現這些目標所需要的養老金數額,然後計算資金缺口,最後再確定將採取什麼方式積累資金來彌補這部分缺口,以實現自己退休後的生活目標。一般使用較多的

退休規劃金融工具主要有

年金保險、

基金定投以及股票等。

投資理財要穩健為主。隨著年齡的增長,要更加注重投資風險,“穩”字當頭。在投資比例上,要適當降低股票類的投資,提高債券類投資比重;在投資種類上要重點結合退休養老問題進行投資。同時,這個階段由於收入較高,支出較前相對降低,生活水平可以更高一些,對於

房貸和

車貸等負債,要逐步還清,儘量不要將負債帶到退休後,這樣到時可以安享晚年。

衰老期

家庭衰老期也叫空巢期,是指從夫妻均退休到二人中一人過世,夫妻年齡一般在65-90歲居多,家庭收入較退休前減少,除了養老金外,主要是理財收入或

轉移性收入,在支出方面,休閒、醫療費用增加,其他支出減少,但大部分情況下支出大於收入,消耗退休準備金。這個階段的父親們

理財規劃重點應該放在醫療保險和財產傳承上。

投資規劃要趨向保守。這個階段資金積累的主要目標就是退休後的生活,因此不但要避免激進,而且要在穩健的基礎上趨於保守,在投資比例上,要大幅度降低股票類投資比例,提高

固定收益的債券類投資比重,貨幣類投資也要提高。需要強調的是,退休後,由於不再工作,休閒、醫療費用大大增加,因此應該多保留生活備用金,以備緊急之需,對這些資金以活期存款或者靈通快線等流動性非常強的形式留存較為合適,方便隨時支取。

保險規劃重在醫療和意外。目前老齡化趨勢不斷加劇,一對夫婦供養四位以上老人的情況將越來越多,如果沒有足夠的保險做後盾,一旦老人生病或者出現意外,就會給家庭帶來較大的經濟負擔。因此,操勞了一生的父親們進入老年生活後,要結合前期的投保情況認真進行保險理財規劃。根據老年人的特點,以下幾種保險是應該重點考慮的險種:首先是健康保險,在前期保險的基礎上,可以再增加老年護理險;其次是

意外傷害險;最後是

投資型保險。從投資理財的角度出發,老年人在購買足夠的

保障型保險後,如果還有積蓄,可以適當選擇一些具有投資功能的險種,如期限較短的

分紅險、投資型家財險等等,以保值增值。

財產傳承要規劃。近年來,一個非常重要的稅種正在受到越來越多的有識之士——其中絕大部分是高端人士——的高度關注,即

遺產稅,雖然目前我國還沒有開始徵收,但這是一個發展趨勢,種種跡象表明,遺產稅法必將出台。因此處於這個階段的父親們應該著手考慮財產傳承問題,特別是對於高淨值資產的父親們。對於財產傳承的方式有多種,如信託、保險等。父親們可投保以自己為被保險人、子女為受益人的終身壽險或者

定期壽險,從而順利傳承財產,實現資產的有效轉移。

生命歷程

許多學者主張用一個包括更多內容的新概念即家庭生命歷程來取代比較狹隘的家庭生命周期。其應包容

核心家庭和

擴大家庭、離婚與喪偶形成的

單親家庭,與無孩家庭等多種現實生活中存在的家庭生活形式。較細劃分將家庭生命歷程分為:只結過一次婚結髮夫婦;夫婦雙方均是

再婚;一方是初婚而另一方是再婚夫婦;離婚或喪偶後未再婚;從未結過婚等等。以上每一種又按照孩子數(0,1,2,3,4)分為五類。另外還有人把再婚夫婦再進一步細分為有無前夫或前妻所生子女兩類。各種不同夫婦或單親小家庭又可分為獨立生活核心家庭及生活在擴大家庭中等不同情況。也有的學者指出劃分不宜太細,以免給深入分析帶來方法論和數據來源方面的困難,因而可把上面劃分

聚類為10種或12種類型。

無論是傳統的家庭生命周期,還是家庭生命歷程,都能從兩個不同角度來進行分析:

①將家庭作為一個

分析單位,對家庭中的成員和他們之間的關係作為一個整體加以研究。

②將在家庭中生活著的個體作為分析單位。通過對這些個體行為(如婚姻和生育、

死亡、遷移等)與他們與其他家庭成員的關係的分析,來揭示家庭的特徵及演變規律。前者雖然看起來是一種理想研究方式,但受到分析方法複雜化,數據蒐集困難,以及較難和人口基本要素(婚姻及生育、死亡)直接聯繫等方面限制。後者在方法論和數據來源方面的困難相對較小於前者,但對於各個個體之間的相互關係研究和推論

家庭結構的變動也並非易事。

基本特徵

當我們想到生命周期時,通常會想到個體生命的成熟,完成每個年齡的挑戰後向下一個邁進。人類生命的周期是有秩序的,按照階段發展,每個階段都會有

高原期,都要通過發展來完成所要求的改變,成長和改變的階段之後是相對穩定的階段,在這個階段中各種變化得到鞏固。

家庭生命周期

家庭生命周期家庭也同樣有生命周期:當兒子或女兒離開幼稚園或達到

青春期,不是只有孩子需要學習適應新環境,整個家庭都必須重新調整適應。

而且對孩子有影響的發展變化不僅限於來自孩子本人,還來自孩子的父母、祖父母等。14歲男孩與他父母關係的壓力也許來自他父親的

中年危機,或者他媽媽擔心她父親退休的事情,他們都和這個男孩一樣正在經歷變化。

中年的父親可能不再迷戀他的工作而決定更多地與家人在一起,與此同時他的孩子正在長大並逐漸離開家庭。

父親對親情的渴望可能會妨礙孩子們的自立。家庭與其他複雜系統共有的特徵就是不會平穩地逐漸改變,而是不連續地跳躍式的變化。戀愛和

政治革命都是這種跳躍式的例子。生孩子就像戀愛一樣,同時要經歷一次革命。

家庭生命周期沒有固定的標準,家庭有不同的形式——

單親家庭、繼父母家庭等,在各個階段有著不同的標準,應該清楚地了解認識到家庭在生命周期的變化中經常會遇到問題。

當家庭面臨環境的或發展性的挑戰時,問題出現了,尤其是家庭無法通過調節自身結構以適應環境的變化時,家庭指導尤其顯得重要和必須。

幾個階段

一個典型的家庭生命周期可以劃分為以下六個階段:形成、擴展、穩定、收縮、

空巢與

解體六個階段。每個階段的起始與結束通常以相應人口(丈夫或妻子)事件發生時的均值年齡或中值年齡來表示,家庭生命周期的各個階段的時間長度等於結束與起始均值或中值年齡之差。比如,某個社會時期一批婦女的最後一個孩子離家時(即空巢階段的開始),平均年齡是55歲,她們的丈夫死亡時(空巢階段的結束)的平均年齡為65歲,那么這批婦女的空巢階段為l0年。

(1)青年單身期:

參加工作至結婚的時期,一般為1-5年。這時的收入比較低,消費支出大。這個時期是提高自身、投資自己的大好階段。這個時期的重點是培養未來的獲得能力。財務狀況是資產較少,可能還有負債(如貸款、父母借款),甚至

淨資產為負。

(2)家庭形成期:

指從結婚到新生兒誕生時期,一般為1-5年。這一時期是家庭的主要消費期。經濟收入增加而且生活穩定, 家庭已經有一定的財力和基本生活用品。為提高生活質量往往需要較大的家庭建設支出,如購買一些較高檔的用品;

貸款買房的家庭還須一筆大開支——

月供款。

(3)家庭成長期:

指小孩從出生直到上大學前,一般為9-15年。在這一階段里,家庭成員不再增加,家庭成員的年齡都在增長,家庭的最大開支是保健醫療費、學前教育、智力開發費用。同時,隨著子女的自理能力增強,父母精力充沛,又積累了一定的工作經驗和投資經驗,投資能力大大增強。

(4)子女教育期:

指小孩上大學的這段時期,一般為4-8年。這一階段里子女的教育費用和生活費用猛增,財務上的負擔通常比較繁重。

(5)家庭成熟期:

指子女參加工作到家長退休為止這段時期,一般為15年左右。 這一階段里自身的工作能力、工作經驗、經濟狀況都達到高峰狀態,子女已完全自立,債務已逐漸減輕,理財的重點是擴大投資。

(6)退休養老期:

指退休以後。這一時期的主要內容是安度晚年,投資和花費通常都比較保守。

以上是一個普通家庭生命周期的劃分。這種方法是不完美的,因為我們沒有考慮如

單親家庭、無子女家庭等形式。

影響消費

消費者的家庭狀況,因為年齡、婚姻狀況、子女狀況的不同,可以劃分為不同的生命周期,在生命周期的不同階段,消費者的行為呈現出不同的主流特性。

1、單身階段:處於單身階段的消費者一般比較年輕,幾乎沒有經濟負擔,

消費觀念緊跟潮流,注重娛樂產品和基本的生活必需品的消費。

2、新婚夫婦:經濟狀況較好,具有比較大的

需求量和比較強的

購買力,

耐用消費品的購買量高於處於家庭生命周期其他階段的消費者。

3、滿巢期(I):指最小的孩子在6歲以下的家庭。處於這一階段的消費者往往需要購買住房和大量的生活必需品,常常感到購買力不足,對新產品感興趣並且傾向於購買有廣告的產品。

4、滿巢期(II)指最小的孩子在6歲以上的家庭。處於這一階段的消費者一般經濟狀況叫好但消費慎重,已經形成比較穩定的

購買習慣,極少受廣告的影響,傾向於購買大規格包裝的產品。

5、滿巢期(III):指夫婦已經上了年紀但是有未成年的子女需要撫養的家庭。處於這一階段的消費者經濟狀況尚可,

消費習慣穩定,可能購買富餘的

耐用消費品。

6、

空巢期(I):指子女已經成年並且獨立生活,但是家長還在工作的家庭。處於這一階段的消費者經濟狀況最好,可能購買娛樂品和奢侈品,對新產品不感興趣,也很少受到廣告的影響。

7、空巢期(II):指子女獨立生活,

家長退休的家庭。處於這一階段的消費者收入大幅度減少,消費更趨謹慎,傾向於購買有益健康的產品。

8、鰥寡就業期:尚有收入,但是經濟狀況不好,消費量減少,集中於

生活必需品的消費。

9、鰥寡退休期:收入很少,消費量很小,主要需要醫療產品。

研究意義

家庭生命周期這個概念涵蓋了婚姻、生育、教育和

死亡等一系列生命課題,對家庭生命周期的研究可以對家庭、生命、婚姻的各種現象和機制進行更深入的探討,避免將婚姻、生育、死亡等家庭過程孤立起來進行研究的弊端。比如通過對家庭生命周期的分析,可以更好地解釋處於不同家庭生命周期的人們心理狀態、家庭成員之間的關係、婚姻障礙背後的家庭原因等等。

局限性

傳統的家庭生命周期概念反映的是一種理想的道德化的模式,與社會的現實狀況有較大出入。有不少學者已認識到這一概念的局限性。他們認為把家庭生命周期分為6個階段,只適用於

核心家庭,而不適用於許多亞洲國家及其他開發中國家中普遍存在的核心家庭與三代家庭或與其他形式的

擴大家庭並存的情況;傳統的家庭生命周期概念也忽略了離婚以及在孩子成年之前喪偶的可能性,即未包括

殘缺家庭;還忽略了無生育能力或其他原因造成的“無孩家庭”;對於有不同孩子數的家庭,含有

再婚與前夫或前妻所生子女的家庭的差異也未予以反映。

許多學者主張用一個包括更多內容的新概念即“家庭生命歷程”來取代比較狹隘的“家庭生命周期”。它應包容

核心家庭、

擴大家庭、離婚與喪偶形成的

單親家庭,以及無孩家庭等多種現實生活中存在的家庭生活形式。較細的劃分將家庭生命歷程分為:只結過一次婚的結髮夫婦;夫婦雙方均是再婚的;一方是初婚而另一方是再婚的夫婦;離婚或喪偶後未再婚的;從未結過婚的,等等。以上每一種又按孩子數(0,1,2,3, 4+)分為5類。另外,還有人把再婚的夫婦再進一步細分為有無前夫或前妻所生子女兩類。各種不同的夫婦或單親小家庭又可分為獨立生活的核心家庭及生活在擴大家庭中等不同情況。也有的學者認為劃分不宜太細,以免給深入分析帶來方法論與數據來源方面的困難,因而可把上面的劃分

聚類為10種或12種類型。

無論是傳統的“家庭生命周期”,還是“家庭生命歷程”,都可以從兩個不同角度來進行分析:

(1)把家庭作為一個

分析單位,對家庭中的成員以及他們之間的關係作為一個整體加以研究。

(2)把在家庭中生活著的個體作為分析單位。

通過對這些個體的行為(如婚姻、生育、死亡、遷移等)以及他們與其他家庭成員的關係的分析,來揭示家庭的特徵與演變規律。前者雖然看起來是一種理想的研究方式,但受到分析方法的複雜化,數據蒐集的困難,以及較難與人口基本要素(婚姻、生育、死亡)直接聯繫等方面的限制。後者在方法論與數據來源方面的困難相對較小於前者,但對於各個個體之間的相互關係研究以及推論

家庭結構的變動也並非易事。

收支情況

形成期

(築巢期):

定義:從結婚到最小的子女出生

特徵:築巢期,家庭成員數量隨子女出生增加

夫妻年齡:25-35歲居多

居住:與父母同住(三代同堂)或自住

資產:資產有限,但由於年輕,可承受較高的投資風險

負債:由於購房、購車等需求,一般負債較高

成長期

(滿巢期):

定義:從最小的子女出生到其完成學業

特徵:滿巢期,家庭成員固定

夫妻年齡:35-55歲居多

收入:

雙薪為主,可能因為一方薪資用於養育兒女而成為單薪家庭

支出:隨家庭成員固定而穩定,教育支出壓力大

儲蓄:隨家庭收入增加、支出穩定而逐漸增加

居住:與父母同住(三代同堂)或自住

資產:資產逐年增加,應開始控制投資風險

成熟期

(離巢期):定義:從最大的子女完成學業到夫妻均退休

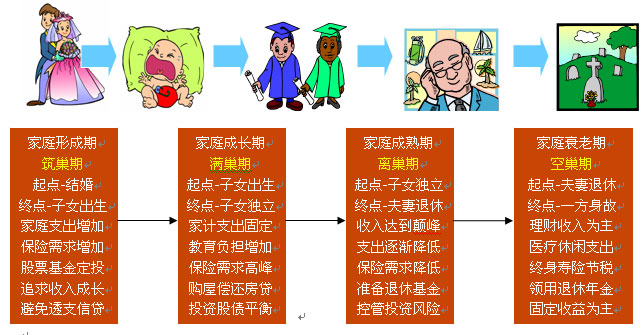

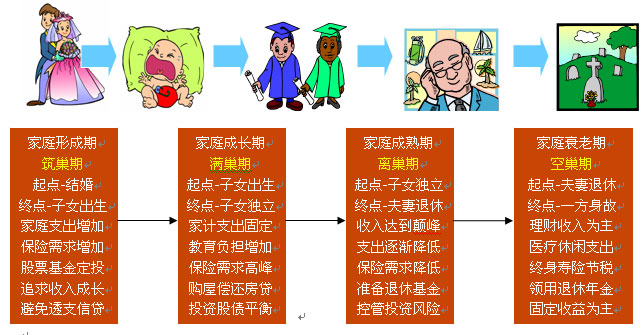

家庭生命周期不同階段的特點

家庭生命周期不同階段的特點特徵:離巢期,家庭成員數量隨子女獨立逐步減少

夫妻年齡:55-65歲居多

支出:隨家庭成員減少而降低

儲蓄:隨收入增加和支出降低,儲蓄大幅增加,應著手準備

退休金 居住:供養雙親或夫妻自住或與子女同住

負債:應已還清負債

衰老期

定義:從夫妻均退休到二人中一人過世

特徵:空巢期,夫妻二人或只剩一人

夫妻年齡:65-85歲居多

居住:夫妻二人居住、一人獨居或與子女同住

資產:逐年變現資產,以固定受益工具為主

負債:一般無新的負債

淨資產:資產=淨資產,淨資產隨資產逐漸降低而逐年降低

家庭生命周期不同階段的特點可參考下圖:

理財規劃

家庭生命周期不同階段的理財重點在制定

理財規劃時,考慮家庭生命周期不同的理財重點,根據家庭生命周期的流動性、

收益性與獲利性需求進行

資產配置和產品組合才能更有效、更具針對性地解決

家庭理財需求。比如,子女年齡很小或自身年齡很大時通常對資產的流動性需求較高,這樣的家庭進行理財時,流動性較強的

存款和貨幣基金比重應高一些;而由家庭形成期至家庭衰老期,隨著自身年齡的增加,投資股票等風險性資產的比重應逐步降低,到衰老期後一般對資產收益性的需求達到最大,投資

債券的比重應相應提高。

以下是家庭生命周期不同階段的理財重點和一般性資產配置原則,可供不同類型的家庭制定理財規劃時參考:

周期

| 形成期

| 成長期

| 成熟期

| 衰老期

|

|---|

夫妻年齡

| 25-35歲

| 30-55歲

| 50-65歲

| 60-90歲

|

保險

安排

| 隨家庭成員增加提高壽險保額

| | | 投保長期看護險

養老險轉即期年金

|

信託

安排

| 購屋置產信託

| 子女教育金信託

| 退休安養信託

| 遺產信託

|

核心

資產

配置

| 股票70%

債券10%

貨幣20%

| 股票60%

債券30%

貨幣10%

| 股票50%

債券40%

貨幣10%

| 股票20%

債券60%

貨幣20%

|

信貸

運用

| 信用卡

小額信貸

| | 還清貸款

| 無貸款

|

家庭生命周期

家庭生命周期 家庭生命周期

家庭生命周期 家庭生命周期不同階段的特點

家庭生命周期不同階段的特點