概述

期權的風險指標通常用希臘字母來表示,包括:delta值、gamma值、theta值、

vega值、rho值、charm值等。Delta值(δ),又稱對沖值:是衡量標的資產價格變動時,期權價格的變化幅度 。用公式表示:Delta=期權價格變化/標的資產現貨價格變化。

認購期權的Delta值為

正數(範圍在0和+1之間),因為

股價上升時,認購

期權的價格也會上升。

認沽期權的Delta值為負數(範圍在-1和0之間),因為股價上升時,認沽期權的價格即會下降。等價認購期權之Delta值會接近0.5,而等價認沽期權的則接近-0.5。

例如,滙豐

控股(005)150元認購期權的Delta值等於0.5元,即表示滙豐控股股價上升1元時,認購

期權價格將隨而上升0.5元。同樣地,如果一個滙豐控股認沽期權的Delta數值是-0.4時,表示當滙豐控股價格上升1元時,

期權金就會下跌0.4元。但投資者亦請注意,期權的Delta值會隨股價大幅變動而有所改變,有關Delta值預期對期權金之影響的

變動率只適用於正股價出現輕微變動的時候。因此當

股價出現大幅變動時,便不應使用Delta值來預測

期權價格的變動。 期權

莊家在市場提供

流通量(即負責開出某期權系列的買賣價)時,若市場出現買賣對手後,他便會在該契約持有

倉位。例如當對手向他買入一張認購

期權契約,便等於他持有該認購期權的短倉。但因為通常他作為莊家的目的並非與對手對賭,故此他便需要為

持倉作

對沖。此時他便要決定需買入多少

正股(因為持有認購短倉的風險是

股價上升)作對沖之用,當中Delta便是其中一項幫助他計算對沖正股數目的風險變數。

假設該莊家持有的認購

期權短倉之Delta值為-0.5,若要為持倉進行Delta?Neutral(Delta中性)對沖,便需買入Delta值為+0.5的股票。換句話說,他必須為每2手期權買入1手

正股(因正股之Delta值為+1)作

對沖。

當然,如前述Delta值會隨股價變動而會不斷改變,故此等對沖必須時刻作調整。如當正股價格上升後,該認購期權之Delta值亦上升,需買入之正股數量亦需向上調整。相反,若正股價格下跌,該認購期權之Delta值便會下跌,需買入之正股數量亦需相應減少。

另外,投資者在持有

期權組合時,必須明了其Delta值是相等於所有組成期權系列之總和。而Delta值非一個常數,它的數值是在-1至+1之間,實際的Delta值亦會因應相關資產,波幅、息率及距離到期日時間等因素而有所改變,所以當投資者買入或沽出

期權契約後,必須不斷密切留意持有期權組合的整體Delta值變化,在需要

對沖時根據其變化而調整正股數目,避免過度對沖或未有完全對沖。

定義

所謂Delta,是用以衡量選擇權

標的資產變動時,選擇權價格改變的百分比,也就是選擇權的標的價值發生變動時,選擇權價值相應也在變動。

Delta值

Delta值關於Delta值,可以參考以下三個公式:

1.選擇權Delta加權部位=選擇權標的資產市場價值×選擇權之Delta值;

2.選擇權Delta加權部位×各標的之市場風險係數=Delta風險約當金額;

3.Delta加權部位價值=選擇權Delta加權部位價值+現貨避險部位價值。

特性

買權的Delta一定要是正值

賣權的Delta一定要是負值; Delta數值的範圍介乎-1到1之間; 價平選擇權的Delta為0.5;期權資產組合中,同種標的資產的Delta數值可以相加,假設

投資組合內兩個選擇權的Delta數值分別為0.5及0.3,整個組合的Delta數值將會是0.8。

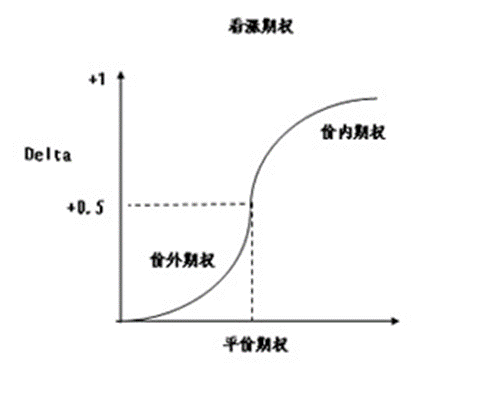

上漲、下跌始終保持同向變化

因此

看漲期權的delta為

正數。而看跌

期權價格的變化與

期貨價格相反,因此,看跌期權的delta為負數。 風險指標的正負號均是從

買入期權的角度來考慮的。因此,交易者一定要注意期權的指標與部位的指標之區別。對於delta,期權部位的符號如下表。

表1期權部位的delta值

期權的delta值介於-1到1之間。對於

看漲期權,delta的變動範圍為0到1,深實值看漲期權的delta趨增至1, 平值看漲期權delta為 0.5,深虛值看漲期權的delta則逼近於0。對於

看跌期權,delta變動範圍為-1到0, 深實值看跌期權的delta趨近-1,平值看跌期權的 delta為-0.5,深虛值看跌期權的delta趨近於0。期貨的Delta為1。Delta的取值範圍在-1到+1之間,它與期權內在價值的關係如下:

δ值

看漲期權+0.5< δ <1 δ = +0.5 0< δ < +0.5

看跌期權 -1 < δ <- 0.5 δ = -0.5 -0.5< δ < 0

舉例而言,某投資者考慮買入執行價格為1.2800,面值為100歐元的歐元美元看漲期權契約。假設市場歐元美元匯率為1.2800,該

外匯期權的

δ值為+0.5。這就是說,如果市場歐元美元匯率漲至1.2900--上漲0.01美元,那么該期權價格將上漲+0.5×0.01×100=0.5美元。

價外程度很深的外匯期權很小,接近於0。這就是說市場

即期匯率的變動對

期權價格的影響很小,或者說期權價格幾乎不受

市場匯率變化的影響。相反,價內程度很深的外匯期權很大,接近於±1。也就是說,任何即期匯率的變動將導致期權價格差不多同等幅度的變動,這導致投資者所面臨的風險與持有等額

標的資產的風險一模一樣。

需要注意的是,

外匯期權的Delta並不是一個靜態概念,它將隨著到期時限、即期匯率水平以及期權價格水平的不同而隨時發生變化。這就意味著,只有在即期匯率發生微小變化時,Delta預測的結果才是有效的。

權證的Delta值總是介於0與100%之間

價平權證的Delta值在50%區域附近,越是價內的權證其Delta值越是接近100%,越是價外的權證其Delta值越是接近0。這裡的價平指

行權價和標的證券的

現價一樣,價內和價外分別指行權價小於現價和行權價大於現價。Delta值的大小反映了權證到期成為價內的機率,價平的權證其到期時成為價內的權證的可能性接近50%,深度價內的權證到期時成為價內的權證的可能性接近100%,而深度價外的權證其到期時成為價內的可能性幾乎為0。 簡單來說,對於給定的

行權價格,如果

標的證券的價格越低,其Delta越小,如果價格很低,Delta就會接近於0;隨著價格的上升,Delta就變大,當價格很高了,其Delta就會接近於1,意味著在權證到期時投資者肯定能得到一定的收益。

意義

Delta是權證的一個重要技術指標,又稱為每輪對沖值或對沖

比率。它表示的是權證價格變化對正股價格變化的敏感度,也就是說,當正股價格變動1元時理論上權證價格的變動量。比如說,一個權證的Delta值如果是0.5,那么

正股每上漲一元,權證的價格理論上會上漲0.5元。

由於

認購證的價格會隨著正股價格的上漲而上漲,

認沽證則相反,因此,認購證的Delta值大於零,而認沽證的Delta值小於零。事實上,認購證的Delta值總介於0與1之間,而認沽證的Delta值則位於-1至0之間。

對於投資者來說,Delta的意義主要在於以下兩個方面:

首先,通過參照Delta值,投資者可以用適量的權證來代替正股。例如,投資者若看好某隻股票的走勢,但是沒有足夠的資金去購買,則可以考慮購買相應認購證。對應一份正股,投資者只要購買1/Delta份權證,即可獲得與投資正股相同的絕對收益。

例如,認購證之前價格為1元,Delta值為0.5,對應正股價格為10元。假設正股價格漲至11元,則

認購證漲至1.5元。若投資者之前買入了一份正股,則所花費的資金為10元,收益為11-10=1元;若投資者之前買入了1/0.5=2份認購證,則其所用資金僅為2元,而收益同樣為2×(1.5-1)=1元,可見,兩種情況下投資者所用的資金不同,所得的收益卻相同。

第二,權證投資有個重要的特性,就是相對於投資正股,權證投資具有槓桿效用,會放大投資的收益和虧損。那么這個槓桿有多大呢?通常在國內的

行情軟體上看到各只

權證的槓桿僅為名義槓桿,它的計算方法是:名義槓桿=(正股價/權證價格)×

行權比例。這個指標較為粗糙,更為準確的指標是有效槓桿,計算公式是:有效槓桿=Delta×名義槓桿。有效槓桿反映的是,當正股價格變動1%時,理論上權證的價格變動的幅度。

舉例來說,上周五收盤時,武鋼CWB1

收盤價是6.306元,正股武鋼股份(5.75,0.18,3.23%,吧)收盤價是15.59元,這樣武鋼CWB1的名義槓桿是2.47,而武鋼CWB1的Delta是0.927,所以有效槓桿是2.29(0.927×2.47)。這就意味著,武鋼股份的價格每變動1%,理論上,武鋼CWB1應變動2.29%。

值得注意的是,Delta的值並不是固定的,而是隨著正股價格、剩餘期限和

引伸波幅等多種因素的變化而不斷變化的。因此,在運用此指標時,需要對其進行實時的計算。

衡量部位風險

如

看漲期權的delta為0.4,意味著

期貨價格每變動一元,期權的價格則變動0.4元。De lta具有可加性,如果投資者持有以下

投資組合: 表2 投資組合的delta值 :

持倉部位 | Delta | 數量(張) |

買入小麥期貨 | 1 | 1 |

買入看漲期權 | 0.47 | 2 |

買入看跌期權 | -0.53 | 3 |

總體持倉部位風險狀況如何呢?可以將所有部位的Delta值相加:1+2×0.47-3×0.53=0.35

可見,該交易者的總體

持倉的Delta值為0.35,也就是說這是一個偏多的部位,相當於0.35手

期貨多頭。

Delta中性套期保值(Delta Hedging)

如果投資者希望

對沖期權或期貨部位的風險,Delta就是套期保值比率。只要使部位的整體 Delta值保持為0.就建立了一個中性的套期策略。例如,投資者持有10手

看跌期權,每手看跌期權的Delta值為-0.2,部位的Delta為-2. 投資者可以採取以下任何一種交易,均可以實現部位Delta的中性,規避10手看跌期權多頭的風險。

Delta值

Delta值

Delta值

Delta值