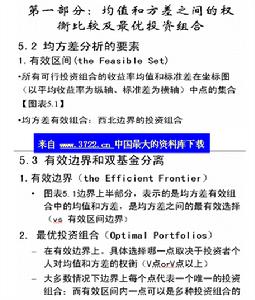

假設

CAPM(capital asset pricing model)是建立在馬科威茨模型基礎上的,馬科威茨模型的假設自然包含在其中:1、投資者希望財富越多愈好,效用是財富的函式,

財富又是

投資收益率的函式,因此可以認為效用為收益率的函式。

資本資產定價模型

資本資產定價模型2、投資者能事先知道投資收益率的機率分布為常態分配。

資本資產定價模型書籍

資本資產定價模型書籍4、影響投資決策的主要因素為

期望收益率和風險兩項。

5、投資者都遵守主宰原則(Dominance rule),即同一風險水平下,選擇收益率較高的證券;同一收益率水平下,選擇風險較低的證券。

CAPM的附加假設條件:

6、可以在無風險

折現率R的水平下無限制地借入或貸出資金。

7、所有投資者對

證券收益率機率分布的看法一致,因此市場上的有效邊界只有一條。

8、所有投資者具有相同的投資期限,而且只有一期。

9、所有的證券投資可以無限制的細分,在任何一個

投資組合里可以含有非整數股份。

11、所有投資者可以及時免費獲得充分的市場信息。

上述假設表明:第一,投資者是理性的,而且嚴格按照馬科威茨模型的規則進行多樣化的投資,並將從

有效邊界的某處選擇

投資組合;第二,資本市場是完全有效的市場,沒有任何磨擦阻礙投資。

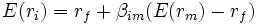

計算方法

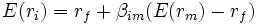

當資本市場達到均衡時,風險的邊際價格是不變的,任何改變市場組合的投資所帶來的邊際效果是相同的,即增加一個單位的風險所得到的補償是相同的。按照β的定義,代入均衡的資本市場條件下,得到資本資產定價模型:E(ri)=rf+βim(E(rm)-rf)

資本資產定價模型的說明如下:1.單個證券的期望收益率由兩個部分組成,無風險利率以及對所承擔風險的補償-風險溢價。2.風險溢價的大小取決於β值的大小。β值越高,表明單個證券的風險越高,所得到的補償也就越高。3. β度量的是單個證券的系統風險,非系統性風險沒有風險補償。

其中:

E(r

i) 是資產i 的

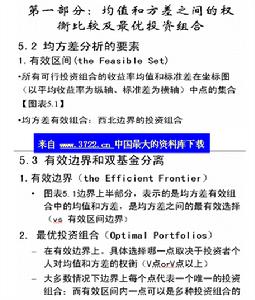

預期回報率 均方差分析和資本資產定價模型

均方差分析和資本資產定價模型rf 是無風險利率

E(r

m)-r

f 是市場

風險溢價(market risk premium),即預期市場回報率與

無風險回報率之差。

解釋 以資本形式(如股票)存在的資產的價格確定模型。以股票市場為例。假定投資者通過

基金投資於整個股票市場,於是他的投資完全分散化(diversification)了,他將不承擔任何可分散風險。但是,由於經濟與股票市場變化的一致性,投資者將承擔

不可分散風險。於是投資者的預期回報高於

無風險利率。

設股票市場的預期

回報率為E(rm),無風險利率為 rf,那么,

市場風險溢價就是E(rm) − rf,這是投資者由於承擔了與股票市場相關的不可分散風險而預期得到的回報。考慮某資產(比如某公司股票),設其

預期回報率為Ri,由於市場的無風險利率為Rf,故該資產的

風險溢價為 E(ri)-rf。資本資產定價模型描述了該資產的風險溢價與市場的風險溢價之間的關係 E(ri)-rf =βim (E(rm) − rf) 式中,

β係數是常數,稱為資產β (asset beta)。β係數表示了資產的

回報率對市場變動的敏感程度(sensitivity),可以衡量該資產的

不可分散風險。如果給定β,我們就能確定某資產現值(present value)的正確

貼現率(discount rate)了,這一貼現率是該資產或另一相同風險資產的

預期收益率 貼現率=Rf+β(Rm-Rf)。

資本資產定價模型

資本資產定價模型兩種風險

系統風險

指市場中無法通過

分散投資來消除的風險,也被稱做為市場風險(market risk)。比如說:利率、

經濟衰退、戰爭,這些都屬於不可通過分散投資來消除的風險。

非系統風險

也被稱做為

特殊風險(Unique risk 或 Unsystematic risk),這是屬於個別股票的自有風險,投資者可以通過變更股票

投資組合來消除的。從技術的角度來說,

非系統風險的回報是

股票收益的組成部分,但它所帶來的風險是不隨市場的變化而變化的。

現代投資組合理論(Modern portfolio theory)指出特殊風險是可以通過分散投資(Diversification)來消除的。即使投資組合中包含了所有市場的股票,

系統風險亦不會因

分散投資而消除,在計算

投資回報率的時候,系統風險是投資者最難以計算的。

Beta係數

按照CAPM的規定,Beta係數是用以度量一項資產

系統風險的指針,是用來衡量一種證券或一個

投資組合相對總體市場的波動性(volatility)的一種

風險評估工具。

從市場組合的角度看,可以視單項資產的系統風險是對市場組合變動的反映程度,用貝塔係數度量。β表示的是相對於市場收益率變動、個別資產收益率同時發生變動的程度,是一個標準化的度量單項資產對市場組合方差貢獻的指標。

也就是說,如果一個股票的價格和市場的價格波動性是一致的,那么這個股票的Beta值就是1。如果一個股票的Beta是1.5,就意味著當市場上升10%時,該股票價格則上升15%;而市場下降10%時,股票的價格亦會下降15%。Beta是通過統計分析同一時期市場每天的收益情況以及單個股票每天的價格收益來計算出的。1972年,經濟學家費歇爾·布萊克 (Fischer Black)、

邁倫·斯科爾斯(Myron Scholes)等在他們發表的論文《資本資產定價模型:實例研究》中,通過研究1931年到1965年

紐約證券交易所股票價格的變動,證實了股票

投資組合的收益率和它們的Beta間存在著線形關係。當Beta值處於較高位置時,投資者便會因為股份的風險高,而會相應提升股票的

預期回報率。舉個例子,如果一個股票的Beta值是2.0,

無風險回報率是3%,市場回報率(Market Return)是7%,那么市場溢價(Equity Market Premium) 就是4%=(7%-3%),

股票風險溢價(Risk Premium)為8% (2X4%,用Beta值乘市場溢價),那么股票的預期回報率則為11%(8%+3%, 即股票的風險溢價加上無風險回報率)。

資本資產定價模型

資本資產定價模型 資本資產定價模型的意義與套用

資本資產定價模型的意義與套用以上的例子說明,一個

風險投資者需要得到的溢價可以通過CAPM計算出來。換句話說,可通過CAPM來知道股票的價格是否與其回報相吻合。

意義

CAPM給出了一個非常簡單的結論:只有一種原因會使投資者得到更高回報,那就是投資高風險的股票。不容懷疑,這個模型在現代金融理論里占據著主導地位。

在CAPM里,最難以計算的就是Beta的值。當法瑪(Eugene Fama)和

弗蘭奇(Kenneth French) 研究1963年到1990年期間

紐約證交所,美國證交所,以及

納斯達克市場(

NASDAQ)里的股票回報時發現:在這長時期里Beta值並不能充分解釋股票的表現。單個股票的Beta和

回報率之間的線性關係在短時間內也不存在。他們的發現似乎表明了CAPM並不能有效地運用於現實的

股票市場內!

事實上,有很多研究也表示對CAPM正確性的質疑,但是這個模型在投資界仍然被廣泛的利用。雖然用Beta預測單個股票的變動是困難,但是投資者仍然相信Beta值比較大的股票組合會比市場價格波動性大,不論市場價格是上升還是下降;而Beta值較小的股票組合的變化則會比市場的波動小。

對於投資者尤其是基金經理來說,這點是很重要的。因為在市場價格下降的時候,他們可以投資於Beta值較低的股票。而當市場上升的時候,他們則可投資Beta值大於1的股票上。

對於小投資者來說,沒有必要花時間去計算個別股票與大市的Beta值,因為據筆者了解,現時有不少財經網站均有附上個別股票的 Beta值,只要讀者細心留意,但定可以發現得到。

資本資產定價模型

資本資產定價模型CAPM模型在證券理論界已經得到普遍認可。投資專家用它來作資本預算或其他決策;立法機構用它來規範基金界人士的費用率;評級機構用它來測定投資管理者的業績。但是,該模型主要對證券收益與市場組合收益變動的敏感性作出分析,而沒有考慮其他因素。

套用

資本資產定價模型主要套用於資產估值、

資金成本預算以及資源配置等方面。

資產估值

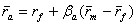

在資產估值方面,資本資產定價模型主要被用來判斷證券是否被市場錯誤定價。

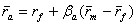

E(ri)=rF+[E(rM)-rF]βi

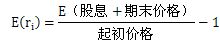

一方面,當我們獲得

市場組合的期望收益率的估計和該證券的風險 βi的估計時,我們就能計算

市場均衡狀態下證券i的期望收益率E(ri);另一方面,市場對證券在未來所產生的收入流(

股息加期末價格)有一個預期值,這個預期值與證券i的期初市場價格及其

預期收益率E(ri)之間有如下關係:

在均衡狀態下,上述兩個E(ri)應有相同的值。因此,均衡期初價格應定為:

於是,我們可以將現行的實際市場價格與均衡的期初價格進行比較。二者不等,則說明市場價格被誤定,被誤定的價格應該有回歸的要求。利用這一點,我們便可獲得超額收益。具體來講,當

實際價格低於

均衡價格時,說明該證券是廉價證券,我們應該購買該證券;相反,我們則應賣出該證券,而將資金轉向購買其他廉價證券。

當把公式中的期末價格視作未來現金流的貼現值時,公式也可以被用來判斷證券市場價格是否被誤定。

資源配置

資本資產定價模型在資源配置方面的一項重要套用,就是根據對市場走勢的預測來選擇具有不同

β係數的證券或組合以獲得較高收益或規避

市場風險。

證券市場線表明,β係數反映證券或組合對市場變化的敏感性,因此,當有很大把握預測牛市到來時,應選擇那些高β係數的證券或組合。這些高β係數的證券將成倍地放大市場

收益率,帶來較高的收益。相反,在熊市到來之際,應選擇那些低β係數的證券或組合,以減少因市場下跌而造成的損失。

模型限制

1.CAPM的假設條件與實際不符:

a.完全市場假設:實際狀況有交易成本,資訊成本及稅,為

不完全市場b.同質性預期假設:實際上投資人的預期非為同質,使SML信息形成一個區間.

c.借貸利率相等,且等於無風險利率之假設:實際情況為借錢利率大於

貸款利率。

d.假設報酬率的機率分布為常態分配,與事實不一定相符

2.CAPM應只適用於資本資產,人力資產不一定可買賣。 3.估計的β係數指代表過去的變動性,但投資人所關心的是該證券未來價格的變動性。

4.實際情況中,無風險資產與市場投資組合可能不存在。 影響因素

通貨膨脹

風險迴避程度的變化

股票β係數的變化

結論

CAPM不是一個完美的模型。但是其分析問題的角度是正確的。它提供了一個可以衡量風險大小的模型,來幫助投資者決定所得到的

額外回報是否與當中的風險相匹配。此模型也暗合了馬克思主義經典

政治經濟學,資產價格圍繞資產價值波動,並具體細化為相關性。

投資理論比較

凱恩斯選美論

選美論是由英國著名經濟學家約翰·梅納德·凱恩斯(John Maynard Keynes)創立的關於金融市場投資的理論。凱恩斯用 “選美論”來解釋股價波動的機理,認為金融投資如同選美,投資人買入自己認為最有價值的股票並非至關重要,只有正確地預測其他投資者的可能動向,才能在投機市場中穩操勝券,並以類似擊鼓傳花的遊戲來形容股市投資中的風險。

隨機漫步理論(Random Walk Theory)

1959年,奧斯本(M.F.M Osborne)提出了

隨機漫步理論,認為股票交易中買方與賣方同樣聰明機智,現今的股價已基本反映了供求關係;股票價格的變化類似於化學中的分子“

布朗運動”,具有隨機漫步的特點,其變動路徑沒有任何規律可循。因此,股價波動是不可預測的,根據技術圖表預知未來股價走勢的說法,實際上是一派胡言。

現代資產組合理論(MPT)

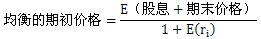

諾貝爾獎

諾貝爾獎1952年,美國經濟學家馬可維茨(Harry M.Markowit)在他的學術論文《資產選擇:有效的多樣化》中,首次套用資產組合報酬的均值和方差這兩個數學概念,從數學上明確地定義了投資者偏好,並以數學化的方式解釋投資分散化原理,系統地闡述了資產組合和選擇問題,標誌著

現代資產組合理論(Modern Portfolio Theory,簡稱

MPT)的開端。該理論認為,投資組合能降低非系統性風險,一個投資組合是由組成的各證券及其權重所確定,選擇不相關的證券應是構建投資組合的目標。它在傳統投資回報的基礎上第一次提出了風險的概念,認為風險而不是回報,是整個投資過程的重心,並提出了投資組合的最佳化方法,馬可維茨因此而獲得了1990年諾貝爾經濟學獎。

有效市場假說(EMH)

1965年,美國芝加哥大學金融學教授尤金·法瑪(Eugene Fama),發表了一篇題為《股票市場價格行為》的論文,於1970年對該理論進行了深化,並提出

有效市場假說(Efficient Markets Hypothesis,簡稱

EMH)。有效市場假說有一個頗受質疑的前提假設,即參與市場的投資者有足夠的理性,並且能夠迅速對所有市場信息作出合理反應。該理論認為,在法律健全、功能良好、透明度高、競爭充分的股票市場,一切有價值的信息已經及時、準確、充分地反映在股價走勢當中,其中包括企業當前和未來的價值,除非存在市場操縱,否則投資者不可能通過分析以往價格獲得高於市場平均水平的超額利潤。

有效市場假說提出後,便成為證券市場實證研究的熱門課題,支持和反對的證據都很多,是目前最具爭議的投資理論之一。儘管如此,在現代金融市場主流理論的基本框架中,該假說仍然占據重要地位。

2013年10月14日,瑞典皇家科學院宣布授予美國經濟學家尤金·法瑪、拉爾斯·皮特·漢森以及羅伯特·J·席勒該年度諾貝爾經濟學獎,以表彰他們在研究資產市場的發展趨勢採用了新方法。

瑞典皇家科學院指出,三名經濟學家“為資產價值的認知奠定了基礎”。幾乎沒什麼方法能準確預測未來幾天或幾周股市債市的走向,但可以通過研究對三年以上的價格進行預測。

“這些看起來令人驚訝且矛盾的發現,正是今年諾獎得主分析作出的工作”,瑞典皇家科學院說。

值得一提的是,

尤金·法瑪和

羅伯特·席勒持有完全不同的學術觀點,前者認為市場是有效的,而後者則堅信市場存在缺陷,這也從另一個側面證明,至今為止人類對資產價格波動邏輯的認知,還是相當膚淺的,與我們真正把握其內在規律的距離,仍然非常遙遠!

行為金融學(BF)

丹尼爾·卡納曼

丹尼爾·卡納曼1979年,美國普林斯頓大學的心理學教授丹尼爾·卡納曼(Daniel Kahneman)等人發表了題為《期望理論:風險狀態下的決策分析》的文章,建立了人類風險決策過程的心理學理論,成為行為金融學發展史上的一個里程碑。

行為金融學(Behavioral Finance,簡稱

BF)是金融學、心理學、人類學等有機結合的綜合理論,力圖揭示金融市場的非理性行為和決策規律。該理論認為,股票價格並非只由企業的內在價值所決定,還在很大程度上受到投資者主體行為的影響,即投資者心理與行為對證券市場的價格決定及其變動具有重大影響。它是和有效市場假說相對應的一種學說,主要內容可分為

套利限制和

心理學兩部分。

由於卡納曼等人開創了“展望理論”(Prospect Theory)的分析範式,成為二十世紀80年代之後行為金融學的早期開拓者,瑞典皇家科學院在2002年10月宣布,授予丹尼爾·卡納曼等人該年度諾貝爾經濟學獎,以表彰其綜合運用經濟學和心理學理論,探索投資決策行為方面所做出的突出貢獻。

現今成型的行為金融學模型還不多,研究的重點還停留在對市場異常和認知偏差的定性描述和歷史觀察上,以及鑑別可能對金融市場行為有系統影響的行為決策屬性。

大致可以認為,到1980年,經典投資理論的大廈已基本完成。在此之後,世界各國學者所做的只是一些修補和改進工作。例如,對影響證券收益率的因素進行進一步研究,對各種市場“異相”進行實證和理論分析,將期權定價的假設進行修改等等。

資本資產定價模型

資本資產定價模型 資本資產定價模型書籍

資本資產定價模型書籍 均方差分析和資本資產定價模型

均方差分析和資本資產定價模型 資本資產定價模型

資本資產定價模型 資本資產定價模型

資本資產定價模型 資本資產定價模型的意義與套用

資本資產定價模型的意義與套用 資本資產定價模型

資本資產定價模型

諾貝爾獎

諾貝爾獎 丹尼爾·卡納曼

丹尼爾·卡納曼