內容簡介

金融風險管理就是營利性組織和

非營利性組織衡量和控制風險及回報之間的得失。

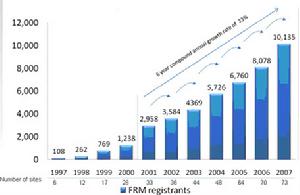

金融風險管理這個辭彙是金融語言的核心。隨著金融一體化和經濟全球化的發展,金融風險日趨複雜化和多樣化,金融風險管理的重要性愈加突出。金融風險管理包括對金融風險的識別、度量和控制。由於金融風險對經濟、金融乃至國家安全的消極影響,在國際上,許多大型企業、金融機構和組織、各國政府及金融監管部門都在積極尋求金融風險管理的技術和方法,以對金融風險進行有效識別、精確度量和嚴格控制。

起源

金融風險管理的產生與發展主要得益於以下三個方面的原因:首先,在過去的三十多年時間內,世界經濟與

金融市場的環境和規則都發生了巨大的變化。金融市場大幅波動的頻繁發生,催生了對

金融風險管理理論和工具的需求;其次,經濟學特別是金融學理論的發展為金融風險管理奠定了堅實的理論基礎;最後,計算機軟,硬體技術的迅猛發展為風險管理提供了強大的技術支持與保障。世界經濟環境主要發生了以下兩個方面的變化:首先,第二次世界大戰以後,

世界經濟一體化的浪潮席捲全球。世界各國的經濟開放程度逐漸提高,任何國家的經濟發展、經濟政策的制定都受到外部經濟環境的制約;其次,20世紀70年代初,

布雷頓森林體系的崩潰,宣告了世界範圍內的

固定匯率制度的衰落。從此以後,公司以及個人就必須要面對諸如

匯率風險等各種各樣的金融風險了。特別是在過去短短的十多年內,爆發了幾次震驚世界的大規模金融危機,如1987年美國的“黑色星期一”大

股災,1997年的

亞洲金融風暴等等。這些事件的發生給世界經濟和金融市場的健康發展造成了巨大的破壞,同時也使人們意識到了金融風險管理的必要性和緊迫性。

20世紀70年代以後,

新古典經濟學占據了經濟學研究的主流地位。新古典經濟學建立了一套基於信息和不確定性的經濟分析框架,從而使人們對傳統的經濟發展理論和模式進行了重新審視。同時,20世紀60年代以後,金融學作為-FJ獨立學科的地位得以確立。期間產生了大量為廣大金融學理論界和實務界廣泛接受和運用的經典金融理論和模型,比如說,20世紀60年代由被稱為“有效資本市場之父”的

尤金·法瑪提出的“

有效市場假說”,

威廉·夏普和約翰·林特納等人創立的“

資本資產定價模型”,

史蒂芬·羅斯的“

套利定價模型”以及

布萊克-斯科爾斯期權定價模型(Black-Scholes Option Pricing Model)等。上述經濟和金融理論的確立,為金融風險管理理論和工具的發展奠定了堅實的理論基礎。計算機硬體技術和軟體開發能力的迅猛發展,使人們有能力運用數學模型、仿真模擬等手段來解決各種金融風險管理問題,從而直接導致了20世紀80年代一門新興學科——“

金融工程學”的產生和發展。

金融風險管理

金融風險管理定義

所謂風險是指未來結果的不確定性,如未來收益、資產或債務價值的波動性或不確定性。金融風險是指企業未來收益的不確定性或波動性,它直接與金融市場的波動性相關。一般而言,收益的不確定性包括盈利的不確定性和損失的不確定性兩種情形,需要說明的是現實中人們更關注的是損失的可能性。

分類

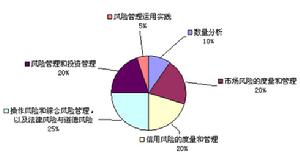

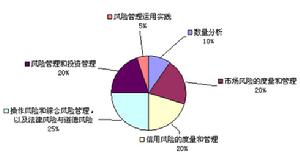

金融風險的種類很多,按照不同的標準,金融風險可以劃分為以下幾類:

(1)按照金融風險產生的根源劃分,包括靜態金融風險和動態金融風險。靜態金融風險是指由於自然災害或其他不可抗力產生的風險,基本符合

大數定律,可以比較準確地進行預測。動態金融風險則是由於

巨觀經濟環境的變化產生的風險,其發生的機率和每次發生的影響力大小都隨時間而變化,很難進行準確的預測。

金融風險管理

金融風險管理(2)按照金融風險涉及的範圍劃分,包括微觀金融風險和巨觀金融風險。微觀金融風險是指參與

經濟活動的主體,因客觀環境變化、決策失誤或其他原因使其資產、信譽遭受損失的可能性。巨觀金融風險則是所有微觀金融風險的總和。

(3)按照金融機構的類別劃分,包括銀行風險、證券風險、保險風險、信託風險等。

理論

為什麼要進行金融風險管理。早期的金融理論認為,金融風險管理是沒有必要的,Merton Miller以及Modigliani(1958)就指出,在一個完美的市場中,對沖或叫

套期保值等金融操作手段並不能影響公司的價值。這裡的完美的市場是指不存在

稅收和

破產成本,以及市場參與者都具有完全的信息。因此,公司的管理者是沒有必要進行金融風險管理的。類似的理論也認為,即使在短期內會出現小幅度的波動,但從長期來講,經濟運行會沿著一個均衡的狀態移動,所以那些為了防範短期

經濟波動損失而開展的風險管理只會是一種對資源的浪費。這種觀點認為,從長期來講,是沒有金融風險可言的,因此短期的金融風險管理只會抵消公司的利潤,從而削減公司價值。然而,現實經濟生活中,金融風險管理卻引起了越來越多的來自學術界和實務界的關注。無論是金融市場的監管者,還是金融市場的參與者對風險管理理論和方法的需求都空前高漲。主張應進行金融風險管理的各方認為,對風險管理的需求主要基於下面的理論基礎:

金融風險管理報表

金融風險管理報表現實的經濟和金融市場並非完美,因此通過風險管理可以提升公司價值。現實金融市場的不完美性主要體現在以下幾個方面:首先,

現實市場中存在著各種各樣的稅收。這些稅收會影響到公司的價值。由此看來,Miller和Modigliani的理論假設在現實經濟狀況下並不合適。其次,現實市場中存在著

交易成本。最後,在現實市場中,金融參與者也是不可能獲得完全信息的。從而,對金融風險進行管理是相當可能及有必要的。

體系

管理目標

金融風險管理的最終目標是在識別和衡量風險的基礎上,對可能發生的金融風險進行控制和準備處置方案,以防止和減少損失,保證貨幣資金籌集和經營活動的穩健進行。

風險評價

金融風險評價是指包括對金融風險識別、金融風險衡量、選擇各種處置風險的工具以及金融風險管理對策等各個方面進行評估。(1)

風險識別。金融風險識別是指在進行了實地調查研究的基礎上,運用各種方法對潛在的、顯在的各種風險進行系統的歸類和實施全面的分析研究。(2)

風險衡量。是指對金融風險發生的可能性或損失範圍、程度進行估計和衡量,並對不同程度的損失發生的可能性和損失後果進行

定量分析。(3)金融風險管理對策的選擇。是指在前面兩個階段的基礎上,根據金融風險管理的目標,選擇金融風險管理的各種工具並進行最優組合,並提出金融風險管理的建議。這是作為金融風險評價的最重要階段。

隨著金融交易電子化和網際網路化,採用事件驅動(CEP)的實時金融風險識別和評價也越來越重要。

風險控制

金融風險的控制和處置是金融風險管理的對策範疇,是解決金融風險的途徑和方法。一般分為控制法和財務法。(1)控制法。是指在損失發生之前,實施各種控制工具,力求消除各種隱患,減少金融風險發生的因素,將損失的嚴重後果減少到最低程度的一種方法。主要方式有避免風險、損失控制和

分散風險。(2)財務法。是指在金融風險事件發生後己造成損失時,運用財務工具,對己發生的損失給予及時的補償,以促使儘快恢復的一種方法。

機遇

金融風險管理的理論和方法在金融實業界的具體風險管理運用中取得了巨大的成功,同時主流金融學也給予金融風險管理許多重要的理論支持。而在主流金融學中占統治地位的理論基石卻是“

有效市場假說”。該理論認為:投資者都是

完全理性的,他們追求在一定風險水平下的最大收益;

金融資產的價格已經反映了所有公開的信息,價格的變化互不相關,且

收益率服從常態分配。然而,20世紀70年代以來,世界金融市場出現了一些無法被“有效市場假說”所解釋的異常現象,如

股市存在的“

周末效應”,“

一月效應”以及價格波動的明顯的自相關性特徵等。這些金融市場的異常現象對以“有效市場假說”為基礎的主流金融學提出了嚴峻的挑戰,同時對以主流金融理論為理論基礎的

現代金融風險管理提出了置疑。

20世紀80年代後期,為了克服主流金融學在解釋實際金融市場異常現象時所暴露的種種不足,一類被稱之為“新金融學”的研究就逐漸蓬勃地開展起來了。“

新金融學”研究的代表流派主要有20世紀80年代後期興起“行為金融學”流派和20世紀90年代興起的“經濟物理學”流派。其中,“

行為金融學”的研究以心理學上的發現為基礎,輔以社會學等其它社會科學的觀點,嘗試解釋那些實際金融市場中無法被傳統金融學理論所解釋的種種異常的現象。而“

經濟物理學”則是將物理學的理論,方法和模型套用到經濟學和金融學領域研究的一門新興學科。新金融學研究對現代金融風險管理所提出的挑戰主要針對金融風險的測度問題。因為一旦金融風險暴露的大小測度出現偏差,那么下一步針對風險暴露所開展的風險管理活動可能就會失效。因此風險測度問題在整個金融風險管理活動中居於核心地位。

金融機構對金融風險管理的重視

金融機構對金融風險管理的重視新金融學研究表明,無論是金融風險的相對測度還是絕對測度指標,在理論上或實際運用中都存在著這樣或那樣的缺陷。舉例說,風險的相對測度只是一個相對的比例概念,並沒有回答某一資產或組合的風險到底有多大。另外,相對測度指標對測度對象的依賴性較高,它們無法測度包含不同市場因子或不同類型金融產品組合的風險,從而無法比較不同資產的風險大小。就絕對測度指標而言,當實際市場的

資產收益率分布不滿足常態分配時,

方差及

VaR指標的準確度都將大大降低。在常態分配假設下計算的VaR值,常常會低估實際的風險.。

書籍

作者:劉海龍,王惠

出版時間:2009-3-1

開本:16開

定價:66.00元

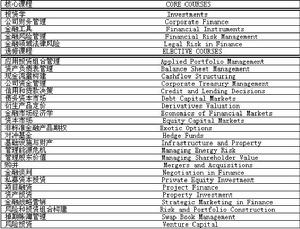

對於正處在經濟高速發展、

金融市場逐步與世界接軌中的中國而言,如何加強金融風險的防範與控制,業已成為影響未來中國能否從大國走向強國的關鍵所在。因此,強化風險防範意識,掌握風險管理的技巧和方法,以期使中國能夠順利融入經濟和金融的

全球化進程,在當今有著前所未有的極為重要的現實意義。 本書特彆強調金融風險管理知識的系統性、管理程式的邏輯性和

管理技術的實用性,並結合大量實際案例對各類風險管理方法的運用作了深入分析。 本書可作為金融學等相關專業本科生和研究生的使用教材,並對業內專業人士也有很好的參考和實用價值。

金融風險管理

金融風險管理 金融風險管理

金融風險管理 金融風險管理報表

金融風險管理報表 金融機構對金融風險管理的重視

金融機構對金融風險管理的重視

金融風險管理

金融風險管理 金融風險管理

金融風險管理 金融風險管理報表

金融風險管理報表 金融機構對金融風險管理的重視

金融機構對金融風險管理的重視