彌補以前年度虧損

相關詞條

- 彌補以前年度虧損

彌補以前年度虧損,是會計辭彙,出自《企業所得稅法實施條例》,是指在會計處理上,如果上年的淨利潤為負(或以前各年的淨利潤總和為負),本年的稅前淨利潤要首先彌補...

- 彌補虧損

當一個納稅年度的利潤全部彌補以前年度虧損時,對彌補以前年度虧損的利潤不徵收企業所得稅;當一個納稅年度的利潤部分彌補以前年度虧損時,彌補部分收入不作為應納稅所...

- 國家稅務總局關於查增應納稅所得額彌補以前年度虧損處...

國家稅務總局公告2010年第20號 現就稅務機關檢查調增的企業應納稅所得額彌補以前年度虧損問題公告如下: 一、根據《中華人民共和國企業所得稅法》(以下簡稱企業所得...

- 稅前彌補虧損

外商投資企業和外國企業按照稅法規定預繳季度企業所得稅時,首先應彌補企業以前年度所發生的虧損,彌補虧損後有餘額的,再按其所適用的稅率預繳季度企業所得稅。...

- 企業虧損及虧損彌補的規定

經營性虧損原則上由企業自行解決。企業發生的年度虧損,可以用下一年的稅前利潤等彌補。下一年度利潤不足彌補的,可以在5年內延續彌補。5年內不足彌補的,用稅後利潤...

- 虧損結轉

年度的盈利彌補虧損,彌補虧損後仍有利潤的,再按該機構所適用的稅率納稅,其彌補虧損的部分,應當按為該虧損機構抵虧的營業機構所適用的稅率補交上年度所得稅(細則第...

- 虧損及虧損彌補的核算

虧損及虧損彌補的核算是指對企業發生年度虧損以及彌補虧損的核算。根據制度規定,企業發生的年度虧損,可以用下一年度的利潤彌補;下一年度利潤不足彌補的,可以在五年內...

- 應上交及應彌補款項情況表

應上交及應彌補款項情況表是反映企業在報告期 (月份、年度) 內應交財政和有關部門的各種款項的上交情況以及應由財政撥補虧損的撥補情況的會計報表。通過該表便於...

- 國家稅務總局關於企業的免稅所得彌補虧損問題的通知

此外,雖然應稅項目有所得,但不足彌補以前年度虧損的,免稅項目的所得也套用於彌補以前年度虧損。本通知從1998年度起執行,此前規定與本通知不一致的,以本通知的...

- 經營性虧損

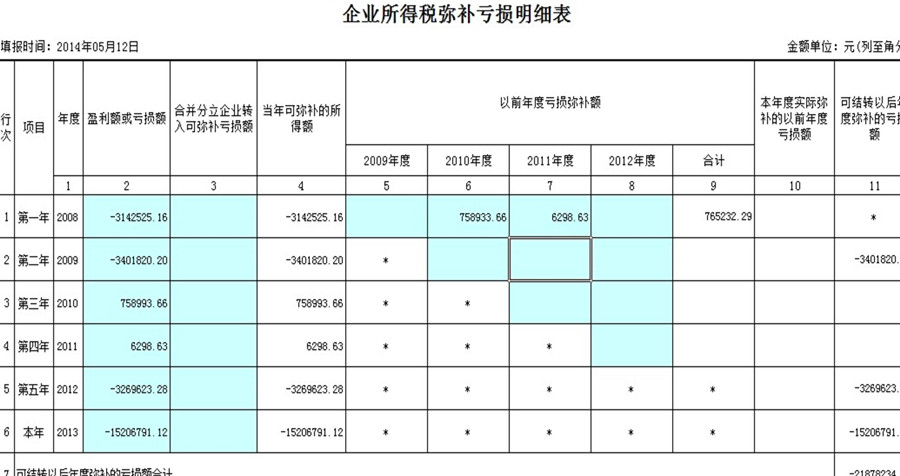

6.建立虧損彌補台賬。在實務中,稅務機關要求企業建立虧損台賬,詳細登記以前年度虧損金額,已彌補虧損金額、尚未彌補虧損金額及主管稅務機關審核納稅人彌補虧損等情況。...

- 未分配利潤

同樣道理,上一年度未彌補虧損,留待以後年度彌補,以後年度又發生虧損繼續滾存下來,結餘在“未分配利潤”明細科目上,它反映的是歷年累計的虧損,記為負數。...

- 三免兩減半

(三)企業經營期是否在十年以上(四)企業是否進入獲利年度經稅務機關確認的當年的利潤額、以前年度的虧損額、彌補以前年度虧損後當年的利潤額等。如分局在查賬報告...

- 法定盈餘公積

此做法的依據是《企業會計制度》的規定:“企業當期實現的淨利潤,加上年初未分配的利潤(或減去年初未彌補虧損)和其他轉入後的餘額,為可供分配的利潤。可供分配的...

- 留存收益

法定盈餘公積按照淨利潤(減彌補以前年度虧損)的10%提取(非公司制企業也可按照超過10%的比例提取),法定公積金累計額已達註冊資本的50%時可以不再提取。任意盈餘公積...

- 應納稅所得額

《企業所得稅法》規定的應納稅所得額是指企業每一納稅年度的收入總額,減除不徵稅收入、免稅收入、各項扣除及允許彌補的以前年度虧損後的餘額。企業應納稅所得額的...

- 兩免三減半

(三)企業經營期是否在十年以上(四)企業是否進入獲利年度經稅務機關確認的當年的利潤額、以前年度的虧損額、彌補以前年度虧損後當年的利潤額等。如分局在查賬報告...

- 企業所得稅應納稅所得額

應納稅所得額是企業所得稅的計稅依據,是企業每一納稅年度的收入總額,減除不徵稅收入、免稅收入、各項扣除以及允許彌補的以前年度虧損後的餘額。...

- 所得稅清算

清算所得=企業的全部資產可變現價值或交易價格-資產的計稅基礎-清算費用-相關稅費+債務清償損益-彌補以前年度虧損,其中債務清償損益=債務的計稅基礎-債務的實際償還...

- 中華人民共和國企業所得稅法

第五條 企業每一納稅年度的收入總額,減除不徵稅收入、免稅收入、各項扣除以及允許彌補的以前年度虧損後的餘額,為應納稅所得額。 第六條 企業以貨幣形式和非貨幣...