基本介紹

靜態平衡理論概述,所得稅的影響,

靜態平衡理論概述

所得稅的影響

。

Modigliani & Miller(1958,1963)發現:如果下述幾個條件是滿足的,(1)證券市場是完全有效的;(2)個人可以以無風險利率無限制地借款或儲蓄;(3)企業只發行兩種證券:無風險的債券及有風險的股票;(4)所有企業的風險水平相同;(5)所有的現金流都是永久性的;(6)公司所得稅是政府稅收的惟一形式等,即在理想情況下,負債公司的價值,V,等於沒有負債的公司的價值,V,加負債所帶來的避稅收益的現值。債務避稅收益的現值為公司所得稅稅率TC,乘負債額B,即:

VL = VU + TCB

如果公司所得稅稅率TC為0,則負債公司的價值與非負債公司的價值相等。但當公司所得稅稅率為正時,負債公司的價值則隨著債務的上升而增加,並且在公司的資產全部由負債融資時達到最大值。但是在現實生活中,這兩種情況都不存在。幾乎沒有公司是靠100%的債務融資,在很少有公司保持零負債。另外公司的負債率似乎維持相當穩定的水平。

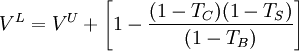

其中V為負債公司的價值;V為非負債公司的價值;TC為公司所得稅稅率;TS為因持有股票獲得收入而引致的個人所得稅稅率;TB為因持有債券獲得收入而引致的個人所得稅稅率;B為公司債務。等式右邊的第二項雙括弧內的部分為來自財務槓桿的收益。

不難發現,當(1 − TB) = (1 − TC)(1 − TC)時,負債公司與非負債公司的價值是相等的,來自財務槓桿的收益完全消失了。債務融資在公司水平的收益完全被個人水平的相應成本抵消了。同時來自財務槓桿的收益不僅可以是正值,也可能是負值。

2、潛在破產成本的影響。

上述模型假設沒有交易成本的存在,但在現實世界裡,如果公司被迫或自願清盤,要支付各種費用:律師費、投資銀行及會計師行的諮詢費等等。這些費用要從本來應該支付給債券持有人的清盤收入中扣除。因此在公司面臨清盤的時候,對股東或債權人來說,公司的價值要小於如果繼續經營所能獲得的預期現金流的淨現值。所以公司的財務槓桿如果高於合適的水平會給公司帶來潛在的財務危機成本。據此Kraus & Litzenberger(1973),Kim(1978),及Bradley,Jarrel & Kim(1984)等證明最優資本結構是存在的。

3、代理成本的影響。

股東和經理之間的代理成本是由於經理不是所經營公司的全資股東引起的。在當今大型上市公司里,經理層持有該公司的股份通常是很少的,比如1984-1991年美國上市公司CEO平均只持有2.7%該公司股份(Berger, Ofek & Yermack,1997)。經理層努力工作所創造的財富並不全歸他們所有。因此經理層樂意到度假勝地開會,擁有豪華的辦公室,購買公司專用飛機等。他們享受這些奢侈品,但又不必承擔相應的所有成本。由此造成的無效率應該與經理層所持公司股票的份額呈負相關。所以如果經理層於公司股票的投資額和公司總資產不變,提高負債率相應增加了經理層持有公司股票的百分比,可能有助於減少公司經理與股東間的利益衝突。然而正像上面所提到的那樣,在現代大型上市公司里,經理層持有的份額都很少,提高負債率對經理層持股份額的影響是很小的,不足以調整經理與股東間的利益衝突。

但是 Jensen(1986)指出,償還債務利息和本金會減少公司的“自由現金”,否則經理可用它投資於自己喜歡的項目(在股東看來,此類項目的淨現值可能是負數),建立自己的小王國。另外,Grossman & Hart(1982)認為,由於經理投資於管理公司的人力資本(firm- specifichuman capital)相當大,公司破產給經理造成的損失可能是很大的,不僅他們在管理該公司過程中長期積累的很多經驗在別的地方沒有價值,同時還喪失了控制權收益及個人聲望。因此提高負債率可能促使經理更努力地工作,不投資自己喜歡但對股東不利的項目,減少出國旅遊和到度假勝地開會的次數等等。由負債帶來的股東與經理利益衝突的減少構成了債務融資的好處。

沿著Jensen & Meckling的思路, Harris & Raviv(1990)假定,即使立即清盤對投資者有利,經理總還是願意繼續維持公司的營運。債務給了投資者清盤的權力(債務的好處),但是他們要支付為正確決策所需調查、收集信息的成本(債務的成本)。而Stulz(1990)則假設,即使向投資者支付現金紅利是應該的,經理總還是願意把全部現有資金用於投資。償還債務利息及本金減少了“自由現金”(債務的好處),但是如果耗盡“自由現金”還不足以償還債務本息的話,企業就可能被迫放棄一些有利可圖的投資機會(債務的成本)。企業的最優負債水平就是債務的好處與成本平衡(tradeoff)的結果。

股東和債權人之間的利益衝突起源於股票的期權性質。假定一家公司只發行一種零利率債券,由公司資產做擔保,交易成本為零。那么,具風險的公司資產與標的資產(underlying assets)為該公司資產的看跌期權(put option,亦可譯成賣出期權)的回報,與此無風險零利率債券和標的為該公司資產的看漲期權(call option,亦可譯成買入期權)的回報是完全一樣的。在債權到期日,如果公司資產價值低於債券的面值,股東可以申請破產,讓債權人任意處置公司資產。這比繼續經營對股東來說要好。如果公司資產大於債券面值,股東可選擇執行其持有的看漲期權,支付執行價格 (exercise price)即債券的面值,公司資產價值的餘額則為股東所有。因此,當企業負債率很高的時候,股東可以因投資於淨現值為負數的高風險項目而獲益。股東收益來自於對債權人的剝奪,這樣的投資會導致債券價值的下降。但是如果債權人在公司發行債券的時候就能預測到股東未來投資高風險項目的行為,債權人願意為債券支付的價格將會因此而降低。由債務引致的股東投資高風險項目的成本到頭來還是要由股東本人承擔。這一效應就是債務融資的代理成本。有時又將高負債公司傾向投資於高風險、淨現值為負數的項目這一現象稱為“資產替代效應”(asset substitution effect)。

很多文章提出了解決由資產替代效應而引起的債務的代理成本問題。比如Diamond(1989)認為公司會出於聲譽的考慮而投資於低風險項目。假設有兩個項目可供選擇:低風險、淨現值為正的項目,和高風險、淨現值為負數的項目(假設該項目有兩種回報的可能性:成功或失敗)。兩個項目需要相同的投資額,並都要依賴於債務融資。來自低風險項目的收益足以償還債務,而高風險項目只有在成功時才能償還債務。同時假設存在三種類型的企業,一類是只採用低風險項目,一類是只採用高風險項目,還有一類是兩種投資項目都可能採用。由於投資者事先不知道企業到底屬於哪一類,最初的債券利率將反映債權人對公司所選擇項目的可能性。基於公司有權選擇投資於哪一項目,短視的公司可能選擇投資於高風險項目。但是如果公司可以讓債權人相信它只投資於低風險項目,則能以較低的利率獲得債務融資。考慮到債權人能得到的信息只是公司的還本付息的歷史,Diamond認為通過從不違約而建立只投資於低風險項目的聲譽對公司而言是可能的,也是值得的。