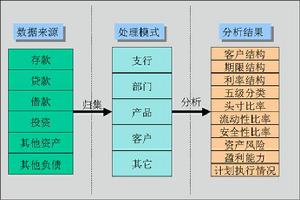

資料 Asset and Liability Management(ALM): 資產負債管理 由於金融機構的資產為各种放款及投資,而負債主要為各種存款,費用收入、或投資人委託之資金。因此資產負債管理的目的,即在於使銀行以有限的資金,在兼顧安全性(Safety)、流動性(Liquidity)、獲利性(Profitability)及分散性(Diversification)的情況下,進行最適當的資產與負債的分配(Asset Allocation)。

實行資產負債管理必須具備的條件是:二級銀行體質、財務分析制度嚴格規範、靈活有效的資金調度體系、靈活有效的資金運作市場。

內容介紹 本書包括了商業銀行盈利和風險管理過程中運用的現代技術。書中類似於環法腳踏車賽中的腳踏車選手一站一站至巴黎香榭麗舍大街奪杯,本書分為20個分站。循序漸進的課程能夠使你完全理解特定的概念和工具,並通過練習題鞏固所學的知識。

資產負債管理相關書籍 每一站引入的新信息都建立在前一站已經學到的知識基礎上。每一站主要包括三方面內容:

·介紹新概念;

·章節要點歸納;

·練習題。

我們建議你做完練習後對一下答案。你在書後附錄可找到練習答案。

本書可以自學,書中的內容安排也很適合自學。試驗結果顯示,一次連續學習幾站的方法非常有效。

你可以找一個同事做學習夥伴,與他一起學習並討論問題。這種方法對於學習小組來講非常有效。單位也可以指派一名“教師”指導學員學習。

圖書目錄 作者致謝

引言

第1站 銀行業務與資產負債表

第2站 為股東創造價值

第3站 權益報酬率指標的分解

第4站 利潤中心的管理

第5站 利潤分配與存貸款的轉移定價

第6站 資本充足率規定:《巴塞爾資本協定》

第7站 貸款定價(1):“權益”差

第8站 資本充足率規定:《巴塞爾新資本協定》

第9站 貸款定價(2):信用風險和貸款損失準備金

第10站 證券化

第11站 價值創造:總結

第12站 利率風險控制(1):再定價缺口

第13站 利率風險控制(2):模擬模型

第14站 遠期契約和金融期貨

第15站 利率風險控制(3):風險權益的經濟價值

第16站 流動性風險控制

第17站 期權

第18站 信用衍生產品

第19站 風險合計與風險分散

第20站 資產和負債管理:是藝術,而非科學

附錄A 練習答案

附錄B 辭彙表

資產負債管理

資產負債管理(Asset and Liability Management,簡稱ALM)是銀行、基金和

保險公司 等金融機構中常用的一個概念。資產負債管理有廣義和狹義之分。廣義的資產負債管理,是指金融機構按一定的策略進行資金配置來實現流動性、安全性和盈利性的目標組合。狹義的資產負債管理,主要指在利率波動的環境中,通過策略性改變利率敏感資金的配置狀況,來實現金融機構的目標,或者通過調整總體資產和負債的持續期,來維持金融機構正的淨值。

詳細介紹 北美精算協會將ALM定義為:ALM是管理企業的一種活動,用來協調企業對資產與負債所做出的決策;它是在給定的風險承受能力和約束下,為實現企業財務目標而制定、實施、監督和修正企業資產和負債的有關決策的過程。對任何利用投資來平衡負債的機構來說,ALM都是一種重要且適用的財務管理手段。

資產負債管理起源於20世紀60年代美國,最初是針對利率風險而發展起來的。美國在利率放鬆管制前,金融產品或負債的市場價值波動不大,但隨著1979年美國對利率管制放鬆以後,金融資產負債就有了較大的波動,導致投資機構做決策時更多地注意到同時考慮資產和負債。儘管ALM最初是為了管理

利率風險 而產生的,隨著ALM方法的發展,非利率風險如市場風險等也被納入到ALM中來,使ALM成為

金融機構管理 風險的重要工具之一。目前無論是投資者還是監管機構都對ALM方法的適用性給予了足夠的重視。

組成部分 資產負債管理有幾個必要的組成部分:

1、具體的評價目標或者財務目標,比如最大法定盈餘、最小剩餘風險、最大的

股東 回報等。

2、各種限制條件,如狀態模擬時的狀態、隨機模擬時給定的分布等。這些條件以各種形式表達,如時序模型、隨機差分方程等。

3、解決方法與計算結果。這些方法包括決定性分析、隨機規劃、隨機控制等。

原則 定義

資產負債管理是以資產負債表各科目之間的“對稱原則”為基礎,來緩解流動性、盈利性和安全性之間的矛盾,達到三性的協調平衡。所謂對稱原則,主要是指資產與負債科目之間期限和利率要對稱,以期限對稱和利率對稱的要求來不斷調整其資產結構和負債結構,以實現經營上風險最小化和收益最大化。其基本原則主要有:

一、規模對稱原則

這是指資產規模與負債規模相互對稱,統一S 平衡,這裡的對稱不是一種簡單的對等,而是建立在合理經濟成長基礎上的

動態平衡 。

資產負債管理相關 二、結構對稱原則

又稱償還期對稱原則。銀行資金的分配應該依據資金來源的流通速度來決定,即銀行資產和負債的償還期應該保持一定程度的對稱關係,其相應的計算方法是平均流動率法,也就是說,用資產的平均到期日和負債的平均到期日相比,得出平均流動率。如果平均流動率大於1,則說明資產運用過度,相反,如果平均流動率小於1,則說明資產運用不足。

三、目標互補原則

這一原則認為三性的均衡不是絕對的,可以相互補充。比如說,在一定的經濟條件和經營環境中,流動性和安全性的降低,可通過盈利性的提高來補償。所以在實際工作中,不能固守某一目標,單純根據某一個目標來決定資產分配。而應該將安全性,流動性和盈利性綜合起來考慮以全面保證銀行目標的實現,達到總效用的最大化。

四、資產分散化原則

銀行資產運用要注意在種類和客戶兩個方面適當分散,避免風險,減少

壞帳 損失。

典型模型 多階段模型

大多數早期的資產負債管理模型只能解決短期問題或能以公式明確表示的多階段問題。但隨著實際的需要,人們越來越多地提出多階段模型。Kusy和Ziemba提出了一個5年規劃的多階段隨機規劃

線性模型 ,他們的工作表明,他們的模型優於5年期的決定性模型。還有很多成功的多階段隨機ALM模型。在所有文獻中提及的ALM模型中,

數學規劃 是多數模型中主要的方法,Brennan等在他們的文章中建議以隨機最佳化控制模型代替數學規劃為基礎的模型。

資產負債管理相關書籍 賬面價值

傳統的ALM模型因為在估價時用的是

賬面價值 而不是市場價值,因面被JP摩根的Riskmetrics所批判。而且,JP

摩根 建議以VaR作為ALM的替代方法。但是,一方面,目前的ALM模型可以同時考慮賬面價值與市場價值。另一方面,一般說來,VaR一般只用於短期(一般不超過10天)

市場風險 的管理(在一篇關於年金基金管理的文章里,提出了以VaR替代ALM管理2年期的風險),與VaR不同,ALM除市場風險外,還可以管理流動風險、信用風險等,在管理相應的風險時,ALM模型考慮到法律與政策限制,來決定公司資產的分配。對ALM的另一個批評是其在長期預測中的可靠性。然而現代ALM模型以場景設定或模擬來代表未來的各種可能性,其產生結果可以是各種狀況出現的機率而不再是單一的預測結果。

現在ALM有許多方法都在套用,其中最主要的常用方法包括效率前沿模擬、久期匹配(或稱免疫)、現金流量匹配等。其中用到的數學方法主要集中於最佳化、隨機控制等。

1、效率前沿模型

(The Efficient Frontier)

效率前沿最初是由馬可維茨提出、作為資產組合選擇的方法而發展起來的,它以期望代表收益,以對應的

方差 (或

標準差 )表示風險程度,因此又稱期望——方差模型。該模型產生一系列效率前沿而非一個單獨建議。這些效率前沿只包括了所有可能的資產組合中的一小部分。ALM最常採用的手段之一即利用模擬的方法發現一個基於期望—方差的效率前沿策略。假定有兩個投資策略,我們很容易計算它們的期望與方差,如果我們隨機地增加路徑和策略,期望—方差散點圖的上界將達到所謂的效率前沿線,這就意味著識別出了最優的風險/回報投資策略。

2、久期匹配模型

(Duration Matching)

利率風險管理

如果給定了一組現金流量,某種證券的久期可以計算出來,從概念上看,久期可以看成是現金流量的時間加權現值。久期匹配(或稱免疫)法就是要在資產組合中將資產與負債的

利率風險 相匹配。該方法傳統的模型假定利率期限結構平緩且平行變動。當然目前很多模型得到了擴展,用以管理利率期限結構曲線形狀變動等引起的現金流量的波動風險、流動性風險及

信用風險 。由於久期隨利率波動而變化,即使最初資產與負債的久期是匹配的,隨著利率的變化它們的久期就可能不再匹配,為此提出了一個“有效久期”概念。有效久期依賴於資產價格相對於利率變化的變動率,這個變動率由其

凸性 衡量。也就是說,金融機構為確保資產負債的匹配,不僅要求資產負債的久期匹配,而且通過控制資產和負債的凸性,通過資產和負債的久期和凸性的匹配,來更精確地規避風險。 3、現金流量匹配模型

(Cash Flow Matching)

Elton和Gruber在他們的文章“Optimal Investment Strategies with Investor Liabilities”中,重新檢驗了各公司在負債不同的情況下的資產組合管理問題。他們發現,負債不同的公司,其管理者一般是將其資產分成幾個部分,一部分是日常運營賬戶,一部分是免疫賬戶,還有一部分是現金流量匹配賬戶。在重新考察了CAPM的期望—方差方法後,他們認為,“有一點必須特別注意,不同的投資者可能面臨不同的效率前沿,不僅僅是因為他們有不同的理念,而且,與傳統分析結果的不同,還是因為他們有著不同的負債”“當資產是均衡定價時,一個企業精確的資產負債匹配的特定效率前沿將退化為一個點”。

Elton和Gruber得出結論,“如果所有的資產都是均衡定價的,則沒有投資者願意採用免疫(即久期匹配)策略,除非是現金流量匹配的資產組合。另一方面,如果有一些資產不是均衡定價的,那么以現金流量匹配法匹配一部分資產與負債,同時以免疫法投資一部分資產組合但現金流量並不匹配,這種方法總是有利的。”

提出建議

據此Elton和Gruber提出建議,認為最優ALM策略應該是在現金流量匹配限制下的最最佳化,他們說“既然現金流量匹配是唯一能免除負債的剩餘風險的辦法,我們當然應該這樣做”。最好的解決辦法就是對所有意義的資產/負債路徑都進行精確的現金流量匹配。

注意,現金流量匹配是久期匹配的充分條件,現金流量匹配的資產組合一定是久期匹配的,但很多久期匹配的資產組合期現金流量並不匹配。

4、多重限制決策模型

(Multicriteria Decision Models)

以上模型都是單一目標模型,但在實際管理中可能會要求考慮一些互相衝突的目標。比如銀行的目標可能會考慮到期望收益、風險、流動性、

資本充足率 、增長性、

市場份額 等。如果一一考慮這些目標並尋求最終解決的辦法,模型將極為複雜而且解決的方法可能會有很多,決策者要進行有效分析將非常麻煩,因此就發展出多限制決策模型。

以目標規劃模型為例。該模型是最常用的多限制決策模型之一,其主要優點在於它的靈活性,它可以允許決策者同時考慮眾多的限制和目標。

5、隨機規劃與隨機控制ALM模型

(Stochastic Programming or Stochastic Control ALM Model)

目前的ALM模型越來越多地運用到隨機規劃或隨機控制的方法。隨機規劃ALM模型實際上是一類模型,它提供了模擬一般目標的方法。這些目標可以包括交易費用、稅費、法律政策限制等方面的要求。由於考慮了眾多因素,模型的變數越來越多,從而導致大量的最佳化問題,其計算成本相當高,因而實用性令人懷疑。我們以“

機會限制模型 (Chance Constrained Model)”為例。

機會限制模型最早由Charnes和Kirby提出 。在他們的論文裡,將未來的存款與貸款支出看作是聯合分布的隨機變數,以資本充足率公式作為機會限制。該模型的缺點是,違背約束的情況並沒有根據其數量給予懲罰。Charnes等將該方法套用於資產負債表的管理,另外兩篇文章用該模型對保險公司的資產組合進行分析。

Dert在指定收益年金領域將該模型發展為多階段機會限制模型(Multistage chance-constrained ALM model),與Charnes和Kirby不同的是,該作者以場景模擬不確定性而不是作分布假設。以該模型為例,該這個模型的目標函式是,在失去償付能力的風險水平可以接受、確保及時支付指定收益的能力的穩定性的限制下實現籌資成本最小。其中償付能力要求為基金剩餘負債與相應償付能力比率的乘積,資產價值低於要求的水平通過場景設定模擬。

6、動態財務分析模型

(Dynamic Financial Analysis)

動態財務分析作為ALM的一種方法是最近才發展起來的,將它單獨歸為一類也許不是很合理,因為它可以用到前述若干類的各種方法,諸如隨機規劃、隨機控制等。但其思想有所變化。前述各種方法都是採取各類辦法,將未來的

不確定性 以離散的狀態假定(或者是確定性假定或者是隨機產生)來代表。而動態財務分析希望能以連續的狀態描述未來的不確定性 , 。這種分析方法目前已被非壽險公司所接受 ,壽險業也發展了適合於壽險公司的DFA模型。

資產負債管理相關書籍

資產負債管理相關書籍 資產負債管理相關

資產負債管理相關

資產負債管理相關書籍

資產負債管理相關書籍 資產負債管理相關

資產負債管理相關