相關規定 政府、金融機構、

工商企業 等在發行證券時,可以選擇不同的投資者作為發行對象,由此,可以將證券發行分為公募和私募兩種形式。

主要從公司制私募股權基金、有限合夥制私募股權基金、信託制私募股權基金等三種形式的設立來解析。包括設立條件、設立主體、出資制度、設立流程入手。

私募 《公司法》對於公司制私募股權基金設立條件沒有太多限制,主要是對一般有限責任公司和股份有限公司分別規定了設立條件,諸如《

公司法 》第二十三條規定:“設立有限責任公司,應當具備下列條件:

(二)有符合公司章程規定的全體股東認繳的出資額;

(四)有公司名稱,建立符合有限責任公司要求的組織機構;

(五)有公司住所

在設立主體上,公司制私募股權基金需要注意的是投資者不能超過200人的法律限定,其中有限責任公司不得超過50人,並且單個投資者不低於100萬元人民幣。關於投資者人數跟《公司法》規定的股東人數是一致的,《公司法》規定有限責任股東人數上限為50人,而股份有限公司股東人數上限為200人。

關於註冊資本最低限額,按照《公司法》規定,法律、行政法規有較高規定的,從其規定。按照上述《

創業投資企業 管理暫行辦法》規定的備案條件,公司實收資本不低於人民幣3000萬元,依照此規定,創業投資企業的實收資本至少不低於3000萬元,但是註冊資本卻語焉不詳。

在設立流程上,根據《創業投資企業管理暫行辦法》規定,設立公司制PE需要按照《公司法》登記程式履行有關工商登記手續,然後向各地

發改委 履行有關備案手續。如果涉及外資的,在辦理工商登記手續之前還需要履行有關外資商務局或商務部的審批手續。

歷史起源 私募基金起源於美國。1976年,

華爾街 著名投資銀行貝爾斯登的三名投資銀行家合夥成立了一家投資公司KKR,專門從事併購業務,這是最早的私募股權投資公司。

私募 國外

私募股權投資基金 經過30年的發展,成為僅次於銀行貸款和IPO的重要融資手段。國外私募股權投資基金規模龐大,投資領域廣泛,資金來源廣泛,參與機構多樣化。西方國家私募股權投資占其

GDP 份額已達到4%至5%。迄今,全球已有數千家私募股權投資公司,

黑石 、

KKR 、

凱雷 、

貝恩 、阿波羅、

德州 太平洋、高盛、美林等機構是其中的佼佼者。

2006年全球

私募股權基金 從資本市場上募集到了2150億美元,全球私募股權投資基金的總投資額達到了7380億美元,比2005年增長了一倍。其中,單筆超過100億美元的私募股權交易達到9個。

中國私募發展歷史

在每個資本大幕開啟的時候,都是少數精英和投機客的保險柜,這個多數人不熟悉或者不看好的領域,注定將迎來歷史上最原始也是最猛烈的爆炒……

一切資本力量開始悄然醞釀,很多人都在翹首以待,這場萬眾矚目的好戲誰將是主角?

1995-1999年:巨鱷時代

“327”國債風波成為券商整合大幕拉開前的序曲,以君安為主的券商紛紛崛起,涌金系、德隆系等資本大鱷先後誕生,形形色色的江湖人物在這個時代里格外刺目。

1999-2001年:黑金時代

一切故事皆從1999年的“5·19”行情展開。 “無莊不歡,無股不莊”,是這個時代最逼真的寫照。

2001-2005年:價值時代

熊市的漫長教人冷靜,價值投資風潮應運而生,無聲無息地成為這個時代的新主角。

公募系基金經理形成一支驟然崛起的力量。這批“公募叛逃者”以理性的力量強勢攪動江湖。

2009年:非言時代

市場的正常化,讓私募在悄然之間進入到一個 “諸子百家”的新時代。這個舞台,每一家都有可能跳上來表演一把。而此時,私募為自己所選擇的發展路徑,似乎也決定著他們之後的道路可以行進多遠

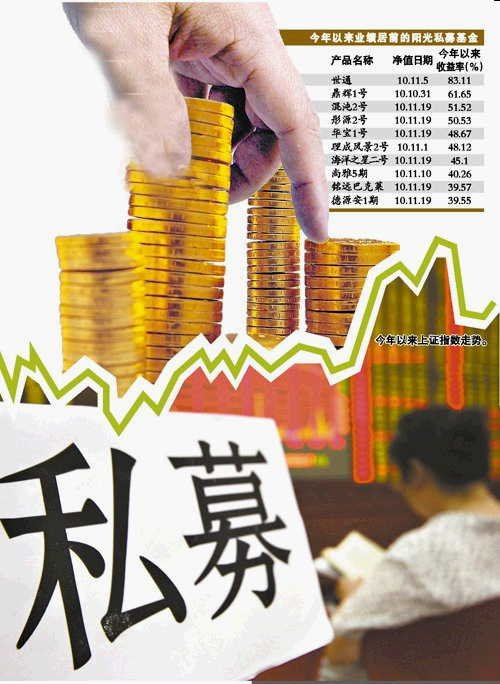

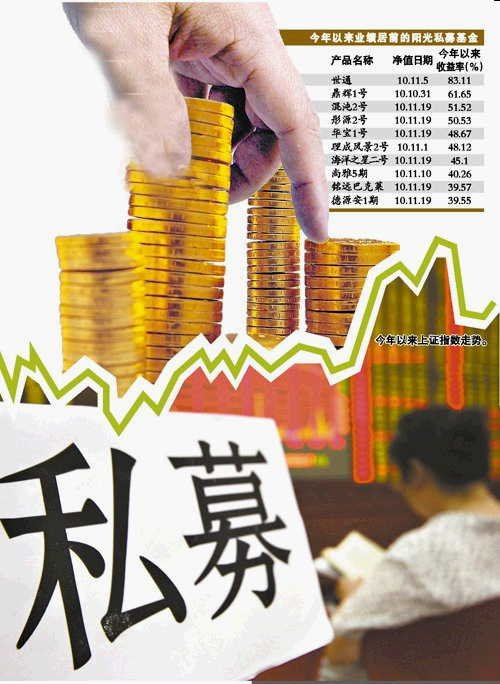

2010年:行業發展步入良性軌道

目前,市場上正在運行的陽光私募累計已達500多隻。各方投資明星紛紛加盟,私募業內明星璀璨,並逐漸開始擁有自己的品牌。國內

私募基金 規模一般在3000萬至20多億,預計私募的總規模已超過500億,總規模雖然還有限,但成長速度驚人。此外,私募在投研團隊、絕對收益理念、行銷方面,都較早幾年有了很大變化。而政策的支持,也在逐步提高陽光私募的社會地位。

私募 截至2010年12月31號,全國從事私募基金的管理公司共有377家,管理的證券類信託產品數量為1234個,其中,開放式產品為810個,結構化產品為424個,總規模已經超過1200億元,從發展規模來看,自2007年開始,開放式證券私募投資基金在開始迅速發行的步伐,到近兩年更呈加速之勢。

從

私募基金 地域分布情況來看,大部分證券私募基金管理人都分布在北京、上海、廣州和深圳四個一線城市,其中,深、廣和上海均以32.02%占據首位,在投資收益方面2008年—2010年,私募基金的平均收益率均好於同期的

公募基金 ,具體來看,2008年滬深300指數全年跌幅65.95%,同期公募基金全年虧損50.63%,私募基金則虧損32.86%,虧損幅度較公募基金明顯收窄。2009年滬深300指數全年上漲96.71%,同期,公募基金全年盈利50.41%,私募基金則達到54.92%,再度小勝公募基金。

發展路徑 中國私募基金髮展三大路徑

股權分置改革為私募股權基金的興起提供了條件

股權分置改革是政府的既定目標。改革結束後,我國股票市場可流通的股票數量將是改革之前的3~4倍。

上市公司 之間的收購也將比全流通之前簡單得多。

敵意收購(hostile acquisition)的壓力也將迫使現有上市公司的管理層更加密切地與股東合作,以避免被收購的被動局面出現。此外,

股票全流通 後,為達到產業擴張的目的,上市公司之間的相互收購也將變得容易且更有經濟效率改善的意義。

通常上市公司不論何種形式的收購,都會給其

財務結構 帶來較大的影響,並導致

股票價格 有所變化。這種變化必然對

私募基金 的投資模式帶來變化。其中有些私募基金可能專注於這樣的業務,由普遍投機性私募基金轉變為專業化從事上市公司併購甚至產業併購的合作夥伴性基金(M&A Fund)。

這種收購基金正是已開發國家

金融市場 為數龐大的私募股權基金(private equity fund)中的一種。以在我國多有斬獲的美國凱雷集團為例,該公司自有資金約為80億美元,而投資帶動的資金可達800億美元,比我國A股市場全部私募基金的總數還要多。

強大的資金優勢、政治優勢和全球資本上諳熟的人脈關係,對一些併購項目基本上可以進行一些

外科手術 式的操作,即整體收購,不用十分費力地拿到海外資本市場上市,獲取超過30%的年收益率。此外,在內地非常活躍的房地產投資商

凱德置地 (capitaland),其母公司則是

新加坡交易所 上市的大型房地產商

嘉德置地集團 在中國的全資子公司。這些國際投資機構,以全球化的金融眼光來看待機會,巧妙地組合資產,進行跨國

金融市場 套利。

在國際私募股權基金迅速發展的狀況下,我國的私募基金行業的政策限制,將逐漸變得寬鬆。以當前我國

證券市場 規模,有3億元左右人民幣自有資產的

私募基金 可以向這個方向摸索,通過3倍的槓桿比例,帶動10億元左右的投資。此外還要深入研究國際

併購基金 的商業模式,爭取尋找跨國金融市場套利的機會。

純投機型的私募基金將向對沖基金的方向轉變

隨著上市公司股票全流通的實現,上市公司的股票數量將增加數倍,極大地增加了市場的流動性。加上證券監管嚴格程度的增加,單個的機構投資者很難像以前一樣利用資金和信息優勢,獲取超額的利潤。

私募 此外,由於價值投資理念的逐步被人們認識,通過合謀鎖定股票數量,從而推高股價的操作方式變得越來越多風險。

由於股票數量的增加,以及單一機構持有股票引起的要約收購披露義務,使得單一股票中的投資者呈現一種類似於壟斷競爭或充分競爭的市場格局,單一的機構很難具有絕對優勢。

最後,將來股票市場有了做空機制以後,股票價格更具有易變性,方向更難確定。因此,單純的鎖定價格並且推動價格上漲的盈利模式需要改寫。

由於上述三個原因,對於單純從事股票買賣的投資機構,只能遵循

有效市場理論 的指導,對價格的瞬時偏離進行適當的投機。然而,在一個逐漸成熟的二級市場上,價格非理性波動所出現的套利機會時間十分短暫,並且股票數量的增加和持倉品種的增加,

私募基金經理 通過個人盯盤的方式也將變得不適用。

因為基金經理受個人體能和智力的影響,在瞬時的價格波動中,難以很快判斷投資機會。因此,通過編制計算機模型和程式,並且將交易指令嵌入到這種程式中,成為私募基金管理資產的最佳方式。

所不同的是,在交易指令嵌入程式時,基金經理必須清楚地知道自己的預期收益率和與其風險承擔係數。當基金管理人對自己所管理的資金的風險偏好有完全的認識,並以此為基礎制定投資策略時,市場機制的最佳配置資源的功能才得以體現。

這種方法是西方大型

金融市場投資 中最常見的手段之一,而隨著我國

證券市場 的開放和發展,其用途逐漸成熟。比如上市公司寶鋼權證,就完全可以用計算機設定的模型進行交易,其控制交易風險的能力遠遠高於交易員(

操盤手 )的瞬時決策。

這種私募基金實際上最後將演變成為比較典型的對沖基金(hedge fund)。目前國內已經有聲稱為

對沖基金 的投資機構,但是其網站顯示,其設計的產品還顯得偏於狹窄,難以與當前的市場狀況相匹配。從事對沖投資的機構,對資產的規模不受限制,最主要的是開發有效的風險控制和轉移技術。

具有創投背景的私募基金可轉型為風險投資基金

上個世紀末,在

科教興國戰略 指引下,全國各地成立了不少

風險投資機構 。由於當時純粹意義的風險投資環境並不十分成熟,而股票市場火爆,不少

風險投資公司 將一部分投資轉向

二級市場 的股票,有的後來變成了主要在二級市場投資的機構投資者。

私募 但是隨著我國證券主機板市場逐步完善,以及外資風險投資公司在風險投資領域的成功的示範效應,這些機構有可能重新被激起參與風險投資的興趣。同時,由於其有參與

二級市場 的經驗,其投資的二級市場的上市公司的主業很有可能是其風險投資項目的重要依據。

而股權分置改革和證券主管部門對上市公司經營業績的要求的增加,上市公司必須實實在在考慮其併購的項目能夠為其經營業績加分,而不同於過去市場中單純的為製造題材的收購。

這種條件下,上市公司、風險投資公司、被投資項目的創業者、以及該上市公司的股票投資者,可能得到多贏局面。雖然這種模式對於風險投資公司來說有內幕交易的嫌疑,但是以現行國內的法律體系和執法空間,這種模式具有一定的可操作性。上述這種投資模式,可以成為一部分有創業投資經驗和背景的

私募基金 探討的發展方向。

實際上,我國快速成長的中小型企業一直是風險投資機構掘金的領域。據安永公司的統計,2004年,我國完成的風險投資金額已經達到12.7億美元,而在2002年,這個數據只有4.18億美元。其中外資已經成為我國風險投資事業發展的重要力量。

比較而言,外資在項目選擇和退出機制上更具有優勢。比如

高盛 對蒙牛的投資,以及凱雷集團對攜程網的投資。這樣的盈利模式是我國具有風險投資經驗和背景的

私募基金 所必須關注的。一般從事該類業務的投資者,應當具有5000萬元以上人民幣資產。通過制定合理的資產組合,從事跨市場套利。

組織形式 公司式

公司式私募基金有完整的公司架構,運作比較正式和規範。公司式私募基金(如"某某投資公司")在中國能夠比較方便地成立。半開放式

私募基金 也能夠以某種變通的方式,比較方便地進行運作,不必接受嚴格的審批和監管,投資策略也就可以更加靈活。比如:

私募 (1)設立某"投資公司",該"投資公司"的業務範圍包括有價證券投資;

(2)"投資公司"的股東數目不要多,出資額都要比較大,既保證私募性質,又要有較大的資金規模;

(3)"投資公司"的資金交由資金管理人管理,按國際慣例,管理人收取資金管理費與效益激勵費,並打入"投資公司"的運營成本;

(4)"投資公司"的註冊資本每年在某個特定的時點重新登記一次,進行名義上的增資擴股或減資縮股,如有需要,出資人每年可在某一特定的時點將其出資贖回一次,在其他時間投資者之間可以進行股權協定轉讓或上櫃交易。該"投資公司"實質上就是一種隨時擴募,但每年只贖回一次的公司式

私募基金 。

不過,公司式私募基金有一個缺點,即存在雙重徵稅。克服缺點的方法有:

(1)將私募基金註冊於避稅的天堂,如開曼、

百慕達 等地;

(2)將公司式私募基金註冊為高科技企業(可享受諸多優惠),並註冊於稅收比較優惠的地方;

(3)借殼,即在基金的設立運作中聯合或收購一家可以享受稅收優惠的企業(最好是非上市公司),並把它作為載體。

契約式

契約式基金的組織結構比較簡單。具體的做法可以是:

(1)證券公司作為基金的管理人,選取一家銀行作為其託管人;

(2)募到一定數額的金額開始運作,每個月開放一次,向基金持有人公布一次基金淨值,辦理一次基金贖回;

(3)為了吸引

基金投資者 ,應儘量降低手續費,證券公司作為基金管理人,根據業績表現收取一定數量的管理費。其優點是可以避免雙重徵稅,缺點是其設立與運作很難迴避證券管理部門的審批和監管。

虛擬式

虛擬式私募基金表面看來像委託理財,但它實際上是按基金方式進行運作。比如,虛擬式

私募基金 在設立和擴募時,表面上是與每個客戶簽定委託理財協定,但這些委託理財帳戶是合在一起進行基金式運作,在買入和贖回基金單元時,按基金淨值進行結算。具體的做法可以是:

(1)每個基金持有人以其個人名義單獨開立分帳戶;

(2)基金持有人共同出資組建一個主帳戶;

(3)證券公司作為基金的管理人,統一管理各帳戶,所有帳戶統一計算

基金單位淨值 ;

(4)證券公司儘量使每個帳戶的實際市值與根據基金單位的淨值計算的市值相等,如果二者不相等,在贖回時由主帳戶與分帳戶的資金差額劃轉平衡。

私募 虛擬式的優點是,可以規避證券管理部門對基金設立與運作方面的審批與監管,設立靈活,並避免了雙重徵稅。缺點是依然沒有擺脫委託理財的束縛,在資金籌集上需要法律上的進一步規範,在資金運作上依然受到證券管理部門對券商的監管,在資金規模擴張上缺乏基金的發展優勢。

組合式

為了發揮上述3種組織形式的優越性,可以設立一個基金組合,將幾種組織形式結合起來。組合式基金有4種類型:

(1)公司式與虛擬式的組合;

(2)公司式與契約式的組合;

(3)契約式與虛擬式的組合;

(4)公司式、契約式與虛擬式的組合。

有限合夥制

2007年6月1日,我國《合夥企業法》正式施行,一批有限合夥企業陸續組建,這些有限合夥企業主要集中在股權投資和證券投資領域,

信託制

通過信託計畫,進行股權投資或者證券投資,也是陽光私募的典型形式。

形勢變化 國際國內形勢的變化為私募基金的發展打開了空間

近年來,

國際資本市場 出現了一個顯著現象,首先是私募基金的發展速度很快,業績令人矚目,其模式越來越受到一些大的機構投資者的認可,成為

國際金融市場 的焦點。根據歐洲

私募股權 與創業資本協會統計,2003年歐洲私募股權的總投資額達到291億歐元,總的融資量達到270億歐元。

私募 普華永道世界投資報告認為,2004年

私募股權投資 額占GDP的份額在北美、歐洲和亞洲分別為0.97%、0.28%、0.23%。近5年來,美國的私募股權基金總量增長了一倍,達到約7000億美元的規模。

此外,全球

對沖基金 增長迅速,1990年全球大約有390億美元對沖基金資產,到2003年,已達到6500-7000億美元的資產規模,平均每年的增長速度超過25%。

過去5年,美國

退休基金 總數約5萬億美元資產,在對沖基金,私募股權基金,

房地產基金 以及

衍生金融工具 中投資的比例從2%增長到5%。著名的

加州 退休基金、賓夕法尼亞州退休基金,以及通用電氣等,都放寬了對

私募基金 的投資限制比例,而歐洲的許多退休基金也提高了投資於私募基金的比例。

在創業投資方面,2003年,僅歐洲管理的資產就有約18000億美元,這些分布在36個歐洲國家,平均每個國家的風險投資資產為約500億美元,是我國的近40倍。可見我國的創業投資發展有極大的潛力。

根據世界銀行的統計,我國養老基金從2001年到2075年的收支缺口將達到9.15萬億元人民幣。以現行的投資體制,應付如此大的開支是不可能的,唯一的辦法是充實賬戶的同時,提高投資收益率。提高投資收益率的辦法之一就是將部分資產委託給表現優秀、誠實信用的

私募基金 管理。

根據美國市場1995-2000年間

對沖基金 與

共同基金 的業績對比,表現最好的前10名的對沖基金的平均收益率達到53.6%,而表現最好的共同基金平均收益率為36%,同時表現最差的對沖基金的平均收益率為-7.7%,而表現最差的共同基金的平均收益率為-19.8%。對沖基金這種私募基金形式收益水平顯著高於共同基金這種

公募基金 。我國私募基金應當認識到上述這些國際私募基金界出現的新動向,應當積極調整,主動適應,選擇自己擅長的領域,摸索適合自己的盈利模式。

評價

優勢 1.私募基金一般是封閉式的合夥基金,不上市流通。在基金封閉期間,合夥投資人不能隨意抽資,封閉期限一般為5年至10年,故運作期穩定,無資金贖回的壓力。

2.和公募基金嚴格的信息披露要求相比,私募基金在這方面的要求低得多,加之政府監管比較寬鬆,故私募基金的投資更具隱蔽性、專業技巧性,收益回報通常較高。

3.基金運作的成功與否與基金管理人的自身利益緊密相關,故基金管理人的敬業心極強,並可用其獨特有效的操作理念吸引到特定投資者,雙方的合作基於一種信任和契約,故很少出現道德風險。

4.投資目標更具針對性,能為客戶度身定做投資服務產品,能滿足客戶特殊的投資要求。如索羅斯的量子基金除投資全球股市外,還大量投資外匯、期貨等,創造了很高的收益率。

5.組織結構簡單,經營機制靈活,日常管理和投資決策自由度高。相對於組織機構複雜的官僚體制,在機會稍縱即逝的關鍵時刻,私募基金競爭優勢明顯。

劣勢 1、不公開發行的股票流動性差,不能公開在市場上轉讓出售;由於通過非公開方式募集資金,準入門檻高,對象一般是少數特定投資者。 這樣如果投資者撤資或者出現其他重大變動,風險也較大。

2、同樣由於對象是少數投資者,信息披露比較寬鬆,存在被殺價和控股的危險。

其它相關

分類詳解 基金的分類知識

基金按是否面向一般大眾募集資金分為

公募 與私募,按主投資標的又可分為

證券投資基金 (標的為股票),

期貨投資基金 (標的為期貨契約)、貨幣投資基金(標的為外匯)、黃金投資基金(標的為黃金)、FOFfund of fund(基金投資基金,標的為PE與VC基金),REITS real estate Investment Trusts(房地產投資基金,標的為房地產),TOT trust of trust(信託投資基金,標的為信託產品),對沖基金(又叫套利基金,標的為套利空間),以上這么多基金形態,很多都是西方國家有,在中國只有此類概念而並無實體(私募由於不受政策限制,投資標的靈活,所以私募是有的)。

私募 中國所謂的基金準確應該叫證券投資基金,例如大成、華夏、嘉實、交銀施洛德等,這些公募基金受證監會嚴格監管,投資方向與投資比例有嚴格限制,它們大多管理數百億以上資金。

私募在中國是受嚴格限制的,因為私募很容易成為“非法集資”,兩者的區別就是:是否面向一般大眾集資,

資金所有權 是否發生轉移,如果募集人數超過50人,並轉移至個人賬戶,則定為非法集資,非法集資是極嚴重經濟犯罪,可判死刑,如浙江

吳英 、德隆唐萬新、美國

麥道夫 。

中國的私募按投資標的分主要有:私募證券投資基金,經陽光化後又叫做

陽光私募 (投資於股票,如赤子之心、武當資產、中鑫私募聯盟、星石等

資產管理公司 ),私募房地產投資基金(如星浩投資),私募股權投資基金(即PE,投資於非上市公司股權,以IPO為目的,如鼎輝,弘毅、KKR、高盛、凱雷、漢紅)、私募

風險投資基金 (即VC,風險大,如

聯想投資 、軟銀、IDG)

公募 基金如大成、嘉實、華夏等基金公司是證券投資基金,只能投資股票或債券,不能投資非上市公司股權,不能投資房地產,不能投資有風險企業,而私募基金可以。

國家法律 根據公安部專項治理條例和人民最高法院司法解釋,私募形式委託理財與非法集資區別標註如下:

資金募集方式是面向社會大眾還是面向特定個體。如募集資金方式為面向社會大眾,則圈定為非法集資範疇。

定向集資對象是否超過50人。如募集資金對象數量超過50人,則圈定為非法集資。

委託理財時,是否發生資金所有人(所有權)關係的轉變。如果資金由委託人賬戶轉移到受託人賬戶,則認定發生非法集資行為。

私募傳聞 “無頭”傳聞薦股貌似有理有據

細心的投資者可能早已發現,在不少財經網站及論壇中都流傳著這樣一個熱帖——《私募基金內幕傳聞及內參》,其不同於單純的“標榜漲停”式薦股,而是從公司的“內幕訊息”出發,以吸引投資者對這家公司關注的眼球。

熱帖每天一篇,持續近三年。沒有人知道它的真正出處在哪兒,也無人知道其訊息來源於哪兒。我們最早發現它的時候是2007年在某著名財經網站的一個部落格中,只不過當時A股市場正處於大牛市,其薦股即便精準也不足為奇,因此沒受到投資者過多注意。

然而,隨著時間的推移,我們發現,關注這一帖子的投資者日漸增多。

昨日,我們在百度中搜尋關於“私募傳聞”的新聞竟多達5.3萬多篇。大到

中金線上 、和訊、

中國證券網 等財經網站,小到一般網站的論壇和交流群,以及一些地方性報紙也經常轉載。

這樣無憑無據的帖子為何受到投資者如此廣泛的關注?

經我們了解發現,一方面由於這類帖子是免費的,將其列入“服務”而非“交易”,消除了投資者的警惕性;另一方面,帖子中宣稱的多是上市公司重組、經營改善、資金湧入等敏感信息,表面看有理有據,貼近公司的訊息面和基本面,並且相對於那些“放大音量”,只會說“我會漲、會漲停”的薦股方式和機構而言,投資者更願意接受這種推薦。

被推薦傳聞股大都走勢“不錯”

更為重要的是,儘管這只是一份來路不明的推薦,帖子中的訊息也會在前面標註“據傳”、“傳聞”等含混字眼,但經過實情驗證,其發布的訊息確有 “押中”,而推薦的個股也經常在二級市場上表現較好。

發展現狀 2012年,全球經濟下行壓力增大,私募股權投資行業將面臨巨大的退出及回報壓力。中國VC/PE行業將步入深度調整期,行業“洗牌”將加速,未達到預期收益的PE機構將在市場競爭中處於不利地位,募資、投資均面臨挑戰,甚至遭遇市場淘汰。而專業水平高、已提前完成募資的成熟機構將更好應對行業調整,投資策略、競爭格局都將面臨改變。

私募

私募 私募

私募 私募

私募 私募

私募 私募

私募 私募

私募 私募

私募 私募

私募

私募

私募 私募

私募 私募

私募 私募

私募 私募

私募 私募

私募 私募

私募 私募

私募