概述

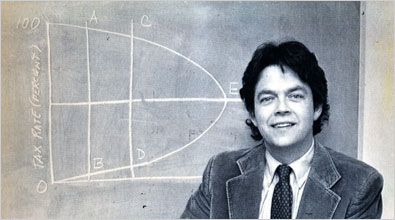

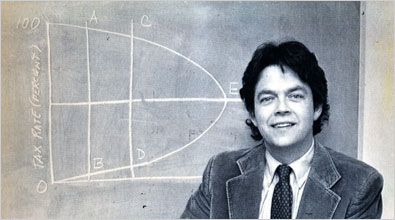

在經濟學界,美國

供給學派經濟學家拉弗(Arthur B Laffer)知名度頗高。拉弗先生以其“拉弗曲線”而著稱於世,並當上了

里根總統的經濟顧問,為里根政府推行減稅政策出謀劃策。

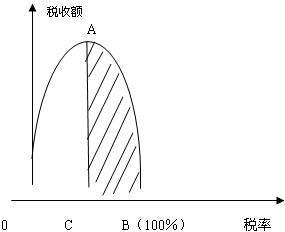

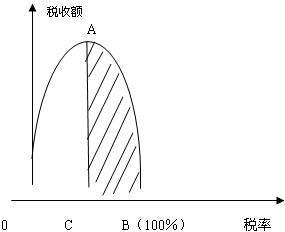

“拉弗曲線”的原理並不複雜,它是專講

稅收問題的,提出的命題是:“總是存在產生同樣收益的兩種

稅率。”主張政府必須保持適當的稅率,才能保證較好的財政收入。與拉弗同時代也同為

供給學派經濟學代表人物的裘德・萬

尼斯基(Jude Wanniski)對此作出了扼要解釋:“當稅率為100%時,

貨幣經濟(與主要是為了逃稅而存在的

物物交換不同)中的全部生產都停止了,如果人們的所有勞動成果都被政府所徵收,他們就不願意在貨幣經濟中工作,因此由於生產中斷,沒有什麼可供徵收100%稅額,政府的收益就等於零”。稅率從0~100%,

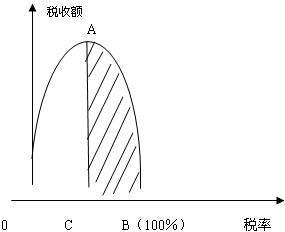

稅收總額從零回歸到零。“拉弗曲線”必然有一個轉折點,在此點之下,即在一定的稅率之下,政府的稅收隨稅率的升高而增加,一旦稅率的增加越過了這一轉折點,政府稅收將隨稅率的進一步提高而減少。設稅率為B點是稅收達到最大值A,則AB線以右的區域被稱為稅收禁區.“拉弗曲線”認為:稅率高並不等於實際稅收就高。

稅率太高,人們就被嚇跑了,結果是什麼

經濟活動都不發生,你反而收不上稅來。只有在稅率達到一個最優值時,實際

稅收才是最高的。

阿瑟·拉弗

阿瑟·拉弗 阿瑟·拉弗及拉弗曲線

阿瑟·拉弗及拉弗曲線稅收減免

背景

“拉弗曲線”理論是由“

供給學派”代表人物、美國南

加利福尼亞商學研究生院教授

阿瑟·拉弗提出的。該理論之所以被稱之為“供給學派”是因為它主張以大幅度減稅來刺激供給從而刺激

經濟活動。“拉弗曲線”的基本含義是,

稅收並不是隨著

稅率的增高在增高,當稅率高過一定點後,稅收的總額不僅不會增加,反而還會下降。因為決定稅收的因素,不僅要看稅率的高低,還要看課稅的基礎即

經濟主體收入的大小。過高的稅率會削弱經濟主體的經濟活動積極性,因為稅率過高企業只有微利甚至無利,企業便會心灰意冷,紛紛縮減生產,使企業收入降低,從而削減了課稅的基礎,使

稅源萎縮,最終導致稅收總額的減少。當稅收達到100%時,就會造成無人願意投資和工作,政府稅收也將降為零。

從另一方面來看,

稅率過高不僅使企業微利甚至無利,企業會心灰意冷,而且還可能促使企業偷逃

稅收,從而導致稅收總額的減少(筆者注)。如果用開口朝下的一個拋物線的高度表示稅收,兩個底端的連線線表示稅率,把橫豎兩條直線交叉成一個直角坐標,這便構成一個標準的“拉弗曲線”。“拉弗曲線”表明了稅收與稅率之間的關係:當稅率為零時,稅收自然也為零;而當稅率上升時,稅收也逐漸增加;當稅率增加到一定點時,稅收額達到拋物線的頂點,這是最佳稅率,如再提高稅率,則稅收額將會減少。當年拉弗教授在一次宴會上,為了說服當時福特總統的白宮助理切尼,使其明白只有通過減稅才能讓美國擺脫“滯脹”的困境,拉弗即興在餐桌上畫了一條拋物線,以此描繪高

稅率的弊端。後來,“拉弗曲線”理論得到了美國前總統

隆納·雷根的支持。在1980年的總統競選中,

里根將拉弗所提出的“拉弗曲線”理論作為“里根經濟復興計畫”的重要理論之一,並以此提出一套以減少

稅收、減少政府開支為主要內容的經濟綱領。里根執政後,其減稅的幅度,在美國的歷史上實為罕見,經濟成長也出現當時少有的景氣,可以說“拉弗曲線”理論立下了汗馬功勞。

拉弗曲線

拉弗曲線中國情況

中國稅收還沒有實行統一的電子徵收,還處在人工徵收階段,因此,對經濟主體的偷逃漏稅行為,還無法遏制。

稅收總額實際在減少。造成

經濟主體偷逃漏稅行為的原因是多方面的,既有經濟主體法制觀念不強的原因,也有徵管體制不利的原因。從

稅率的角度來看,也確實存在稅率過高的因素。稅率過高不僅會影響中國稅收的征管,在稅收征管手段落後,不完備,法制觀念不強,執法不嚴的情況下,還可能會促使經濟主體冒風險而偷逃漏稅。走私為什麼屢禁不止,因為

關稅過高,偷逃關稅,可以有高回報;內資企業為什麼都紛紛與外商合資,因為,

三資企業有國家明確規定的“免二減三”

稅收政策。有些私營企業、所謂的“集體企業”為什麼效益很高,從另一方面看是因為國家稅收征管給予的“優惠”。以

企業所得稅為例,國家規定的統一

稅率是25%,也就是說企業淨收益所得的四分之一國家要拿走,企業怎能會等閒視之。這種不分

經濟主體的收入狀況大小,而一律徵收統一的稅率,顯然有失公平。再以

國家稅務總局1995年9月8日發布的《關於中國人民保險公司所屬分支機構繳納企業所得稅問題的通知》的規定為例,按照該通知規定:“中國人民保險公司所屬分支機構的國內保險業務淨收入,暫以省、自治區、直轄市和計畫單列市分公司為企業所得稅納稅人,按55%稅率匯總納稅”,企業的一半淨收入,國家要拿走。如再加上不合理的重複徵稅,經濟主體怎能承受得了。稅率過高,在相關監管措施和制度沒有跟上的情況下,也將會導致稅務人員違法徵稅和腐敗的產生。稅務人員在

經濟主體各種形式的利誘下,由於缺乏必要有效的監管措施,可能被拖下水,隨意的減稅、免稅,甚至共同犯罪,這樣的例子舉不勝舉。

中國的稅率普遍過高,應該降低稅率。如在

企業所得稅方面,應該實行根據企業的淨收入高低狀況,採取

累進稅率的辦法徵收,而不可取統一的

比例稅率。但

稅率的減免降低應當通過立法的形式,在法律沒有修改之前,不得以任何形式來減免稅。對稅種的徵收、稅率的高低的規定應當通過制定《稅收基本法》的辦法來解決。在稅種、稅率確定的同時,應加大稅收征管手段的改進工作的力度,逐步實行電子征管。國家應通過立法統一規定每個人的銀行賬號,在具體措施上,可以由銀行去做,由銀行根據每個人的身份證號碼,在男性身份證號碼後面加“2”,在女性身份證號碼後面加“1”來確定每個人的銀行賬號。統一的

個人銀行賬號的實施,有利於

稅收的征管。

“拉弗曲線”所論問題非常古老,而且前人多有類似闡述。中國古典名著《管子》就說:“取民有度”,把制定適當的稅收標準作為治國安邦的根本政策。歷史巨著《史記》也是重要的經濟著作,

司馬遷提出了“

善因論”的經濟思想,他說:對於普通百姓的

經濟活動,政府的政策“善者因之,其次利道(導)之,其次教誨之,其次整齊之,最下者與之爭。”即是說,國家最好的經濟政策是順應和聽任人們進行生產、貿易等經濟活動,不要橫加干預,在某些方面進行誘導和教化,鼓勵或告誡人們應該或不應該參與哪些經濟活動,必要時進行一定的調節和限制,“與民爭利”是最不好的經濟政策。他認為,農工商等經濟活動是“衣食之源”,個人為了自己的利益而從事經濟活動,就擴大了衣食之源,“上則富國,下則富家”;如果個人的經濟活動受到了限制或阻礙,衣食之源就會萎縮,既不會利家也不會富國。這裡所說的實際就是制定優惠的

稅收政策,改善投資環境,吸引社會力量和外資前來投資興辦實業,以擴大稅基,增加

稅源,增強政府的財力,加快經濟發展。

提出內容

美國經濟學家

阿瑟·拉弗(Arthur Laffer)在20世紀70年代提出拉弗曲線時,認為當時美國的

邊際稅率(約50%)已經超過了限度,處在曲線向下的一邊,所以他主張政府減稅。但很多其他經濟學家認為沒有證據表明美國的

稅率已經達到這種極端水平,而

里根對拉弗曲線有切身體會,40年代裡根還是演員時,他在每年完成4部電影后便不再工作而選擇度假,因為繼續工作所得收入的絕大部分將用於交稅。當1981年裡根入主白宮後,他實施了美國歷史上最大規模的減稅。但實際情況是,美國經濟雖然增長了,但政府稅收卻下降了,這造成了里根時代的巨額

財政赤字。同一時期的瑞典,邊際稅率高達80%,大部分經濟學家認為其處在拉弗曲線錯誤的一邊,降低稅率可以增加瑞典政府的

稅收收入。

關於拉弗曲線另外有一個小故事,那就是當這個圖形在學界流傳之後,以往的學術期刊卻找不到任何一篇文章和此一模一樣的圖形。美國南加州洛杉磯,一個在社區大學任教的拉弗(Arthur Laffer)宣稱他曾畫過這一個圖,地點是在洛杉磯的某家餐廳,畫在餐廳的餐巾紙上。雖然學術界中沒人相信就是他第一個畫出這個圖形的,但是由於他常常在當時出現在電視的call-in節目中,藉機宣傳他的“拉弗”曲線,因此大家便稱之。

20 世紀30 年代的世界經濟大危機使凱恩斯主義得以流行,其

需求管理政策被西方不少國家長期奉為“國策”。但是,“玫瑰色的繁榮期”過去後,到20 世紀70 年代,服用凱恩斯主義藥方的國家卻紛紛得了相同的後遺症:“滯脹”,即經濟停滯與通貨膨脹並存。如何醫治“滯脹”這個惡疾,便成為現代西方經濟學家研究的重點。這時,南

加利福尼亞商學院教授

阿瑟·拉弗提出了“拉弗曲線”理論。拉弗曲線並不是嚴肅的經濟學家精心研究的結果,而是拉弗1974 年為了說服當時福特總統的白宮助理切尼,使其明白只有通過減稅才能讓美國擺脫“滯脹”的困境,即興在華盛頓一家餐館的餐巾紙上畫的一條拋物線,這就是著名的“拉弗曲線”,所以被戲稱為“餐桌曲線”。這個理論得到同來赴宴的《

華爾街日報》副主編、綜合經濟分析公司總經理賈德·萬

尼斯基極大的讚賞,他利用記者身份在報紙上大肆宣傳,很快“減稅主張”便博得社會各界的認同,最終被

里根政府所採納,從此其影響遍及歐美大陸。拉弗曲線的一般形狀如圖1 所示,可以理解為: 在原點O 處稅率為零時,將沒有稅收收入; 隨著稅率增加,稅收收入達到最高額ON;當稅率為100% 時,沒有人愚蠢到還要去工作,所以也沒有稅收收入,因此曲線是兩頭向下的倒U 型。拉弗曲線說明,當稅率超過圖中E 點時,挫傷積極性的影響將大於收入影響。所以儘管稅率被提高了,但稅收收入卻開始下降。圖中的陰影部分被稱為稅率禁區,當稅率進入禁區後,稅率與稅收收入呈反比關係,要恢復經濟成長勢頭,擴大稅基,就必須降低稅率。只有通過降低

稅率才可以魚與熊掌兼而得之——收入和國民產量都將增加。

拉弗曲線

拉弗曲線局限性

理論上,拉弗曲線缺乏體系的完整性,它僅是解決“滯脹”的一種對策而已,具有一定的局限性,主要表現在以下幾點。

第一,拉弗曲線的成立必須滿足一定的前提條件。

郝碩博認為必須滿足五個條件:“私有制生產關係和市場體系、封閉經濟背景、國民收入的預算分配效應低於企業和私人的分配效應、儲蓄轉化為投資、不存在稅負轉嫁。”我們可以將其歸納為兩點:

完全競爭市場體系和封閉經濟環境,然而,在現實經濟中這兩個前提都不存在。完全競爭市場是一種理想的市場體系,在現實生活中難以找到。在開放經濟條件下,在國際間較易自由流動的是資本要素,而不是勞動力。資本天生具有追逐剩餘價值的特性,投資者會選擇稅率低的國家和地區,低稅率給資本輸入國家和地區帶來就業和稅收收入的大幅增長。資本的低稅率“比較優勢”,使開放經濟的稅率與稅收的函式關係表現為一條單調遞減的曲線(見圖2)。而勞動力受國家政策、文化環境、歷史背景等多方面因素的影響,國際間流動很困難。在這點上,拉弗曲線最多只能為降低企業所得稅提供理論依據,而無法為降低個人所得稅提供理論依據。

第二,拉弗曲線描述的是長期經濟條件下稅率對稅收和經濟的影響。在短期,各項政策從制定到實施,再到結果,具有一定的“時滯性”。正是這種“時滯作用”,使短期稅率與稅收的函式關係表現為一條單調遞增的曲線(見圖3)。

第三,拉弗曲線忽視了階層分析方法,只注意了收入與賦稅的關係,而忽視了收入後面不同收入階層的人群,把不同收入的人簡單地抽象為“人們”。累進稅分為超額累進稅和全額累進稅兩種,各國一般採用超額累進所得稅。累進稅意味著,收入越多、徵稅的比例越大。低收入者並不負擔高稅率,因而不會受高累進稅率的傷害。真正負擔高稅率的只是高收入者額外高的那部分收入,所以高稅率只對這部分收入產生較大的負作用。

第四,拉弗曲線的工作觀是功利的,不能完全解釋人們努力工作的原因。高累進稅率影響工作的結果可能有三種,一種是拉弗曲線所預言的,一些高收入者寧願要更多的閒暇而不是更多的工作; 一種情況是一些人會更努力工作,以便賺更多的錢來彌補賦稅的損失; 而對於“那些欣賞自己的工作以及工作所帶來的權力觀念或成就觀的眾多的醫生、科學家、藝術家以及企業經理們將為8 萬美元就像為10 萬美元一樣努力地工作。”

第五,拉弗曲線將個人收入全部視為勞動收入,而忽視了非勞動收入。根據拉弗曲線理論,邊際稅率越高,閒暇的代價就越小,因而曠工增加,加班減少,人們用於提高技術水平的時間也相對減少,因此,高邊際稅率妨礙人們的工作積極性,勞動生產率下降。“合理的稅率應當既能獲得財政收入,又能刺激生產,因而不易過高,這也是西方國家20 世紀70 年代之後經常使用減稅政策的原因。”這種說法看上去理由充分,但是,個人所得分為勞動收入和非勞動收入,徵收對象不同,稅率對勞動供給的影響亦不同。隨著

個人所得稅率的逐步增加,理性人將通過增加勞動時間來增加收入,直至工作極限; 然後,增加閒暇時間,減少工作時間,個人收入也隨之減少。因此,對勞動收入輕徵稅、對非勞動收入重徵稅,有助於鼓勵勞動者的工作積極性。

誤解誤用

⑴ 拉弗曲線所指的是稅率(準確地講是平均稅率),而不是邊際稅率,但人們非常容易將二者混為一談。在維克托·坎托和裘德·溫

尼斯基的論文中,我們可以找到的是稅率和邊際稅收收入,而無“邊際稅率”一詞。後人在運用時,按各自的需要引用為邊際稅率,來分析個人所得稅,在一定程度上背離了拉弗曲線理論。

⑵ 拉弗曲線所指的最佳稅率(或最高稅率) 是動態的,而不是靜止的50% (如圖1 所示E點)。“人們有時把拉弗曲線的頂點畫在50% 的稅率上,雖然這一點並不清楚,即拉弗或

供給學派的其他成員一貫主張,最高的收入點出現在50% 的稅率上。”然而,“除了零和100% 的稅率以外,‘拉弗曲線’上沒有數字可言。E 點雖然可以是、但並不就是50%,而是一個可變動的數字,是全體選民所希望的一個稅率點。”溫

尼斯基認為政府只要充分估計稅率和稅收收入之間的差別,就能洞察選民的願望。政府應該做的事情是:“決定E 點的位置,並儘可能密切地注意它的變化”。“E 點能夠代表一個很低或很高的數字。當一個國家處於戰爭時期,E 點能夠接近100%。”所以,拋物線的形狀可能是偏態分布的。

⑶ 稅收對生產要素會產生影響,但稅收對資本的影響與

稅收對勞動力的影響是不同的,

供給學派對此已有認識,可是,許多情況下人們將資本與勞動力置於相同的地位來看稅收與生產要素的關係。供給學派極力主張減稅,降低稅率,特別是降低所得稅稅率。但是,在降低

所得稅稅率上,他們認為降低公司所得稅比降低個人所得稅有更大的供給效應,其供給管理政策“主要是與投資稅優惠、加速折舊提成、擴大資本形成有關的刺激性減稅”。

格拉姆利認為“減稅給勞動力供給帶來的效果並不很大”,“對工資和薪金的減稅作為通貨膨脹對策是無效的”。而“對企業投資在稅制上採取刺激措施,通過擴大潛在生產能力作為通貨膨脹對策則是長期有效的。”同時,“在勞動稅率和資本稅率之間,存在著一種為維持一既定水平的政府稅收收入所必需的換取關係。”事實上,“存在著一種能獲得最大政府收入的稅收結構。”這個稅收結構,依生產要素的供給彈性和需求彈性為轉移。在稅率的稅收效應問題上,溫

尼斯基認為,“用糖漿比用醋能捉到更多的蒼蠅”。這句諺語真正表達了拉弗曲線的本質。而中國的勞動力彈性遠遠大於資本彈性,為維持一定的政府稅收收入水平,在可採取的“增加企業所得稅、減少個人所得稅”和“增加個人所得稅、減少企業所得稅”兩種辦法中,後者的效果明顯優於前者。

實踐檢驗

拉弗曲線沒有被既往的歷史證明。1982 年D·福勒頓曾考察了幾個有關工作努力程度對稅率的反應的實例,計量經濟研究之後做出了美國的實際拉弗曲線,如圖4 所示,最大稅收點“似乎出現在遠離過去幾十年中經濟所實行的稅率的右邊。”“這種考察所做出的預言是: 減稅將引起納稅收入幾乎按比例地減少。”

同時,拉弗曲線也沒有正確指導政策。無論是拉弗曲線的支持者還是反對者關注和爭議的焦點,不在於該曲線的一般性理論內涵,而在於其政策性含義。針對20 世紀70 年代(1973~1982 年) 出現的滯脹現象,

供給學派在拉弗曲線的基礎上,提出了減稅政策。他們認為減稅政策能夠使美國經濟走出滯脹的泥潭,在促進總產出的同時政府收入不受影響。減稅政策在美國進行了充分的實踐。但是,美國20 世紀80 年代的有關經濟數據(見表1) 可以對減稅政策的效果做出充分的評價。

拉弗曲線與稅收

拉弗曲線與稅收美國20 世紀80 年代的減稅政策改善了“滯脹”問題,但其代價卻是巨額的

財政赤字。可見,拉弗曲線理論沒有正確指導政策。

拉弗曲線在個人所得稅領域的適用性是有限的,作為降低個人所得稅邊際

稅率的理論支持是乏力的。適當的個人所得稅稅率機制是既要得到最多的

稅收又要保證最少的人受傷害。這種目標是可以通過

免徵額、起點稅率、

邊際稅率等等的科學組合而達成或接近達成的。至少可以肯定地說,通過個人所得稅稅率機制的科學設計,可以在公平與效率之間做一個接近合理的選擇,而不是簡單地將兩者對立。另一方面我們還要通過負所得稅使那些最需要幫助的人得到幫助,從而使

經濟福利最大化。

阿瑟·拉弗

阿瑟·拉弗 阿瑟·拉弗及拉弗曲線

阿瑟·拉弗及拉弗曲線 拉弗曲線

拉弗曲線 拉弗曲線

拉弗曲線 拉弗曲線與稅收

拉弗曲線與稅收

阿瑟·拉弗

阿瑟·拉弗 阿瑟·拉弗及拉弗曲線

阿瑟·拉弗及拉弗曲線 拉弗曲線

拉弗曲線 拉弗曲線

拉弗曲線 拉弗曲線與稅收

拉弗曲線與稅收