概述

股票箱理論是目前投資者使用的最多的

技術分析理論之一。達韋斯·尼古拉認為

股價一般是在一定的範圍內波動,這樣就形成一

個股價運行的箱體。當股價滑落到箱體的底部時會受到

買盤的支撐,當股價上升到箱體的頂部時會受到

賣盤的壓力。一旦股價

有效突破原箱體的頂部或底部,股價就會進入一個新的股票箱裡運行,原股票箱的頂部或底部將成為重要的

支撐位和

壓力位。因此,只要股價上揚並衝到了心裡所想像的另外一個箱子,就應買進;反之,則應賣出。

非常多的投資者往往根據經驗,認為當時的股價尚在上升中繼階段可以追高,最後卻不料買了個“山頂”。還有許多個股的股價在整理後還連續拔高不止,讓提早賣出者後悔不已。怎樣賣在必定進入整理周期的箱頂,

抄底在箱底,是任何技術人士都在苦苦追求的“絕技”。現在看來,股票箱理論是個非常不錯的

先行指標。

股票箱理論的優勢在於不僅僅是以一天或幾天的

K線數據為研究對象,而是以整個股票箱的所有K線數據作為研究對象,因而

決策的

信息量更大。

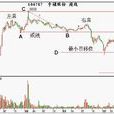

下圖例舉一個“股票箱”測量“

頭肩頂”下跌目標的案例:

移動方式

1、上漲趨勢時股價漲多了必然會

獲利回吐,然導致股價下跌,但是當市場上的

籌碼消化的差不多的時候,股價自然會再產生另一段漲升行情,如此的周而復始到達一個頭部為止。

2、下跌趨勢時,

股價跌多了必然會有反彈出現,但隨之又有

賣壓出現,造成了另一段的跌幅,如此的周而復始到達一個底部為止。

3、在

盤整時,也可以大概的畫出股票箱,以區間的操作為主。

變通操作方法

1、設定好股票箱的壓力、支撐後,就可以在股票箱內,

短線來回操作,不斷來回進出,從中賺取差價。

2、隨時留意股票箱的變化,並比對上、下兩

個股票箱的位置,意即支撐與壓力會互換,行情往上突破,當初的壓力就變支撐,行情往下跌破,當初箱型的底部支撐就變成股價的壓力。

3、當股票箱發生變化之後,

投資人必需在新的股票箱被確認後,才可以在新的股票箱之內

短線操作。

4、短、中、

長線,各有短中長線的股票箱,但運用方法與原理是互通的。

箱中捉股——振盪市中巧用“股票箱”

振盪市表現為股價高低振盪、反覆無常、捉摸不定,股價無明確的趨勢,既有向上突破的可能,亦有向下突破的可能,此時

長線投資往往難以獲利,但善於“股票箱”理論,採取

滾動操作,卻可收到瓮中捉鱉、反覆賺錢的效果。

股票箱理論認為:

股價運動雖然難以捉摸,但基本在類似於一個上有箱頂、下有箱底的箱體內波動,正如一個桌球被關在一個籠子裡上下跳動,因此,我們可以在股價接近箱底時買入,在接近箱頂時賣出,實行滾動操作,其操作要點為:

1、重點跟蹤一兩隻股票,了解這隻股票的

股性、

支撐位和

壓力位。

選股不能貪多,不熟不做,只有選定一兩隻股票,在摸透其“脾氣”的基礎上來回買賣,才能提高勝算率。

2、選取明顯呈振盪走勢的

個股,即不屬於單邊上揚的個股(此類股可用其他策略),亦不屬於

單邊下跌的股,而是呈箱形整理(矩形整理)或是

平盤整理的個股;股價波幅較大,一般來說上下波幅要大於10%,波幅過小的個股若不能買到

最低價賣不到最高價,扣除手續費之後很難賺錢。

3、尋找該股的箱底和箱頂。這是套用股票箱理論最重要的一環。可採用二次確認的原則,即只要

股價有兩次在相近的高點回落,可確認該點為箱頂;有兩次在相近的低點附近

企穩回升,可確認此位為箱底。

4、確認了箱頂和箱底之後,再在箱頂上面劃一根線,每天在此位掛一賣單(假若手中有貨);在箱底附近劃條線,每天在此位附近掛一買單(假若手中有錢),價格回調至此位則自動成交。

此法看起來有點守株待兔的味道,但恰恰是這“笨辦法”,能在防範風險的同時保證獲取穩定的收益,因為買到的都是相對低價,風險極其有限;在有一定升幅之後立即獲利為安,這樣積小勝為大勝,積小賺為大賺,一個周期以來,往往取得可觀的收益。

套用這種方法需注意:

1、嚴格遵守紀律,達到

買價後堅決買入,不要企求買到

最低價;達到賣價後堅決賣出,即使後市仍有一大段

漲幅;在未達到買賣價時不宜操作。

2、股票箱的“頂”和“底”是相對的,過了一段時間後有可能“頂”會提高,“底”會降低,即股價已進入一個新的箱子,此時應根據新的頂和底進行操作。

判斷方式

1、如果股價上升穿過原來的股票箱,就表示仍有上漲空間,反之如果股價下跌穿過了來的股票箱,就表示仍會繼續的下跌。

2、在短期判斷上,可以前一天股價的最高值為箱頂,最低值為箱底,取其

中位數也就是二者相加除以二就是買點。

3、在中期判斷上,可先決定以一個區間(如10元、20元)為一個箱子的區間,如果

股價在中位數附近衝破箱頂,則是買進點,到下一個箱子的高點再賣出。

4、在長期判斷上,和中期是一樣的,只是區間加大一些就可以了。

重點

1、這一套是

短線操作法寶,理論依據,在於不買便宜的股票,只買會漲的股票(要站上股票箱之上)。

2、將某一階段的漲跌,視之為股票箱,當股價在第一個股票箱內起起伏伏時,他只作冷靜分析,而不採取行動,一直等到股價確實上升到第二個股票箱,甚至第三個股票箱時,才會進場買進。

3、在買進股票之後,只要股價不回跌至前一股票箱頂之下,就不賣出,有人問他,為何不趁股價高漲時脫手賣出?他曾巧喻:「一支賣座頂盛的電影,為何他要提早下片呢?」,他的意思,就是一檔正在漲的股票,就是因為不斷的在往上堆疊箱子,沒有人可以知道它要漲到那?賣的太早,就少賺一大段了。

4、當

股價碰觸到停損點時,要毫不猶豫立刻賣出,當股價即將由上一個股票箱,下降到下一個股票箱時,上一個股票箱的底部,就是停損點,當股價破底時,馬上出脫。

5、尼古拉的停損點,是為獲利而設的,他的停損點,等於是

獲利了結。每一個股票箱都有其頭部與底部,頭部就是

箱形的壓力,而底部就是它的支撐。

精髓

股票箱理論的精髓在於,

股價收盤

有效突破箱頂,就意味著原先的強阻力變成了強支撐,而股價必然向上進入上升周期。只要技術指標盤中不即時顯示箱頂標誌,

持倉待漲應該是個不錯的選擇,尤其當股價升勢明顯時。同理,當上升中的股價出現箱頂標誌後開始出現下跌,以後很可能會下跌或整理一段較長的時間,將時間或精力耗在其中是件不明智的事情,但往往對此前景投資者是無法預測到的。

突破(跌破)強阻力(支撐)必然上漲(下跌)尋強阻力(支撐),突破上箱底進入上箱尋頂,跌破下箱頂進入下箱尋底。

箱形理論(Box Theory),也就是將股價

行情連續起伏用方框一段一段的分開來。換句話說,也就是將上升行情或下跌行情分成若干小行情,再研究這些小行情的高點和低點。上升行情里,股價每突破新高價後,由於民眾懼高心理,極可能發生回跌,然後再上升,在新高價與回跌低點之間就形成一個箱子;在下跌行情里,股價每跌至新低價時,基於強反彈心理,極可能產生回升,然後再趨下游,在回升之高點與新低價間亦是形成一個箱子,然後再依照箱內

股價波動情形來推測股價變動趨勢。

由於

箱形理論的基本特徵可以清楚看出,這是

抵抗線概念的延伸,股價漲至某一水準,會遇到阻力,跌至某一水準,則遇到支撐。自然而然使股價在某水準間浮沉。這種浮動產生不少的箱形。

股價趨向若確立為箱形走勢,股價自然有高價與低價之分。每當股價到達高價附近,

賣壓較重,自應賣出股票;當股價回到低點附近,支撐力強,便是買進機會。這種

短線操作可維持至股價向箱體上界限或下界限突破時,再改變操作策略。

由於股價趨勢衝破箱形上界限,表示阻力已克服,股價繼續上升,一旦回跌,過去阻力水準自然形成支撐,使股價回升,另一上升

箱形又告成立。因此,

股價突破阻力線回跌時,自然形成一買點,此時買進,獲利機會較大,風險較低。相反,

股價趨勢突破箱形下界限時,表示支撐已失效,股價繼續下跌,一旦回升,過去支撐自然形成阻力,使股價回跌,另一下跌箱形成立。因此股價跌破支撐而回升時就是

賣點,而不適於買進,否則虧損機會大,風險增加。

原則

1、首先必須確定

股價趨勢,確定股價是處在上升

行情還是下跌行情之中後,再尋找每段小行情的高點和低點。

2、根據每段行情的高低轉折點配合

股價(或

指數)的

漲跌幅度計算出買入或賣出的時機與價位。

3、在上升行情里

做多,下跌行情里停止操作,順勢而為。

4、短線操作需要靈敏和豐富的操作經驗,所以依照股票箱操作最好以中長線為宜。

5、股票箱的變動,最好先觀察一、二個

箱形變化後,再決定是否進行買賣,切勿冒險在第一股票箱內入市操作。

6、由於當日或短期箱形變動極易受到突發因素影響,可能產生

不規則變動,應提高警覺。

7、使用箱形操作,最好能以大勢為前提,以每段行情為操作重心,不要亂

搶帽子。