基本定義

2004年9月22日玉米期貨品種在大連商品交易所上市,這是自1998年中國期貨市場清理整頓以來,玉米期貨的重新推出。目前玉米期貨是國內

現貨規模最大的

農產品期貨品種。僅2006年上半年就成交了7 272.58萬手,11 283.31億元,占同期全部農產品期貨交易的21%和32.6%。

預測分析

玉米生產狀況分析

改革開放以來,由於黨和國家一系列加強農業生產政策的落實及國內畜牧業生產發展的拉動,玉米生產持續增長。到2006年末,全國玉米播種面積已經達到26 930千公頃,占全國糧食作物播種面積的25.13%,居糧食作物播種面積的第2位;玉米總產量為14 548萬噸, 占全國糧食總產量的29.24%,居糧食作物產量的第2位。玉米播種面積及產量的增長,對糧食總產量增長的

貢獻率逐步提高,對保障全國糧食供給和畜牧業發展起到了積極的作用。

玉米消費狀況分析

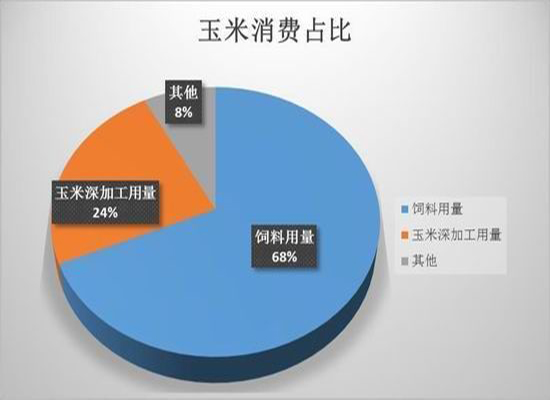

我國玉米產量基本上用於國內的消費。從玉米

消費結構上看,仍然以飼料消費為主,飼料消費結構由過去結構單一轉變為產品結構多元化。配合飼料中,禽、豬、水產、反芻料都占有較大比重。除飼料消費以外,工業用玉米又是一個重要的消費渠道。2005年我國玉米工業消費達2 500萬噸,2006年又新上馬了許多玉米加工項目,玉米加工產能急劇擴大。來自國家統計局的數據顯示,2006年我國玉米加工產能增長了40%,2006年我國的玉米加工產能從2005年的5 000萬噸提高到7 000萬噸,玉米工業消費量達到3 500萬噸,較2005年增加1 000萬噸。由於新增產能的釋放,從長期來看,我國玉米工業消費仍將保持較快增長速度,國內玉米需求量呈逐年增長的趨勢。

玉米供求預測分析

影響玉米產量的主要因素有玉米播種面積、技術套用、產業政策、市場價格等;影響玉米消費需求的主要因素有人口數量、飼料需求、市場價格、工業發展等。

通過兩方面的因素分析,可以得到如下結論:

1)我國玉米仍保持基本自給。我國的能源、技術、生產能力可以保證玉米的基本自給,不會成為世界上主要的玉米進口國。

2)供給不足將是長期趨勢,這是由我國人口與經濟成長的基本發展狀況及供給能力提高的限制共同決定的。

3)我國玉米價格將進一步與

國際市場價格接軌,與國際市場

價差逐漸縮小,受供求關係的影響將越來越大。

期貨價

概述

價格發現是期貨市場的基本功能,在此通過分析我國玉米期貨與

現貨價格之間、我國玉米期貨與CBOT玉米期貨價格之間的相關性,來考察我國玉米期貨市場

價格發現功能發揮。

玉米期貨的選取

玉米

期貨契約都有到期日,價格不是長期連續的。為了克服期貨價格的不連續性,在此選取玉米

期貨主力契約的連續月價進行分析,可以反映出這一期間我國玉米期貨價格的走勢。在國際市場中,CBOT是世界規模最大、歷史最悠久的農產品

期貨交易所,在國際市場中具有舉足輕重的地位,因此,依同樣的方法選取CBOT玉米期貨價格進行分析更具有代表性。

現貨價格的選取

與期貨價格選取時間相對應,

現貨價格選取每月末現貨市場中大連港二等黃玉米的

平艙價、吉林(長春)二等黃玉米的出庫價。

期貨與現貨價格

對玉米

現貨與期貨價格作比較分析,可以看出二者保持著一致的變動趨勢,

現貨價格的增減幅度小於期貨價格的變動幅度。經過相關性檢驗,大連港現貨與期貨價格相關係數為0.94,長春現貨與期貨價格相關係數為0.91,前者相關性更強,在同一時點

價差更小。相關性分析可得出玉米期貨市場運行效率較高,能夠充分發揮其

價格發現功能。

期貨分析

大連與CBOT的玉米期貨價格相關係數為0.93,相關性較高。可見,我國玉米期貨市場與世界發達期貨市場相比較,

市場功能發揮比較充分,實現了與國際市場接軌。

通過以上分析表明,我國玉米期貨品種不僅實現了與現貨市場的聯動,而且與國際主流市場高度相關。玉米期貨交易不僅使現貨市場融入了未來因素,也給國內市場融入國際因素。大連商品交易所玉米期貨品種

價格發現功能有效,為玉米期現貨市場交易各方提供了有效的避險工具。

玉米期貨

概述

美國是世界玉米生產、消費和貿易第一大國,以CBOT(美國

芝加哥期貨交易所)為代表的美國玉米期貨市場同現貨市場有效接軌,其形成的玉米

期貨價格成為世界玉米市場價格的“風向標”,該市場擁有相當可觀的市場規模,而且流動性、

價格發現、轉移風險等經濟功能亦比較完善,其玉米

期貨契約及交易交割規則的設計和修改中的經驗更是成為世界期貨市場的共同財富,為眾多期貨交易所借鑑和採用。

市場情況

玉米是CBOT最早的交易品種,也是最重要、最成熟的交易品種之一,很受投資者的青睞。20世紀70年代之前,玉米期貨在CBOT總成交量的比例在5%~30%內大幅波動;70年代以後,玉米交易量所占比例逐漸上升並保持穩定在30%~40%內窄幅波動,玉米期貨也在此期間確立了CBOT農產品品種中的領先地位。

1.2 CBOT玉米期貨價格走勢穩定

業內人士普遍認為,對一個成熟的期貨市場而言,其價格走勢的理想狀態是活躍而不失平穩。根據1992年以來CBOT玉米的年內價格波動情況分析,玉米期貨價格最低為192.25美分/

蒲式耳,最高為382美分/蒲式耳,

價差近1倍。同時,其價格走勢又不失穩健,在1992-2001年的10年間,玉米年內價格波動幅度最高為125.5美分/蒲式耳,最低為8.39美分/蒲式耳。相對其他品種,玉米價格的年內變化相對平緩。

期貨價格與現貨價格的相關性是衡量期貨市場功能發揮程度的重要指標。通過選取1991年9月-2002年10月CBOT 3月期契約的月末

收盤價和美國玉米的現貨價格,並經過嚴格的統計分析,CBOT玉米期貨價格與現貨價格的相關係數為0.875,這表明二者間具有很強的相關性。

1.4

期貨契約成為玉米及其相關產業進行保值的重要工具

根據美國期貨監管機構CFTC的統計,CBOT玉米期貨一半以上的交易來自玉米及其相關產業的

保值交易,如農場主、養殖廠等。這表明CBOT玉米期貨市場擁有了相當可觀的市場規模,而且其流動性以及

價格發現功能發揮良好,得到了有關

現貨企業的認可和青睞。

現貨市場情況

CBOT玉米期貨市場的發展與其良好的外部市場和政策環境是分不開的,發達的玉米現貨市場、美國政府的市場化玉米產業政策及美國政府對玉米期貨市場的主動利用,保障了美國玉米期貨的持續和穩定發展。

美國是世界上玉米產量最大的國家,玉米播種面積占世界玉米總面積的1/4,總產接近世界總量的1/2,

貿易量占全球貿易量的2/3。這一現狀決定了美國玉米

現貨商對於玉米價格的敏感性要比其他國家強得多,使美國玉米期貨市場具有世界上最廣泛的客戶基礎和巨大的影響力,這是影響美國玉米期貨市場持續活躍的根本因素。

2.2 美國玉米產業具有完善的檢驗體系和倉儲運銷體系

美國糧食檢驗實行政府管理與行業自律相結合的體系。完善的質量監督、行業組織和運銷體系構成了美國玉米現貨市場高效合理運作的基礎,市場參與各方可以各司其職,管好自己的分內之事。在此基礎上,CBOT可以從容面對一些在國人看來是較難處理的問題,直接沿用現貨市場的標準和通行做法,而不必通過期貨市場來規範現貨市場秩序、矯正現貨市場的一些不合理做法,只需做好期貨市場的本職工作。

2.3 美國玉米加工產業發達

美國生產的玉米多數用於生產配合飼料,用作飼料的穀物中玉米約占90%,每年飼料工業消耗的玉米大約占玉米總產的60%左右。美國中西部玉米帶的幾十個州是美國飼料的主產區,同時這些地區的畜牧業也非常發達。在美國,玉米除了主要用於飼料工業外,在食品及輕工等行業也廣泛套用。美國玉米加工利用的特點是規模大、品種多、

產品附加值高,已開發的玉米加工產品達數千種。在消費產品中玉米作為原料或配料每加工一次,都增加了玉米的經濟價值;提供和創造了新的就業機會;增加了生產商、運輸服務商、

零售商及供應商的收入。

期貨政策

美國政府放開玉米產業政策是CBOT玉米期貨市場成功運作的重要保證。CBOT玉米期貨市場能夠發展到今天的規模,與美國政府的相關政策支持息息相關;CBOT玉米期貨市場的發展也為美國政府利用玉米期貨市場,制定有關政策提供了有利的工具。

3.1 美國政府支持自由競爭的玉米市場

二戰後由於美國實行

政府指導價,降低了

套期保值的需求,減少了吸引

投機者的價格波動,如1948-1965年,玉米價格由

政府支持價格和存貨管理政策主宰,此期間的玉米期貨交易量大幅下降。美國政府已經逐漸取消政府干預糧食價格的行為,偶爾採用控制庫存的方式實行

支持價格,玉米現貨市場是一個近乎完全競爭的市場,價格由市場供求決定,為玉米期貨的發展提供了良好的外部環境。

3.2 美國政府加強玉米產業政策的支持

由於美國玉米生產具有較大的波動性,經常出現過剩問題,因此,美國糧食政策在玉米生產方面的基本目標是限制生產,同時對農民實行收入支持,使其保持一個穩定的收入水平。例如,1983年實行的玉米休耕計畫就是一種實物形式的直接補貼。這一措施在補貼農民的同時也大大減少了政府大量玉米庫存的負擔。1996年4月美國頒布了新的農業法案,廢除了實施多年的農產品保護價格和生產不足補貼,取消了玉米休耕計畫,並規定從1996年開始逐步減少,直至2002年完全取消政府對農民的直接補貼,從而使政府對農業的支持與

農產品價格及農民生產計畫脫鉤,給予農民更大的生產決策權,使農業生產更加依賴於市場。新法案的實施改變了美國原有種植結構,1996年新法案實施當年,美國玉米的種植面積就比上年擴大了13%。

3.3 美國政府對玉米期貨市場的利用推動了美國玉米期貨市場的持續發展

美國政府一開始對於初期農產品期貨市場也是持否定和不認可態度的,在相當長一段時間裡,政府對於期貨市場的認識是負面的,甚至企圖禁止和控制。其後經過近50年的發展,期貨市場的合理性才為美國政府所認識,政府對於期貨市場的政策開始鬆動。如在

套期保值的規定方面,1968年赦免的範圍放寬至相關產品的套期保值,數量增加至一年的生產需求。1976年赦免的範圍再次放寬:允許通過

小麥期貨為未來的麵粉需求做套期保值,通過玉米期貨為未來玉米加工產品做套期保值,通過玉米期貨為出售玉米種子和甜玉米做套期保值以及通過成品期貨為原材料

頭寸做套期保值。從發展情況看,只要交易者以持有

現貨為運作基礎,就可以不斷得到

套期保值的機會。

在對期貨市場功能有了一定認識後,美國政府開始加強了對玉米期貨市場的利用,主要是通過以下兩條途徑進行:第一是直接利用。政府部門在制定巨觀政策時,將

期貨價格作為重要的參考依據。如美國政府在確定土地休耕和農產品補貼政策時,就重點參考了CBOT相關產品的價格。第二是間接利用。主要是指政府及有關組織進行宣傳時,向農民及有關各方從正面宣傳期貨市場。

期貨、期權契約比較

期貨 期權

交易單位 5000

蒲式耳一個CBOT

期貨契約交易單位(5000蒲式耳)

最小變動價位 每蒲式耳1/4美分(每張契約12.50美元) 每蒲式耳1/8美分(每張契約6.25美元

契約月份12、3、5、7、9 12、3、5、7、9

交易時間 上午9:30-下午1:15(芝加哥時間),到期契約

最後交易日交易截止時間為當日中午 同期貨

最後交易日交割月最後營業日往回數的第七個營業日 距相關玉米

期貨契約第一通知日至少5個營業日之前的最後一個星期五。

交割等級以2號黃玉米為準,替代品種價格差距由交易所規定

契約到期日 最後交易日之後的第一個星期六上午10點(芝加哥時間)

期貨市場內在體系

4.1 合理的契約設計

4.1.1 玉米期貨契約

設計完全符合期貨運行規律的基本要求,符合契約標的物——玉米的生產經營特點,而且

期貨契約的設計也能夠有效滿足

期貨交易者進行

套期保值和風險投機的實際需要。例如,契約規格為5000

蒲式耳,這與玉米

現貨的主要運輸工具——駁船的運輸容量一致;CBOT

契約月份的設定參考了美國玉米作物生長周期;契約周期的延長參考跨年度

保值的需求;契約

交割標準品替代品的設計及

升貼水數值的確定充分考慮到美國玉米現貨市場的質量分布狀況及現貨實際等。

4.1.2 玉米期權契約

CBOT的玉米期貨市場能夠發展到今天的規模,與CBOT完善的玉米產品設定有著極為重要的關係。1985年,CBOT成功推出玉米

期權契約交易,有效地強化了玉米

期貨契約在CBOT農產品期貨市場中的地位,為期貨投資者提供了更有效的保值工具,使保值更加精準;同時,玉米期權這種更具金融色彩的衍生工具的推出,吸引了更多的玉米產業外的投資者參與,也有效地促進了玉米

期貨交易規模的擴大。CBOT玉米期貨與期權市場的相互配合和促進,有效地保證了玉米交易規模在CBOT農產品市場中的領先地位。

4.2 科學合理的交易交割制度和自律監管體系是CBOT玉米期貨市場發展的重要保證

經過50餘年的發展,CBOT形成了一套適合玉米期貨交易的合理的交易交割規則和自律監管體系,為玉米的期貨交易創造了良好的交易環境,促進了玉米期貨市場的發展。

CBOT在制定交易和

交割制度時,充分考慮到美國玉米

現貨貿易,制定了相對寬鬆的制度,如與現貨習慣完全一致的沿依力諾依河裝運單交割體系、近交割月不加收保證金並放開

漲跌停板等制度,以適應市場參與者對於期貨市場的需要,使期貨市場始終處於低成本的運行狀態,直接促成了玉米期貨交易的高度活躍性。美國玉米市場在150餘年的發展歷程中,發展起一套完善而科學的監管體系,如

大戶報告制度、市場準入制度以及稽查等制度,保證了玉米期貨交易的公平、公正和公開性,保護了投資者的利益,增強了投資者對市場的信心。

面對中國加入WTO以後

經濟全球化的浪潮以及中國國內飼料企業的國際化浪潮,我們更應該學習、借鑑國際上先進的東西。“師夷長技以制夷”,願我們的飼料企業在改革的大潮中,快速成長為以科技和資金為基礎,以現代金融工具為翅膀的現代先進企業。

契約規則

國家標準變臉

2009年3月28日,國家質量監督檢驗檢疫總局、國家標準化管理委員會批准發布了新的《

玉米》(GB 1353-2009)和《

大豆》(GB 1352-2009)等國家標準,新標準已於2009年9月1日起正式實施。

新大豆標準中,主要修改項目有11項,玉米標準7項。在新的大豆國家標準中,對原標準適用範圍進行了修訂,調整不完善粒分類和歸屬,對大豆分類進行了修改;對質量指標進行了修訂,提出了高油大豆、高蛋白大豆的質量指標,增加了判定規則標籤要求等;新標準以完整粒率作為定等指標,雜質、水分、色澤氣味為限制指標。大豆異色粒指標調整為類別控制指標,即類別控制指標為≥95%。

在新的玉米國家標準中,主要調整了等級級數、修改了容重測定方法,增加了水分大於18%的玉米容重測定等方法,調整了不完善粒指標,增加了檢驗規則和標籤標識要求等。新國標依然以容重作為定等指標,不完善粒、雜質、水分、色澤氣味為限制指標。互混指標沒有改變,但調整為類別指標,即類別控制指標為大於等於95%。

系統修改契約相關規則

由於新國家標準相關條款為強制執行內容,故現行的黃大豆1號、黃大豆2號和玉米期貨契約質量標準等規則需要進行相應修改,從而回響政策要求,與新國標相銜接。從這次修改可以看出,新的契約相關規則在執行國家新標準同時兼顧對原期貨契約相關規則的繼承,考慮了現貨貿易和行業慣例,擴大了商品可供交割量,利於促進市場功能的發揮。

本次國家新國標及新期貨契約從形式上看修改較大,但對市場的實質影響都不大。如現行的期貨契約質量標準與新國標並沒有衝突,大豆新老國標定等指標“純糧率”與“完整粒率”指標可以通過公式相互轉換,玉米新老國標定等指標“容重”的測定也可按相應數值進行換算,其換算出來的部分商品在級別上雖有差異,但在期貨交割時升貼水標準與原契約規則升貼水標準基本相當。同時,為保持市場的穩定性和價格的連續性,修改後的契約質量標準自新掛牌契約開始執行,已掛牌契約仍舊執行原規則,符合“老糧老辦法,新糧新辦法”的行業通行做法,避免了因契約規則的修改而給市場帶來震動。鑒於包裝物標籤標識為新國標強制執行標準,故與現貨商品流通相統一,新註冊的標準倉單自2009年9月1日新國標生效時執行。