展望理論是將來自心理研究領域的綜合洞察力套用在了經濟學當中,尤其是在不確定情況下的人為判斷和決策方面作出了突出貢獻”,針對長期以來沿用的理性人假設,從實證研究出發,從人的心理特質、行為特徵揭示影響選擇行為的非理性心理因素。

基本介紹

- 中文名:展望理論

- 外文名:prospect theory

- 別稱:前景理論

- 提出者:丹尼爾·卡內曼、特沃斯基

理論概念

理論內涵

數學模型

數學模型

數學模型

展望理論是將來自心理研究領域的綜合洞察力套用在了經濟學當中,尤其是在不確定情況下的人為判斷和決策方面作出了突出貢獻”,針對長期以來沿用的理性人假設,從實證研究出發,從人的心理特質、行為特徵揭示影響選擇行為的非理性心理因素。

數學模型

數學模型展望理論是將來自心理研究領域的綜合洞察力套用在了經濟學當中,尤其是在不確定情況下的人為判斷和決策方面作出了突出貢獻”,針對長期以來沿用的理性人假設,從實證...

《顧客情緒與顧客忠誠:基於展望理論的視角》圍繞五個層面進行研究和探討:1.在決策理論層面:顧客在什麼情況下的決策和行為是非理性的?為什麼顧客的決策和行為會千變...

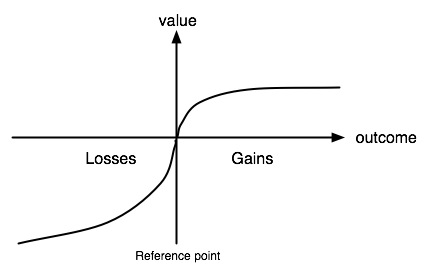

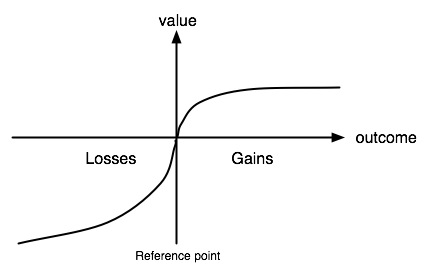

前景理論是描述和預測人們在面臨風險決策過程中表現與傳統期望值理論和期望效用理論不一致的行為的理論。發現人們在面對得失時的風險偏好行為不一致,在面對“失”時...

參照點理論是一種決策理論,人們在對決策方案(如得益或損失、各備擇方案的可能結果分布等)進行判斷和評價時往往都隱含著一定的評價參照標準,這就是研究者們常說的...

有限套利理論是指市場不完善、投資者非理性、激勵約束機制不健全等因素使套利者的套利行為受到限制,無法完全甚至不能糾正市場價格的偏離的理論。行為金融學認為,某些...

投資組合理論是指若干種證券組成的投資組合,其收益是這些證券收益的加權平均數,但是其風險不是這些證券風險的加權平均風險,投資組合能降低非系統性風險。...

標準金融理論關於資產定價的研究最早可上溯至巴舍利耶的《投機理論》,巴舍利耶認為,對於每一筆交易而言,既有購買者也有賣出者,前者認為價格會上漲,後者認為價格會下跌...

行為組合理論包括單一心理賬戶和多個心理賬戶,其中單一心理賬戶投資者關心投資組合中各資產的相關係數。...

所謂股票投資理論( Stock Investment Theory),就是指以有效規避股市風險和獲取最大收益為研究視角,以股價形成機理和股市運行規律為研究內容,以股市波動方向與空間為...

現代金融理論是指在金融經濟學中大量套用金融數學研究金融風險的防範與控制、資本市場的運營、資本資產的結構和定價等理論取得的成果。...

現代資產組合理論,也有人將其稱為現代證券投資組合理論、證券組合理論或投資分散理論。人類對於股市波動邏輯的認知,是一個極具挑戰性的世界級難題。迄今為止,尚沒有...

資產組合理論亦稱“資產結構理論”。商業銀行資產管理理論的一種。該理論認為: 商業銀行資產應在儘量多樣化的前提下,根據其收益與風險等因素的不同,決定其資產持有...

資產定價理論(asset pricing theory)是金融經濟學最重要的主題之一,它試圖解釋不確定條件下未來支付的資產價格或者價值,這裡資產通常是指金融工具或某種證券,而價格是...