介紹

目錄

·

特點 · 申請條件 · 存在風險 · 監管方式 · 套用意義 ·

特點 · 申請條件 · 存在風險 · 監管方式 · 套用意義 ·

相關詞條 ·

參考資料[顯示全部]

特點

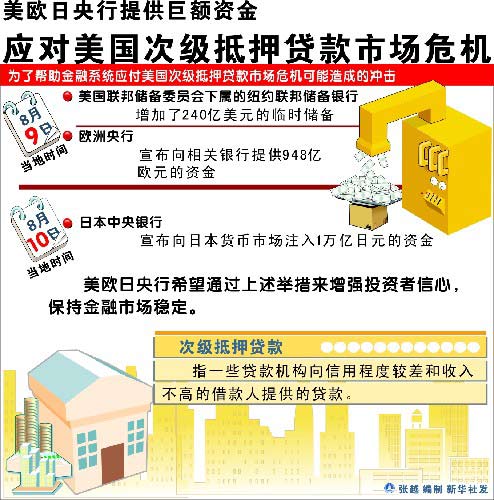

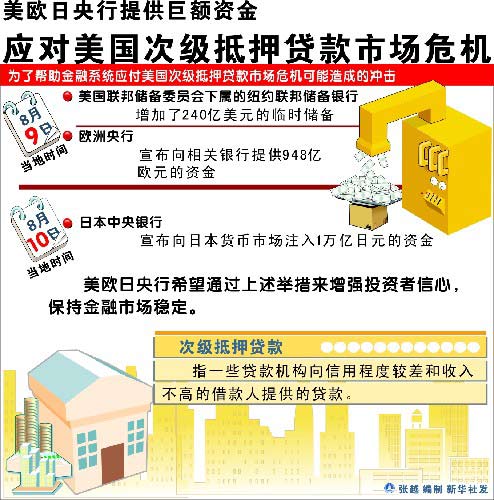

保險公司次級債市場運作流程示意圖

保險公司次級債市場運作流程示意圖一是長期性,即債務期限至少在5年以上。二是次級性,即次級債的清償順序在所有債務之後,僅優先於

優先股和

普通股。三是償還的非保證性,即次級債

債務人只有在確保償還次級債

本息後償付能力充足率不低於100%的前提下,才能償付

本息;

債務人在無法按期支付利息和償還本金時,債權人無權向

法院申請對債務人實施破產清算。這是次級債有別於其他債務的一個重要特徵。四是監管的嚴格性,即債務的發行要經過保險監管部門的審批,債務的償還、提前

贖回、延期等要及時向保險監管部門報告,並接受保險監管部門對次級債

募集資金使用的監管。

上述

特點使次級債與

資本相類似,因此,在評估

保險公司償付能力時,各國監管部門都按照一定的標準將次級債認可為附屬資本。通過發行次級債補充

資本金也成為國際通行做法,很多國際大型保險公司,如

瑞士再保險、美國紐約人壽都發行了大量的次級債。

存在風險

發行風險

次級債存在一定的發行風險。因為次級債通常具有以下幾個

特點:一是長期性,即債務期限至少在5年以上;二是次級性,即次級債的清償順序在所有債務之後,僅優先於

優先股和

普通股;三是償還的非保證性,即次級債債務人只有在確保償還次級債本息後償付能力充足率不低於100%的前提下,才能償付

本息;債務人在無法按期支付利息和償還本金時,債權人無權向

法院申請對債務人實施破產清算。這就使得次級債相對於其他

債券而言風險更大,影響了其對

投資者的吸引力。對於市場而言,供給方的一頭熱並不能帶來市場的繁榮,還需有效的刺激需求。次級債的發行能否成功還有待市場決定。

系統性風險

金融機構相互持有次級債可能會引發

系統性風險。《

辦法》規定次級債的購買者要具備購買次級債的獨立分析能力和

風險承受能力,包括境內法人和境外投資者,但不包括募集人控制的公司及與募集人受同一第三方控制的公司。這就允許

保險公司相互購買次級債。就目前情況來看,

保險公司次級債的最大買家是商業銀行和保險公司。早在

保險公司之前商業銀行就已經發行了次級債,而且保險公司是

商業銀行次級債的大買家之一。如今商業銀行購入

保險公司次級債,商業銀行與保險公司相互持有次級債將可能引發巨大的

系統風險。因為其中任何一方若出現償付危機,將會引發整個金融行業的動盪。此外,

保險公司之間相互持有次級債,在發行利率相同、購買數額相同的情況下,這種持有只是一種賬面上的數字遊戲,無益於保險公司實際

資產的增加。

償還風險

次級債還存在償還風險。雖然次級債在一定時期內為

保險公司帶來了穩定的

資金,但是最終它還是一種債務,到期時保險公司除償還本金之外還要支付利息。發行次級債的最主要目的是增強

保險公司的償付能力。然而償付能力的增強最終還需要

保險公司的經營管理的改善。否則待到

債券到期的時候,保險公司的

資本會縮水,此時保險公司的償付能力有可能再次出現問題,保險公司的經營將可能面臨危機。

此外,由於次級債採取

私募形式發行,《辦法》規定

保險公司募集次級債所製作的

招募說明書和其他

信息披露檔案不得在媒體上公開刊登或者變相公開刊登,缺少了社會的監督,因此監管部門的監督任務更重。監管部門應加緊出台一系列行之有效的實行措施及監管

辦法,充分監控

保險公司發債、

資金運用以及償還的全過程,消除次級債融資政策執行中的不利影響,保證保險業持續、快速、健康、協調地發展。

相關

申請條件

(二)募集後,累計未償付的次級債

本息額不超過

保險公司上年度末經審計的淨資產值;

(三)具有良好的公司治理結構;

(四)內部控制制度健全且能得到嚴格遵循;

(五)

資產未被具有實際控制權的自然人、法人或者其他組織及其

關聯方占用;

(六)最近兩年內無重大違法違規行為;

(七)中國保監會規定的其他條件。

監管方式

首先,在募集環節,《

辦法》對

保險公司募集次級債的申請條件、募集規模和募集對象等作出了規定。

其次,在

募集資金的使用上,為了防止募集人濫用募集資金,《

辦法》規定,募集人應當對次級債募集的

資金實施專戶管理,嚴格按照

可行性研究報告中募集資金的用途和次級債管理方案使用募集資金。

第三,在次級債的償還方面,為了保障

被保險人的利益,《

辦法》規定,

保險公司只有在確保償還次級債本息後償付能力充足率不低於 100%的前提下,才能償付本息。

最後,對於違反《

辦法》規定的

保險公司,保監會可以根據情況採取三年內不再受理該保險公司的次級債募集申請、對保險公司實施接管等監管措施。

套用意義

保險公司的償付能力隨著市場的迅猛發展日益成為關注焦點,償付能力不足難壞了

保險公司,也讓監管部門著急上火。

近幾年,

保險公司對

資本金需求的增加與有限的

融資渠道之間的矛盾日益突出。之前,中國保險公司補充

資本金的渠道非常有限,除人保

股份、中國人壽股份和平安保險集團通過海外上市籌集部分資本金之外,其他公司只能通過現有股東增資、吸引外資等

私募方式擴充資本金。這些方式都存在時間長、成本高的問題,融資難已成為制約中國保險業發展的一個主要問題。

迫切的難題自然需要行之有效的解決方法,次級債被作為良方隆重推出。保監會負責人在《

辦法》出台之際表示,《辦法》的出台是為了解決融資難的問題,將有利於增強中國

保險公司的償付能力,提高對

被保險人的保障程度,促進中國保險業的持續、快速、健康、

協調發展。

允許

保險公司發行次級債意義深遠,主要體現在以下方面:一是有利於提高保險公司的償付能力。次級債作為一種特殊的金融工具,具有與

資本相類似的

特點,在償付能力評估時被計入

附屬資本、可以提高對

被保險人的保障程度。二是有利於促進中國保險業的發展。

保險公司作為一種高

負債率經營和以風險為管理對象的

金融機構,決定了其發展越快,規模越大,同時對

資本金的

需求就越大的

特點,保險監管部門借鑑國際通行做法,允許保險公司發行次級債,將有效緩解中國保險公司在快速發展過程中對資本金需求快速增加的問題,促進中國保險業的持續健康發展。三是有利於整個

資本市場的發展。目前中國

資本市場除股票、

債券之外,長期投資品種很少,

保險公司發行的次級債作為一種長期金融工具,豐富了資本市場的品種結構,將促進整個資本市場的活躍和發展。

保險公司次級債市場運作流程示意圖

保險公司次級債市場運作流程示意圖

保險公司次級債市場運作流程示意圖

保險公司次級債市場運作流程示意圖