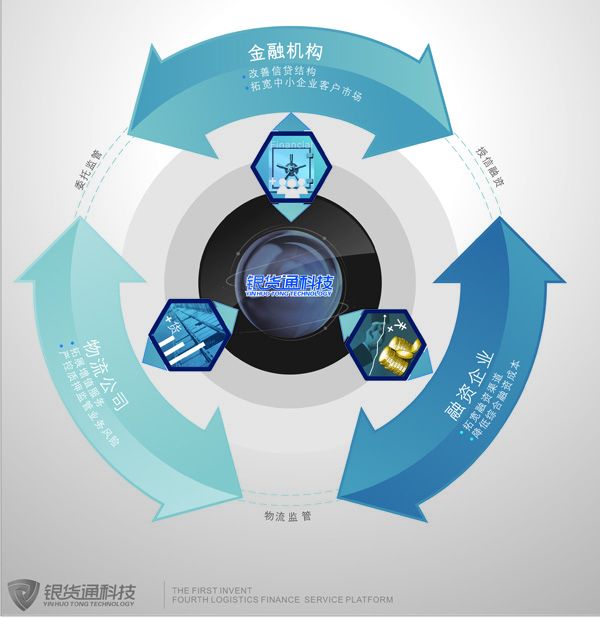

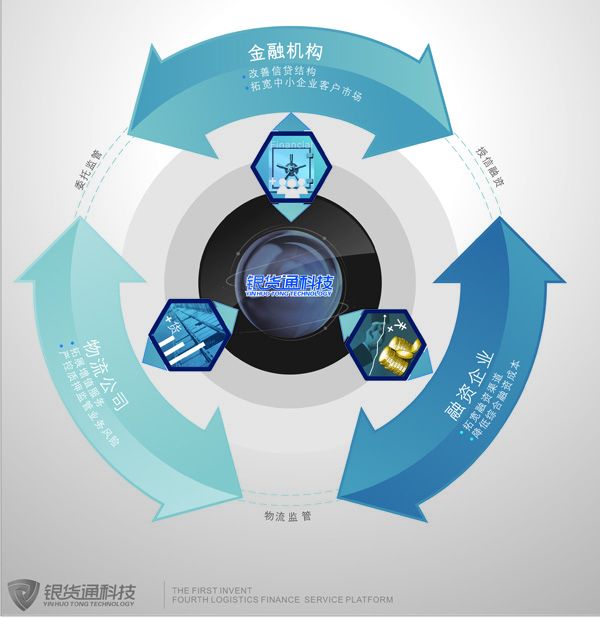

第四方物流金融服務平台針對物流金融業務對跨行業信息獲取、共享以及運作流程規範上的特殊要求,針對客戶存貨的動態質押,結合金融機構的實時監管要求,為提高三方管理協調效率,面向物流金融業務高效運作而構建的一個集信息化系統、智慧型化設備、及管理諮詢與一體的系統集成服務平台。

基本介紹

- 中文名:第四方物流金融服務平台

- 性質:系統集成服務平台

- 創新背景:融資難長期困擾中小企業

- 運作模式:是物流金融業務中的供需雙方

創新背景

發展前景廣闊

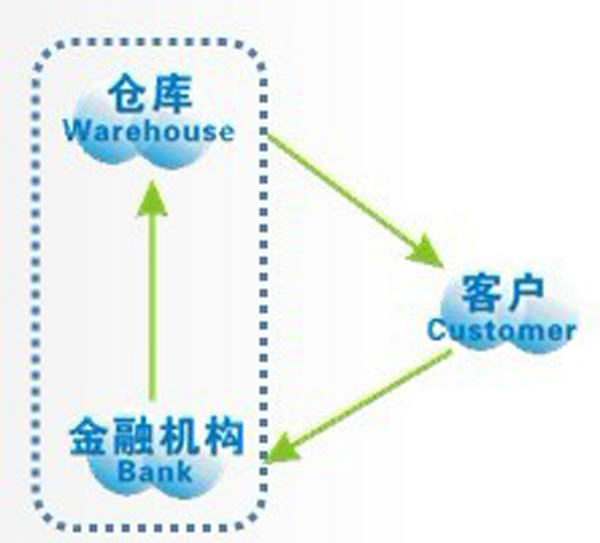

物流金融業務

運作模式

銀貨通運作模式

銀貨通運作模式

第四方物流金融服務平台針對物流金融業務對跨行業信息獲取、共享以及運作流程規範上的特殊要求,針對客戶存貨的動態質押,結合金融機構的實時監管要求,為提高三方管理協調效率,面向物流金融業務高效運作而構建的一個集信息化系統、智慧型化設備、及管理諮詢與一體的系統集成服務平台。

銀貨通運作模式

銀貨通運作模式第四方物流金融服務平台針對物流金融業務對跨行業信息獲取、共享以及運作流程規範上的特殊要求,針對客戶存貨的動態質押,結合金融機構的實時監管要求,為提高三方管理協調...

第四方物流專門為第一方物流、第二方物流和第三方物流提供物流規劃、諮詢、物流信息系統、供應鏈管理等活動。第四方物流是物流業者提供一個整合性的物流,包括:金融...

與集成平台五大平台,服務企業行銷、政府管理、行業組織三大門戶,對接金融、保險、...第二,培育第四方物流運輸市場,推進物流信息化建設。繼續完善相關法規政策,培育第...

第四方物流市場入口網站中文域名為四方物流市場,市場運用現代信息技術,將物流系統和系統有關的信息集中到統一、安全、高效的平台上,實現政府與政府、政府與企業、企業...

第四方物流供應鏈綜合管理平台是基於協同供應鏈管理的思想,配合供應鏈中各實體的業務需求,使操作流程和信息系統緊密配合,做到各環節無縫連結,形成物流、信息流、單證...

港港通國際多式聯運第四方物流平台,平台面向全球貨主(生產商、貿易商)、物流供應商及物流配套服務企業提供行業資訊,信息共享和線上平台交易。...

AST的第四方物流組織,其主要運作方式有供應鏈合作聯盟型、提供集成方案型、行業創新型、動態聯盟模式。...

第四方物流是物流業者提供一個整合性的物流,包括:金融、保險、多站式物流配送...5.3.4 基於web服務的第四方物流平台的技術優勢5.4 第四方物流平台功能結構...

與綜合政務視窗服務平台,電子口岸與第四方物流平台,航運及服務企業集聚的視窗平台...船舶代理、貨物代理公司,報關、報檢公司,法律諮詢、金融服務等機構及企事業服務...

三晉物流網 一家綜合的物流信息平台,是太原地區最大最全面的物流信息平台。公司...可促成交易300餘單,日處理信息條數20000條,是太原市一家專業的第四方物流服務...

支持有條件的本土物流企業向專業化第三方、第四方物流服務平台轉型,依託江蘇交通基礎設施布局和規劃,建設多式聯運現代化物流倉儲網路,套用物聯網、雲計算、網路金融等...

物流企業、商業、農業優勢特色產業提供物流服務平台,...的物流公司和公鐵聯運企業、第三方、第四方物流企業...1. 銀川公路鐵路運輸物流中心物流金融服務設計方案 ....

公司圍繞”新技術創新解決中小微企業融資難“這一基本戰略定位,綜合運用網際網路與物聯網技術,自主研發和運營基於智慧型物流的銀貨通第四方物流金融創新服務平台。...

物流服務外,還提供關務諮詢、貿易合規方案、商務流程最佳化、物流金融等增值服務。...方案創造價值、平台承載服務、質量成就客戶---中國第四方物流,從此開始! [1] ...

機構戰略合作,與實體企業、貿易流通企業緊密結合,致力於打造以電子商務為龍頭,以現代物流、金融服務為支撐的第三方信息服務平台、第四方物流整合平台、供應鏈融資平台...