基本信息,業務與職能,履職程式,救助條件,資金來源,EFSF改革,組織結構,救助貸款,

基本信息

英文名:European Financial Stability Facility (EFSF),又稱歐洲金融穩定基金

創立:2010年5月9日由歐元區17個成員國共同決定,並在歐盟經濟財政部長理事會的框架下創立

機構職責:向申請援助並得到批准的歐元區成員國提供緊急貸款。以歐元區成員國的信用作為抵押發行債券融資

性質:公司,由歐元區成員國共同擁有

總部:盧森堡,盧森堡市

CEO:Klaus Regling,歐洲理事會經濟財政部前部長備註:由歐洲投資銀行(European Investment Bank)通過契約方式提供資金管理和行政支持 歐洲金融穩定機構負責人Klaus Regling

歐洲金融穩定機構負責人Klaus Regling

歐洲金融穩定機構負責人Klaus Regling

歐洲金融穩定機構負責人Klaus Regling評級:標普AA+,惠譽AAA,穆迪Aaa

結束時間:按照設立初期所設計,如果在機構成立後沒有金融救助項目進行,則該機構將於2013年6月30日結束。否則將持續到最後一個金融救助項目完成為止。

業務與職能

當歐元區成員國出現金融困境或者重組銀行需要貸款的時候,歐洲金融穩定機構可以在德國債務管理局的支持下通過發行債券或其他融資工具來提高貸款支持基金,同時也可以以此來購買主權債務。債務信用將由歐元區成員國根據各自在歐洲央行的已存資金比例,按比例擔保。

履職程式

歐洲金融穩定機構行使救助職能的程式:當某一歐元區成員國無法從市場按可接受的利率融資時,向歐洲金融穩定機構提出申請,並且和歐盟理事會以及國際貨幣基金組織達成救助協定,協定由歐元區成員國財政部長全數通過並簽署諒解備忘錄。

當成員國向歐洲金融穩定機構提出救助申請後,需要3-4周的時間由歐盟理事會及國際貨幣基金組織進行調查並商討協定。協定通過後,歐洲金融穩定機構將在數個工作日籌資並發放貸款。

救助條件

協定中會附有嚴格的救助前提。只有當申請國滿足救助前提時,才可獲得歐洲金融穩定機構的救助。若申請國未能履行其義務、滿足救助條件,則歐洲金融穩定機構將會暫停救助貸款的發放,直到申請國再次滿足條件為止。期間協定內容可能再次商議、更改。

資金來源

歐洲金融穩定機構從以下三個渠道可籌集最高7500億歐元的貸款支持

1、歐元區成員國擔保金出資

在歐洲金融穩定機構成立之初,其可提供的貸款總額只有600億歐元,後又成員國按比例擴充至4400億歐元

國家 | 出資額(百萬歐元) | 出資比例 |

奧地利 | 12,241.43 | 2.78% |

比利時 | 15,292.18 | 3.48% |

賽普勒斯 | 863.09 | 0.20% |

芬蘭 | 7,905.20 | 1.80% |

法國 | 89,657.45 | 20.38% |

德國 | 119,390.07 | 27.13% |

希臘 | 12,387.70 | 2.82% |

愛爾蘭 | 7,002.40 | 1.59% |

義大利 | 78,784.72 | 17.91% |

盧森堡 | 1,101.39 | 0.25% |

馬爾他 | 398.44 | 0.09% |

芬蘭 | 25,143.58 | 5.71% |

葡萄牙 | 11,035.38 | 2.51% |

斯洛伐克 | 4,371.54 | 0.99% |

斯洛維尼亞 | 2,072.92 | 0.47% |

西班牙 | 52,352.51 | 11.90% |

歐元區成員國 (除愛沙尼亞) | 440,000.00 | 100% |

2、由歐洲金融穩定機制(European Financial Stability Machanism EFSM)提供的最高600億歐元的貸款支持

3、由國際貨幣基金組織(International Monetary Fund IMF)提供的最高2500億歐元

EFSF改革

第一次:資金池擴容——成員國出資總額從2500億歐元擴容到4400億歐元。目前EFSF的擴容改革尚需歐元區各成員國的立法部門通過。

第二次:資金槓桿化——由於歐債持續惡化,有必要提高現有資金的利用率。美國財長在8月份的歐盟財長峰會提出將EFSF資金槓桿化,此提議遭到很多歐盟財長的反對,但也得到歐元區一定的支持。

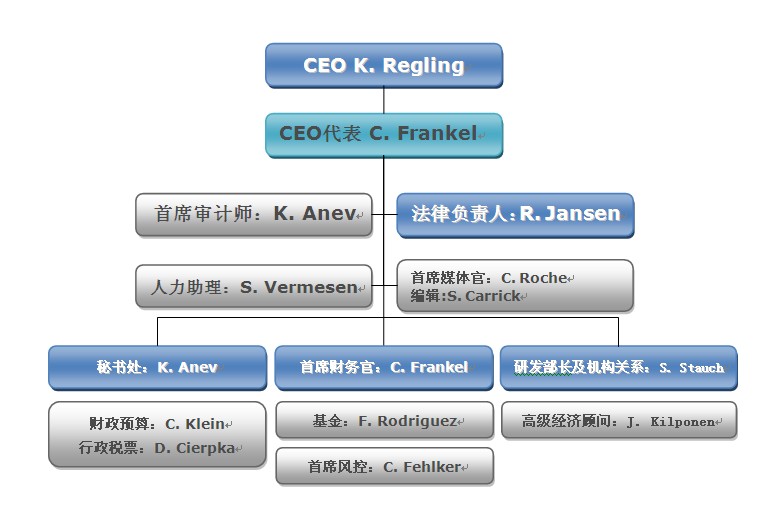

組織結構

EFSF組織架構圖

EFSF組織架構圖救助貸款

項目列表

時間 | 目標國 | 支付金額 | 貸款利率 | 貸款到期日 | 償債方式 | ||||

2011年6月29日 | 葡萄牙 | 22億歐元 | 5.32% | 2016年12月5日 | 一次性 | ||||

2011年6月21日 | 葡萄牙 | 37億歐元 | 6.08% | 2021年7月5日 | 一次性 | ||||

2011年2月1日 | 愛爾蘭 | 36億歐元 | 5.9% | 2016年7月18日 | 一次性 |

葡萄牙救助協定(部份)

為葡萄牙提供的經濟財政救助計畫

在葡萄牙旅履行經濟調整計畫義務的前提下,葡萄牙可以獲得總額780億歐元的貸款(歐盟及歐洲金融穩定機制260億歐元,歐洲金融穩定機構260億歐元,國際貨幣基金組織約260億歐元)

葡萄牙需要履行的經濟調整義務包括

·結構調整以促進經濟發展、提高就業率以及提高競爭力;

·鞏固財政的策略,通過對國企以及國有參股企業進行系統的財政干預和嚴格的支出控制來削減政府赤字,以保證國債占GDP的比例在中期明顯降低,並且在2013年以前將財政赤字占GDP比例降到3%以下;

·對金融部門進行資本重組以及去槓桿化。