新紐約大橋將取代塔潘奇伊大橋,作為紐約市運輸系統的一個重要的樞紐,每年承受來往於新英格蘭南部和紐約市區高達5千萬的車輛。也是紐約,新澤西,康乃狄克和新英格蘭南部的經濟發動機。

地點:紐約市以北20英里 舊橋:塔潘奇伊大橋

修建時間:1958年 位置:橫跨哈德遜河

車流量:5,000萬/年 聯通:紐約、新澤西、康乃狄克和新英格蘭州

預計工期:5年以上

項目背景,項目開發商,項目周期,債券評級,項目投資,項目優勢,政府項目,投資安全,就業崗位,項目團隊,退出機制,投資細節,債券項目流程以及問題,

項目背景

紐約綜合法律公共機構法第2條,第43-A,紐約州公路局獲授權,建造,運營和維護,以及改善和重建紐約州高速公路。

該法案還授權給紐約州公路局發行可轉讓債券及票據的權力,並由通行費利率、收費、租金以及其它收入為此債券的還款進行背書。

該高速公路穿越紐約州,全長570英里,是全美最大的高速公路收費系統,該高速公路是旅遊和商業連線美國主要城市的主要動脈,也是連線國家旅遊景點的主要途徑,包括尼亞加拉大瀑布,國家運河系統,手指湖,阿迪朗達克,卡茨基爾和紐約市。塔潘奇伊大橋跨越紐約市以北的哈德遜河,是該高速公路的重要部分。

紐約州公路局將會用新紐約大橋來取代塔潘奇伊大橋。該大橋每年承受來往於新英格蘭南部和紐約市區高達5000萬的車輛,所以該大橋是紐約市運輸系統的一個重要樞紐,也是紐約,新澤西,康乃狄克和新英格蘭南部的經濟發動機。

通過購買市政債券使得我們的投資人參與到新紐約大橋的項目中,同時該項目將創造38816個工作崗位,超出綠卡申請所需的創造就業量10倍以上。我們通過美國證監會認可的持證交易員和第三方管理團隊管理投資人資金,從而使得整個投資過程符合美國證券法的有關規定。

項目開發商

紐約州政府及交通部統觀項目大局,並且與塔潘奇建築公司簽訂契約。後者為大型建築公司組建,特別為該項目所成立。

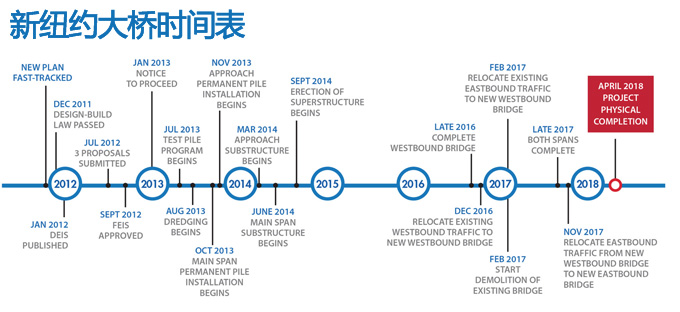

項目周期

地點:紐約市以北20英里,橫跨哈德遜河,聯通紐約、新澤西、康乃狄克和新英格蘭州

舊橋:塔潘奇伊大橋,修建於1958年,使用年限50年

車流量:5000萬/年

預計工期:2013年7月開始施工,預計2018年4月完工

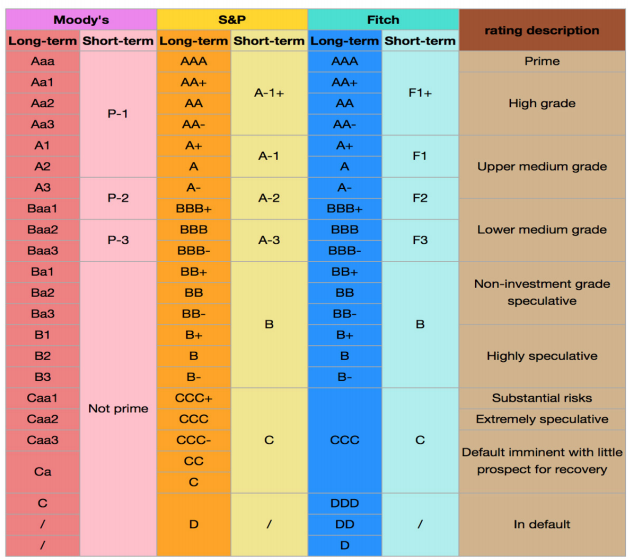

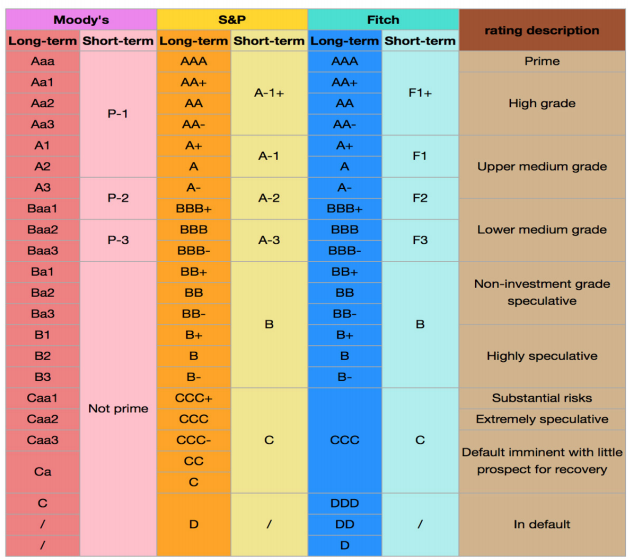

債券評級

新紐約大橋項目債券屬於A-(標普認證)以及A3(穆迪評級)類債券。5年期滿的A-級債券的違約率為0.26%,10年期期滿成熟的A-級市政債券的失敗率為0.65%(數據來源:穆迪投資服務)和市政債權項目比起來,市場上沒有任何一個EB-5項目有著如此低的投資風險。市政建設類債券有著很高的需求性,因此也非常容易在必要的時間內進行變現清算。當然如果您選擇持有債券直至期滿,那么您將得到所有的債券面值;另外,政府對所在項目有全部的管理責任;市政債券是指那些高質量的投資級別債券,有著非常良好的流動變現能力,隨時可以在二級市場上拋售用於還款。

債券評級橫向比較: 債券評級

債券評級

債券評級

債券評級按國家評級

USA(美國)AA+orAAA

China(中國)A+

Portugal(葡萄牙)BB+(JunkBonds)

Spain(西班牙)BBB(lowinvestmentgrade)

Cyprus(賽普勒斯)BB-(JunkBonds)

Greece(希臘)B-(JunkBonds)

按銀行評級

中國銀行(香港)有限公司-有期限次級債務評級為A1(A+)

中信銀行(國際)有限公司-有期限次級債務評級為Baa3(BBB-)

中國工商銀行(亞洲)有限公司-有期限次級債務評級為A3(A-)

渣打銀行(香港)有限公司-有期限次級債務評級為A1(A+)

中國開發銀行A3(A-)

項目投資

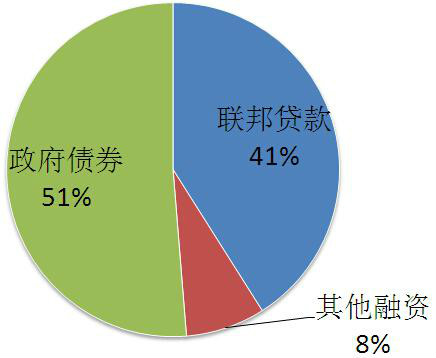

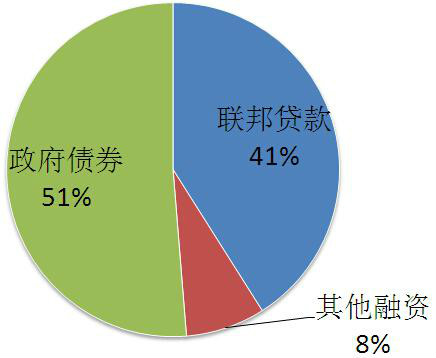

項目總投資:39億美元 新紐約大橋項目

新紐約大橋項目

新紐約大橋項目

新紐約大橋項目聯邦政府貸款:16億美元(占41%)

其他金融機構/組織:3億美元(占8%)

州政府債券:20億美元(占51%)

EB-5投資人名額:100個+

普通基金:100個名額(51萬美金/人)

卓越基金:名額根據基金具體發行量而定(51萬美金/人)

創造就業總預估數:38816人

EB-5項目管理費:5.5萬美金

移民律師費:1.5萬美金

項目優勢

政府項目

新紐約大橋項目由紐約州公路局發起,該機構為紐約州政府部門。由於本項目採用債券模式,項目的工程延誤將由紐約州公路局承擔,而不是EB-5投資人。

投資安全

債券預計會獲得標準普爾的A-評級、國際評級機構穆迪的A3評級。五年期滿的違約率為0.26%。

就業崗位

計算得出項目將創造38,816位就業,該就業數將滿足3,800位投資人的就業需求。

項目團隊

普通合伙人的共同管理合作夥伴MikeMattox是市政基建債券EB-5項目的創始人,並已申請專利。

退出機制

債券發行五周年後、有限責任合伙人的有條件綠卡到期時,普通合伙人會出售項目債券,並且按照比例支付有限責任合伙人的債券出售收益。

投資細節

普通基金100位投資人,共5100萬美金。卓越基金未定。

屆時將會發行多期債券,而且投資人利息水平也尚未知曉。

一個比較樂觀的比例:EB-5投資人擁有總債券25%的份額。

美國聯邦政府承諾提供16億美金作為聯邦政府貸款。只要到時大橋全部建造完成,聯邦政府貸款將會替代債券資金。剩餘的融資將以長期市政債券的形式。

債券項目流程以及問題

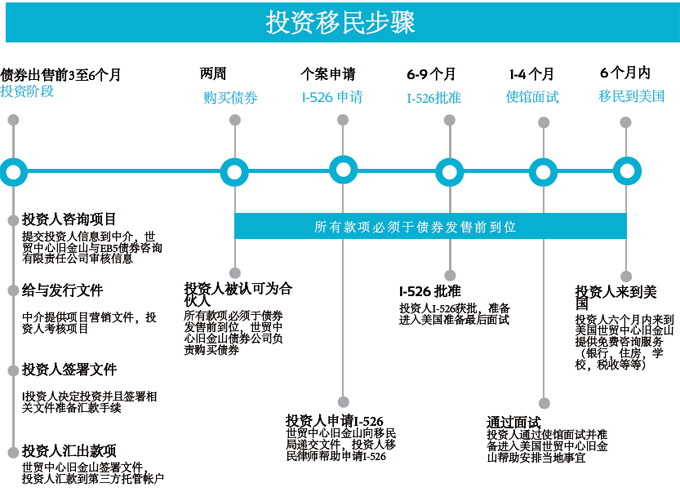

EB5債券流程

EB5債券流程項目開發商?

紐約公路局統觀項目大局,並且塔潘奇建築公司簽訂契約,後者為大型建築公司組建,特別為該項目所成立。

項目總成本?

預計項目總成本為40.2億美金。與塔潘奇建築公司簽訂的建築契約中,建築成本是32億美金。7億美金將用於相關開發成本,其他剩餘成本用於發行新股和其他費用。紐約公路局將提供總價20億美金的市政債券為項目融資。

EB-5投資額?

很難估計。屆時將會發行多期債券,而且投資人利息水平也尚未知曉。一個比較樂觀的比例是:EB-5投資人擁有總債券25%的份額。

其他融資渠道?

美國聯邦政府承諾提供16億美金作為聯邦政府貸款,紐約公路局發行的短期債券將於2019年到期,到時,只要大橋全部建造完成,聯邦政府貸款將會替代債券資金。剩餘的融資將以長期市政債券的形式。

目標區域適用資格?

有。紐約州已定義包圍橋跨兩邊的地區為目標就業區。

區域中心?

紐約金水區域中心為項目發行方。其普通合伙人為紐約州立債券有限公司。

目標市政債券簡介?

由紐約公路局發行,期限為10年或10年以上,並且不允許10年之內提前贖回的收益債券。

退款政策?

當投資人向美國移民局提交的I-526申請(即外國企業家移民申請)被拒,(或是由普通合伙人決定,拒絕申訴),或是投資人申請移民簽證或身份調整為有條件永久居民的申請被拒,根據有限合伙人協定,公司將出售等價於投資人投資金額的債券,並將出售債券所得退還給投資人。這些投資人的管理費也將被無息退回,但退回管理費需要中介退回先前預付的佣金。

EB-5投資細節

有限責任合伙人投資回報?

有限責任合伙人將會得到紐約公路局支付的票息回報的5%。預計該債券的票面利率是5%,但需要等到債券銷售日才能最後決定。普通合伙人將自行決定何時分發可用現金。

投資基金的流動性?

投資者的資金放在監管銀行賬戶中,賬戶持有這筆資金一直到債券發行。之後購買債券,並由一般合伙人持有債券。在債券發行5周年後的180天內,或者是有限責任合伙人的有條件綠卡到期時(除非美國移民局有明確的政策允許此類行為),一般合伙人將會以合理的商業行為出售所持有的債券,並將出售淨收益按照比例分配給有限責任合伙人