基本介紹

- 中文名:凱利公式

- 外文名:The Kelly Criterion

- 也稱:凱利方程式

- 發表人:約翰·拉里·凱利

- 發表時間:1956 年

簡介,投資運用,盲點,

簡介

除可將長期增長率最大化外,此方程式不允許在任何賭局中,有失去全部現有資金的可能,因此有不存在破產疑慮的優點。方程式假設貨幣與賭局可無窮分割,而只要資金足夠多,在實際套用上不成問題。凱利公式的最一般性陳述為,藉由尋找能最大化結果對數期望值的資本比例 f*,即可獲得長期增長率的最大化。對於只有兩種結果(輸去所有資金,或者獲得資金乘以特定賠率的彩金)的簡單賭局而言,可由一般性陳述導出以下式子:

f*=(bp-q)/b

其中

f* 為現有資金應進行下次投注的比例;

b 為投注可得的賠率(此處的賠率是淨賠率);

p 為獲勝率;

q 為落敗率,即 1 - p; 舉例而言,若一賭博有 40% 的獲勝率(p = 0.4,q = 0.6),而賭客在贏得賭局時,可獲得二對一的賠率(b = 2),則賭客應在每次機會中下注現有資金的 10%(f* = 0.1),以最大化資金的長期增長率。 凱利公式

凱利公式

凱利公式

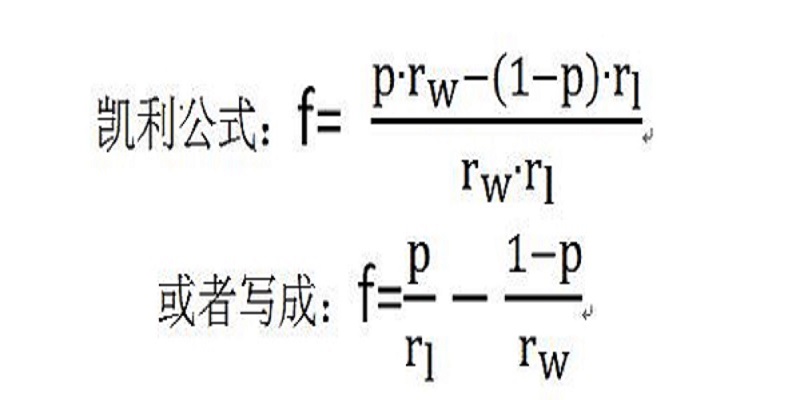

凱利公式注意,這個廣為人知的公式只適用於牌桌賭博,即輸的情況下本金全部虧光,而適用更為廣泛的凱利公式是:

f*=(p*rW-q*rL)/(rW*rL)

其中f*,p,q同上,rW是獲勝後的淨贏率,rL是淨損失率。

換句話說,第一個公式不過是第二個公式里rL=100%的情形。

凱利公式最初為 AT&T 貝爾實驗室物理學家約翰·拉里·凱利根據同僚克勞德·艾爾伍德·香農於長途電話線雜訊上的研究所建立。凱利說明香農的資訊理論要如何套用於一名擁有內線訊息的賭徒在賭馬時的問題。賭徒希望決定最佳的賭金額,而他的內線訊息不需完全準確(無雜訊),即可讓他擁有有用的優勢。凱利的公式隨後被香農的另一名同僚 愛德華·索普套用於二十一點和股票市場中。[1]

The Kelly Criterion

Kelly % = W – [(1 – W) / R]

Where:

W = Winning probability

R = Win/loss ratio

W = Winning probability

R = Win/loss ratio

投資運用

凱利公式在投資中可作如下套用:

2、凱利公式可以選時,即使是有投資價值的公式,也有高估和低估的時候,可以用凱利公式進行選時比較。

3、凱利公式適合非核心資產尋找短期投機機會。