政策規定

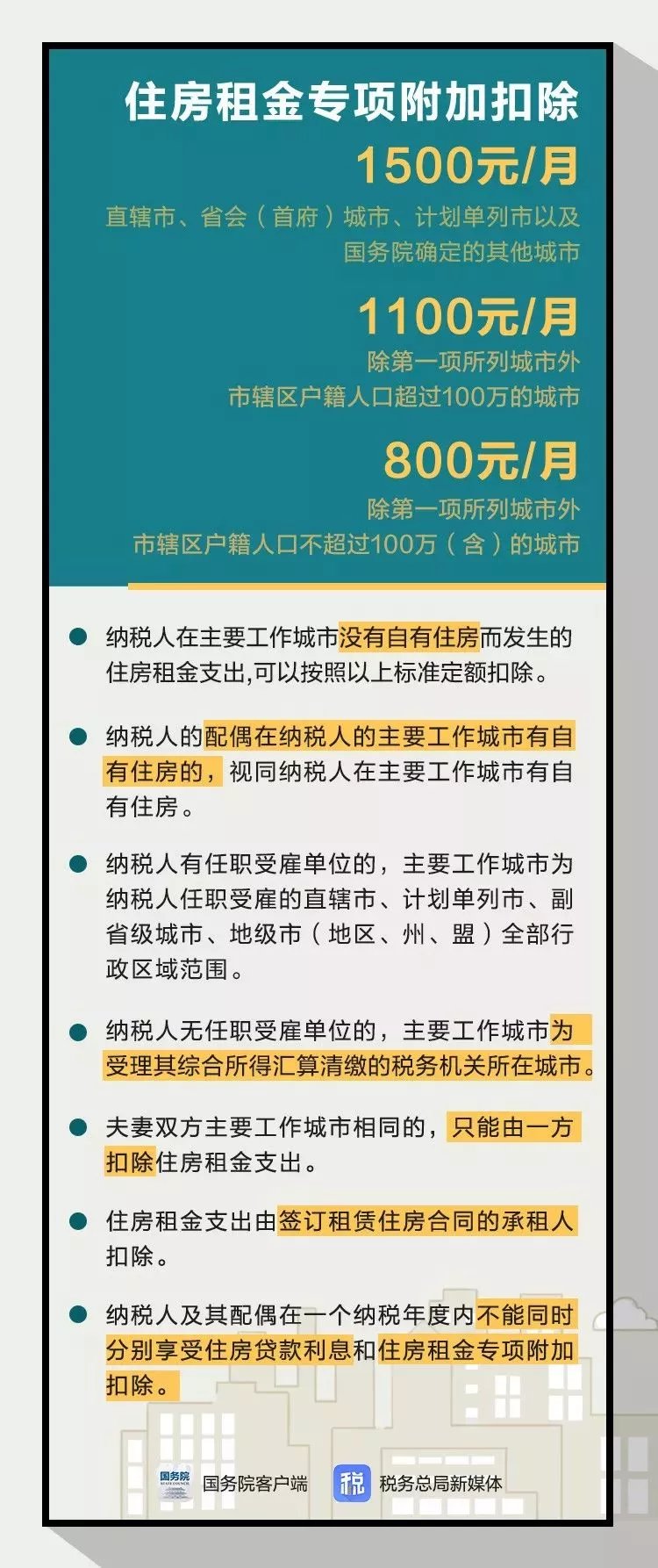

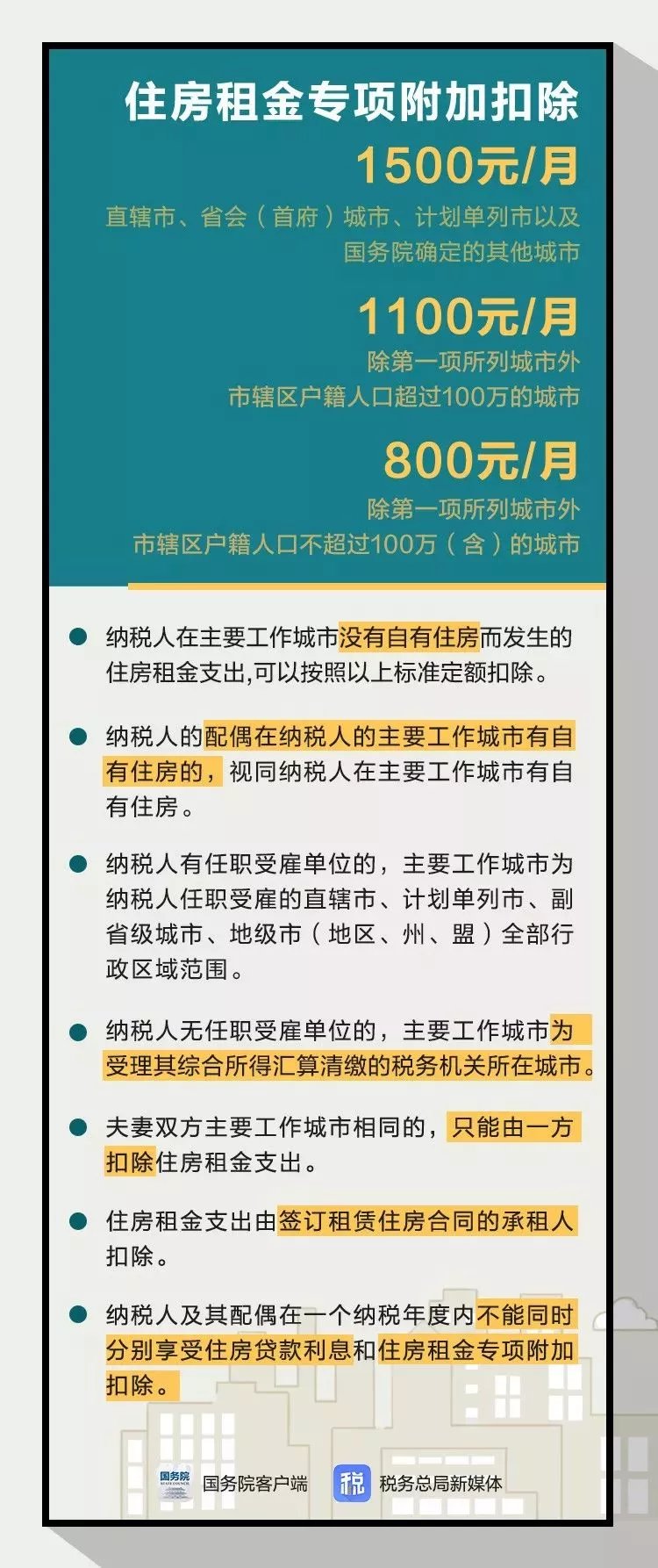

第十七條 納稅人在主要工作城市沒有自有住房而發生的住房租金支出,可以按照以下標準定額扣除:

(一)直轄市、省會(首府)城市、計畫單列市以及國務院確定的其他城市,扣除標準為每月1500元;

(二)除第一項所列城市以外,市轄區戶籍人口超過100萬的城市,扣除標準為每月1100元;市轄區戶籍人口不超過100萬的城市,扣除標準為每月800元。

納稅人的配偶在納稅人的主要工作城市有自有住房的,視同納稅人在主要工作城市有自有住房。

市轄區戶籍人口,以國家統計局公布的數據為準。

第十八條 本辦法所稱主要工作城市是指納稅人任職受僱的直轄市、計畫單列市、副省級城市、地級市(地區、州、盟)全部行政區域範圍;納稅人無任職受僱單位的,為受理其綜合所得彙算清繳的稅務機關所在城市。夫妻雙方主要工作城市相同的,只能由一方扣除住房租金支出。

第十九條 住房租金支出由簽訂租賃住房契約的承租人扣除。

第二十條 納稅人及其配偶在一個納稅年度內不能同時分別享受住房貸款利息和住房租金專項附加扣除。

第二十一條 納稅人應當留存住房租賃契約、協定等有關資料備查。

扣除舉例

小宇在省會城市工作,一直沒有購買住房,租房生活,月薪8 000元,可享受到新規里住房租金專項附加扣除的政策,那么她每月需納稅部分為:

5 000+1500=6500(元);

8 000-6500=1500(元)。

溫馨提示:不同承租住房地政策扣除標準也不同:直轄市、省會城市、計畫單列市以及國務院確定的其他城市,扣除標準為每年18 000元(每月1500元);其他城市的,市轄區戶籍人口超過100萬的,扣除標準為每年13 200元(每月1 100元);其他城市的,市轄區戶籍人口不超過100萬(含)的,扣除標準為每年9 600元(每月800元)。

注意:5000元為月起征點。

相關問答

1 住房租金專項附加扣除的扣除範圍是怎么規定的?

答:納稅人在主要工作城市沒有自有住房而發生的住房租金支出,可以按照規定進行扣除。

2 住房租金專項附加扣除中的主要工作城市是如何定義的?

答:主要工作城市是指納稅人任職受僱的直轄市、計畫單列市、副省級城市、地級市(地區、州、盟)全部行政區域範圍。

3 住房租金專項附加扣除的扣除標準是怎么規定的?

答:住房租金專項附加扣除按照以下標準定額扣除:

(一)直轄市、省會城市、計畫單列市以及國務院確定的其他城市,扣除標準為每月1500元;

(二)除第一項所列城市以外,市轄區戶籍人口超過100萬的城市,扣除標準為每月1100元;市轄區人口不超過100萬(含)的城市,扣除標準為每月800元。納稅人的配偶在納稅人的主要工作城市有自有住房的,視同納稅人在主要工作城市有自有住房。

市轄區戶籍人口,以國家統計局公布的數據為準。

4 住房租金專項附加扣除的扣除主體是誰?

答:根據《辦法》規定,住房租金支出由簽訂租賃住房契約的承租人扣除。夫妻雙方主要工作城市相同的,只能由一方(即承租人)扣除住房租金支出。夫妻雙方主要工作城市不相同的,且各自在其主要工作城市都沒有住房的,可以分別扣除住房租金支出。夫妻雙方不得同時分別享受住房貸款利息扣除和住房租金扣除。

5 納稅人享受住房租金專項附加扣除應該留存哪些資料?

答:納稅人應當留存住房租賃契約、協定等有關資料備查。

6 夫妻雙方無住房,兩人主要工作城市不同,各自租房,如何扣除?

答:夫妻雙方主要工作城市不同,且都無住房,可以分別扣除。

7 住房貸款利息和住房租金扣除可以同時享受嗎?

答:不可以。住房貸款利息和住房租金只能二選一。如果對於住房貸款利息進行了抵扣,就不能再對住房租金進行抵扣。反之亦然。

8 納稅人首次享受住房租金扣除的時間是什麼時候?

答:納稅人首次享受住房租賃扣除的起始時間為租賃契約約定起租的當月,截止日期是租約結束或者在主要工作城市已有住房。

相關事件

2019年1月1日,新個稅法開始實施,在申請住房租金專項扣除時,因為需要填報房東信息,而房東對配合租客填報相關資料還有疑慮,出現了一種新的輿情認為,住房租金專項扣除是將稅負轉嫁給了房東,房東也會因此提高房租的猜測,讓房東和房客都感到不安。

2019年1月6日,新京報評,對個稅房租專項扣除,不必反應過度。