簡介

為了防止證券市場上價格暴漲暴跌,避免引起過分投機現象,在公開競價時,證券交易所依法對證券所當天市場價格的漲跌幅度予以適當的限制。即當天的市場價格漲或跌到了一定限度就不得再有漲跌,這種現象的專門術語即為停板。 當天市場價格的最高限度稱漲停板,漲停板時的市價稱為漲停板價。當天市場價格的最低限度稱為跌停板,跌停板時的市價稱跌停板價。 目前我國股票市場的漲跌停板限度是10%。

解釋

證券交易當天

股價的最低限度稱為“

跌停板”,跌停板時的股價稱“

跌停板價”。一般說,開市即跌停的股票,於第二日仍有可能慣性下跌,

尾盤突然跌停的股票,

莊家有騙線的可能,可關注。

跌停板

跌停板 為防止

證券市場上價格暴漲暴跌,避免引起過分的投機現象,在公開競價的時候,

證券交易所依法對證券所當天市場價格的

漲跌幅度給以適當限制。即當天市場價格漲或跌到一定限度就不得再有漲跌,這種現象專門術語即為停板。 當天市場價格最高限度稱之為

漲停板,漲停板時市價稱之為漲停板價。當天市場價格最低限度稱之為

跌停板,跌停板時市價稱之為跌停板價。

一般認為“跌停時

放量為買入信號”表示有人在利用跌停接貨,但是實際情況遠不是這么簡單,跌停板的操作是有一定難度的,劇烈的振盪會使不少人蒙受損失。

歷史背景

跌停板制度源於國外早期

證券市場,是證券市場中為了防止交易價格的暴漲暴跌,抑制過度投機現象,對每隻證券當天價格的

漲跌幅度予以適當限制的一種交易制度,即規定交易價格在一個

交易日中的最大

波動幅度為前一交易日收盤價上下百分之幾,超過後停止交易。

跌停板

跌停板 中國證券市場現行的

漲跌停板制度是1996年12月13日發布,1996年12月26日開始實施的,旨在保護廣大投資者利益,保持市場穩定,進一步推進市場的規範化。制度規定,除上市首日之外,股票(含A、B股)、基金類證券在一個交易日內的交易價格相對上一交易日收市價格的漲跌幅度不得超過10%,超過漲跌

限價的委託為

無效委託。

中國的漲跌停板制度與國外製度的主要區別在於

股價達到漲跌停板後,不是完全停止交易,在漲跌停價位或之內價格的交易仍可繼續進行,直到當日收市為止。

市場操作

跌停板一般都是由於重大利空或

主力為了快速

建倉時採用的慣壓法而產生的,使其能在一天之內建倉完畢,但有時跌停會一連三天。何時跌停可以買,何時不可以買,這是由當時的

大盤局勢加之主力的操作意向所決定的,手法千變萬化,但也仍有一定的規律可循,掌握其規律即可使您減少失誤的次數,增加贏的機會。

一直處於跌停的股票,今天先跌停後打開或開低後上升,且

放量打開跌停,即為買入機會。由於

股價一路殺跌,量縮,今日又

跌停再打開表示殺跌的人少,多方已開始反攻,當放量打開跌停後且穩步上升,表示

主力已回頭殺入。

跌停板

跌停板對於大多數股民來說,在跌停時買入是有一定風險的,要介入也不能做簡單的操作,而應該採用分批增量的操作方法。例如:一次跌停先買1000股,再跌停時再買2000股,跌停打開時買入5000,如果跌停反彈後很快就可能獲利。當

大盤已在

急跌後,當天在某些訊息的刺激下,反彈強勁,選擇

成交量不斷放大而尚未打跌停的股票。首選前段時間的

強莊股、明星股、

強勢股,這樣每天都可能獲利10%。

交易限制

證券交易當天價格的最低限度稱為跌停板,跌停板時的價格稱

跌停板價。我國滬深證券交易所對股票、

基金交易實行價格跌幅限制,跌幅比例為10%,其中ST股票和*ST股票價格跌幅比例為5%。股票、基金跌幅價格的計算公式為:跌幅價格=前

收盤價×(1-跌幅比例),計算結果按照四捨五入原則取至價格最小變動單位。屬於下列情形之一的,首個

交易日無價格跌幅限制:

跌停板

跌停板 (一)首次公開發行上市的股票和封閉式基金;

(二)增發上市的股票;

(三)暫停上市後恢復上市的股票;

(四)交易所認定的其他情形。

跌停板價

為防止

證券市場上價格暴漲暴跌,避免其引起過分投機現象,在公開競價的時候,證券交易所依法對證券所當天市場價格漲跌幅度予以適當的限制。就是當天的市場價格漲或跌到一定限度就不得再有漲跌,這一種現象的專門術語即為停板。 當天市場價格最高限度稱

漲停板,漲停板時市價稱為漲停板價。當天市場價格最低限度稱為跌停板,跌停板時市價稱跌停板價。由於股票在人們生活中占有越來越重要的位置,它也越來越多的出現在

套用寫作中。

量價研判

漲跌停板與非漲跌停板時的量價研判是不同的。比如在一般情形下,價漲量增被認為價量配合較好,後市

漲勢將會持續,可以繼續追漲或持股。如果

股價上漲時,

成交量未能有效地配合放大,說明追高意願不是十分強烈,後市漲勢難以持續長久,可適當地

輕倉。但在漲

跌停板時,若股價在

漲停板時,沒有太多的成交量,則說明投資者心中的目標價位更高,不會在價位上輕易拋出,買方由於

賣盤量太少,

買盤無法買到,所以才沒有多大的成交量。第2日饑渴的

多頭一般都會加大幅度追漲買進,因而股價也就繼續保持揚升的勢態,也進一步刺激了場外資金的欲望,引發了一輪更強勁的升勢。但是當出現漲停時,中途多方卻無法堅守陣地,被迫打開了漲停板,而且成交量出現放大的跡象,這說明加入到拋售行列中的投資者在逐漸增多,

多空雙方的力量對此開始發生了某些變化,隨著

空方主力做空力度的加大,

股價將漸漸開始下挫。

跌停板

跌停板在一般情形中,價跌量縮是表明惜售心理十分嚴重,拋售壓力是很輕,後市發展將隨著主力的能力大小而決定方向。若是開始出現

價跌量增現象,說明投資者紛紛

看空後市

行情發展,大多已加入拋售行列隊伍之中,股價

跌勢將會繼續保持下去,直至做空主力能量完全釋放為止。但在

漲跌停板時,若是股價出現跌停,買方一般都會寄希望於第2日繼續大幅度下跌,能夠以更低價格買進,所以會暫時作為袖手旁觀之態,在缺少

買盤情況下,

成交量也就比較稀少,股價跌勢反而持續不止。如果在

跌停板時,因為多方力量的介入,

成交量放大並出現打開跌停板現象,說明有相當實力資金開始有計畫地逐步主動介入,因而後市

行情將有可能

止跌企穩,重新出現一種生機。

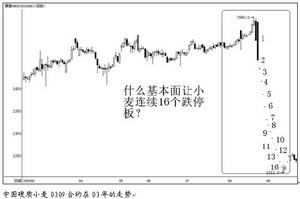

根據實戰可總結出以下經驗,結合ST中燕(600763)在03年上上下下漲跌停的案例,說明在

漲跌停板制度下量價研判的技巧:1、

漲停時的

成交量小,將繼續上漲;

跌停時的成交量小,將繼續下跌。ST中燕在2003年1月10日至16日連續5個交易日就呈現出無量

封漲停、天天漲停的特徵;在7月17日至24日連續6個

交易日出現無量封跌停、天天跌停的特徵。

2、漲停的中途被打開的次數越多時間越久,且成交量越大,則行情反轉下跌的可能性越大;跌停的途被打開的次數越多時間越久,且成交量越大,則行情反轉上漲的可能性越大。ST中燕雖在1月17日出現放巨量的陰

十字星,但這是在無量封漲停之後出現空中加油的變形,上漲趨勢並末改變,而其後連續3個交易日的

放量上攻且盤中多次出現

漲停板被打開的現象,顯示出反轉下跌的可能性在加大。而在連續6個

跌停之後於7月25日出現放量並瞬時出現

打開跌停,之後持續5個

交易日雖皆出現放量下挫,每日盤中也多次出現打開跌停的現象,

股價終於在8月1日真正止跌並展開新一輪的反攻。

3、封住漲停的時間越早,後市漲升的力度也就越大;封住跌停的時間越早,後市跌落的力度也就越大。ST中燕在在2003年1月10日至16日連續5個

漲停中,都是上午甚至在開盤時即

封漲停,顯示出上漲能量十分充沛;而在7月17日至24日連續6個

跌停時,都是開盤就封住跌停,因此後市下跌動力巨大,甚至在7月25日之後出現持續5個交易日

放量才有效企穩。

跌停板

跌停板4、封住

漲停板的

買盤數量大小和封住跌停板時的

賣盤數量大小說明買賣雙方力量的大小程度,這個數量越大,繼續原有走勢的機率則越大,後續漲跌的幅度也就越大。

這一條在實戰中一般存在

主力陷阱。實戰里主力若是想

出貨,就會先以巨量

買單封住漲停板,以充分吸引市場人氣。原本想拋售投資者則會因之而出現動搖,而其他投資者則會以漲停板的價格追進,而主力則一定藉機撤走買單,填上賣單,自然很快就把

倉位轉移到了

散戶手中。當

盤面上

買盤消耗得差不多之時,主力又一定在

漲停板上掛上買單,以進一步

誘多製造買氣蜂擁假象;當散戶再度追入時,主力又一次開始撤去買單從而讓散戶買盤排到前面去,如此反覆地操作,可使

籌碼在不知不覺里悄悄地高位出脫。而主力若想買進籌碼,就一定先以巨量的賣單封住

跌停板,要充分製造空頭氛圍,打擊市場人氣,促使投資者出售所持籌碼,待嚇出大量

拋盤之後,主力就會先悄悄撤除原先掛上去賣單,讓在後面排隊散戶賣單排到前面來,自己則開始逐漸買進。當

賣盤被自己吸納將盡的時候,

主力則又會重新掛出巨量跌停拋單在跌停板上,如此反覆地進行操作,從而增大自己

持倉量。

在上述的情形里,所見到巨額買賣單其實只不過是虛構的而已,不能作為判斷後市依據,為避免上述現象誤導我們的思維,從而產生錯誤行為,則必須密切關注封住

漲跌停板買賣單的微妙變化狀況,同時也必須判斷出其中是否存在頻繁掛換單的現象,漲

跌停板是否經常打開,以及每筆

成交量之間細微變化和當日成交量的增減狀況等,要做出正確的判斷。當然還有一種簡單辦法,只不過為事後

諸葛亮:在大手筆

買盤封漲停的時候,自己排很後面的

買單在盤中卻被成交,說明自己已誤入

多頭陷阱,這時要有趁早

止損出局意識;在大手筆

賣盤封跌停時,自己排很後面的賣單在盤中卻被成交,說明自己已誤入

空頭陷阱。

市場分析

在一般情形下,價跌量縮是說明惜售心理十分嚴重,拋售壓力很輕,後市的發展將隨著主力的能力大小而決定方向。若是開始出現價跌量增的現象,說明投資者紛紛看空後市行情的發展,大多已加入拋售的行列隊伍之中,股價的

跌勢將會繼續保持下去,直至做空主力的能量完全釋放為止。但在漲跌停板時,若是股價出現了跌停,買方一般都會寄希望於第二日繼續大幅度下跌,能夠以更低的價格買進,因而會暫時作為袖手旁觀之態,在缺少買盤情況之下,成交量也就十分稀少,股價的跌勢反而持續不止。如果在跌停板時,由於多方力量的介入,成交量放大並出現打開跌停板的現象,說明有相當的實力資金開始有計畫地逐步主動介入,因而後市行情將會有可能止跌企穩,重新出現一種生機。

但這一條在實戰中往往存在主力陷阱。實戰中主力若是想出貨,就會先以巨量的買單封住漲停板,以充分吸引市場的人氣。原本想拋售的投資者則會因之而出現動搖,而其他的投資者則會以漲停板的價格追進,而主力則會藉機撤走買單,填上賣單,自然很快就將倉位轉移到了散戶手中。當盤面上的買盤消耗得差不多之時,主力又會在漲停板上掛上

買單,以進一步誘多製造買氣蜂擁的假象;當散戶又再度追入時,主力又開始撤去買單從而讓

散戶買盤排到前面去,如此反覆地操作,可使籌碼在不知不覺中悄悄地高位出脫。而主力若想買進籌碼,就會先以巨量的賣單封住跌停板,以充分製造空頭氛圍,打擊市場的人氣,促使投資者出售所持的籌碼,待嚇出大量拋盤之後,主力就會先悄悄撤除原先掛上去的賣單,讓在後面排隊的散戶賣單排到前面來,自己則開始逐漸買進。當賣盤被自己吸納將盡之時,主力則又會重新掛出巨量跌停的拋單在跌停板上,如此反覆地進行操作,從而增大自己的持倉量。

在上述的情形下,所見到的巨額買賣單其實只不過是虛構的而已,不能作為判斷後市的依據,為了避免上述現象誤導我們的思維,從而產生錯誤的行為,則必須密切關注封住漲跌停板的買賣單的微妙變化狀況,同時也必須判斷出其中是否存在頻繁的掛換單的現象,漲跌停板是否經常被打開,以及每筆成交量之間的細微變化和當日成交量的增減狀況等,從而做出正確的判斷。當然還有一種簡單的辦法,只不過為事後

諸葛亮:在大手筆買盤封漲停時,自己排很後面的買單在盤中卻被成交了,說明自己已誤入多頭陷阱,這時要有趁早止損出局的意識;在大手筆賣盤封跌停時,自己排很後面的賣單在盤中卻被成交了,說明自己已誤入空頭陷阱了。

注意事項

如果一隻個股直接以跌停開盤,並且一直封死至收盤都沒打開,說明該股要么遭遇重大利空,要么

主力資金實力有限,無力將拉回成本區。這種情況,有股的,先掛上賣單。場外觀望的,不要為圖便宜急著殺進去。

2、以跌停開盤,中途被巨量打開的個股。

如果一隻個股直接以跌停開盤,但中途被巨量強行打開。持有該股的,可趁反彈時先行

出貨。場外觀望的,可以考慮介入。如果運氣不錯,應有不錯的短線獲利機會。

3、分批買入,見機行事。

不管怎么說,在跌停時買入相當於虎口奪食,危險性很大。非短線高手,一般不建議參與。即便要參與,也要採取分批買入的辦法,並隨時觀察

股價走勢,一旦發現不對勁,立即停止

增倉動作。並且,總

倉位不宜過早,最多半倉。就算操作失敗,也不至於全軍覆沒,從而失去再次戰鬥的生力軍。

很多

主力很狡猾,為吸引更多目光的注意,經常在大盤很差時拉

漲停,而又在大盤很好時打

跌停。如果遇到這種逆大盤走勢而表現的

個股,投資者最好多個心眼。相對安全的辦法時,要密切注意大盤動向,一旦做錯了,要勇於認錯,及時離場。不可明知做錯,反而抱著”

死豬不怕開水燙”的態度,因為這樣做的結果是越陷越深。

相關資料

關於漲跌停板制度是否有效的爭論一直持續,國內外也有諸多學者有過論述,大多認為漲跌停板制度延遲了價格發現的過程,減少了市場的流動性,並在一定程度上實際是增加了股市的波動性。

延遲了價格發現的過程,意思是說市場買賣雙方達不成可以完成交易的價格;減少了市場的流動性,意思是說漲跌停板上的證券交易暫停,無法以合理的價格買入或者賣出證券;而增加了市場波動性則比較難理解了,一般不是認為漲跌停板限制了市場的過分波動嗎?這其實涉及到一個比較晦澀的概念——磁吸效應(Magnetic Effect),指的是當證券價格即將到達漲跌幅限制時,即將達到限制的一方會害怕買不到或者賣不掉而將價格提高或者降低,導致漲跌停板好像磁鐵一樣把價格吸引到這個位置。磁吸效應的結果就是波動性的增加。

面對漲跌幅限制的決策,當年市場監管層就如同我們面對一個飢餓難忍的人這樣一個兩難的困境,是冒著他吃撐的危險放手讓他吃飽呢,還是讓其忍受一個延長的飢餓的過程,每次只給他一點點食物?監管層可以讓人理解地選擇了後者,因為考慮到這個飢餓的人身體如此虛弱,恐怕沒有足夠的理性克服自己饕餮的欲望。時過境遷,當我們回頭看去,這樣一個當時認為是正確的選擇,後來卻也慢慢出現了一些負面的影響。我們忽略了一個人在這樣持續半飢餓的過程中得以延續和放大的進食慾望,而這最終或許導致了過度進食以及肥胖。與此對應的是,在市場某一

股票面對強烈上漲或者下跌衝動過程中的漲跌幅限制,最後的結果往往是更大的波動。

對於欲望的限制和逐步釋放的過程至少在心理上誘使產生超出理性的欲望,對於投資也是如此,漲跌幅限制在某種程度上來說是在特定時間人為製造了特定標的資產的稀缺性,這既包括了限制馬上享受增值過程的需求,也包括限制了隨時賣出資產鎖定損失的權利。而另一方面,如同持續的人為半飢餓狀態讓進食者自然而然地忽略了自己是否吃得過多,漲跌停板限制帶來的結果——例如時常出現的如同空中雲梯般的無量上漲——也的確給了投資者一種內心的安慰。每天巨量封在漲停板上的資金就是這種安慰的來源之一。只是這樣的空中台階是否真的如同站在平地一般的安穩?如果沒有漲跌停板的限制,一天內20%或者30%的漲幅是否更容易讓希望買入的人思考追高的風險?而每天無量的漲停則總是帶給人們下一個或者幾個漲停的夢幻。

當然,獨特的制度也催生了獨特的食物鏈。圍繞著漲停跌停也演繹出特殊的盈利模式。如何地利用制度以及人們恐懼和貪婪交替的心理,擴大波動,用有限的資金吸引和撬動更大的資金,進而進退自如地獲取收益,想來恰是暗合了索羅斯盈利的核心策略。對於整個市場,資金性質和行為的趨向一致將是致命的災難。而對於事實上起到了豐富市場資金性質和行為的投機活動,波動則是衣食父母。

有趣的是,漲跌幅限制制度的設定是否也符合了傳統的中庸心理,至少不會出現一日翻番,也不可能翌日破產。但是鈍刀割肉,溫水煮蛙;被煮的煮,看的也只能看,也莫不有趣。

已經說了股市一如一個頑皮的少年成長的過程,漲跌停板制度就像嬰兒學步時輔助的工具,當我們的股市已經躍入成長的青春期之時,扔掉這樣它只是時間和成本的問題。就全球證券市場來說,只有少部分的證券市場有漲跌停板這樣的制度安排,而限制在10%以內的更只有為數不多的幾個。就像有人在2001年“漲跌停板制度安排對於股市穩定性影響的研究”所述,“我們發現市場規模比較小的時候漲跌停限制可以起到減少市場價格波動的作用,但是當市場規模較大的時候,漲跌停限制反而加劇了市場的不穩定。”

而對於這一改變的實現,可以從部分股票開始,而這些股票必須要符合這些特點:大的流通市值以不利操縱也可穩定市場;市場比較容易認同的價值中樞以不容易出現盲從和跟風;較為良好的業績和預期以減少概念和題材。以此為開始,逐漸放鬆漲跌停板限制,直至最後取消整個交易制度安排。當然,對於整個市場的劇烈波動仍然應該有相應的制度安排,比如引入西方成熟證券市場普遍存在的“斷路器(Circuit Breaker)”,當大盤上漲或者下跌一定幅度時,整個市場交易暫停半個小時。

投資者教育過程都會是一個長期的過程。在未來的遠景中,不應該有任何東西阻礙價格向價值的回歸之旅。問題是,什麼時候最合適讓我們的“市場小子”拋下桎梏奔跑,還有就是這一次我們面對的是多大風險和怎么樣的投資者反應。

跌停板

跌停板 跌停板

跌停板 跌停板

跌停板 跌停板

跌停板

跌停板

跌停板 跌停板

跌停板 跌停板

跌停板 跌停板

跌停板