2024年3月12日,《經濟日報》發表文章《謹防人工智慧“風控”成風險》。

文章指出,人工智慧技術會為金融風控帶來什麼?理論上,人工智慧賦能風控,減少了人為失誤和干擾,可以提升風險識別的效率和準確性。然而,考慮到人工智慧技術是尚在發展的新事物,仍不成熟,在金融風控領域貿然推廣可能帶來新的風險。最令人擔憂的是數據泄露的風險。除了數據泄露外,法律風險同樣不容忽視。要有效管理金融數據信息,穩健、謹慎地推動人工智慧技術套用,不斷提高風控技術,對風險管理和預測模型改進最佳化,讓技術向好向善,預防人工智慧技術在金融領域套用帶來的潛在風險。

該文章被國務院發展研究中心信息網、中國知網、智庫中國收錄。該文章被廣東省科學技術廳、西藏自治區科學技術廳全文引用。中國信息協會官網、《中國信息安全》雜誌也對該文進行了轉發。

3月13日,上海廣播電視台東方衛視頻道對文章進行了解讀和報導。新華網、人民網、央廣網、光明網、中國網、中國新聞網、中國經濟網等權威媒體對文章進行了全文轉載。

基本介紹

- 作品名稱:謹防人工智慧“風控”成風險

- 作者:蘇瑞淇

- 創作年代:2024年

- 作品出處:2024年3月12日《經濟日報》

- 文學體裁:新聞評論

文章內容,文章作者,文章影響,

文章內容

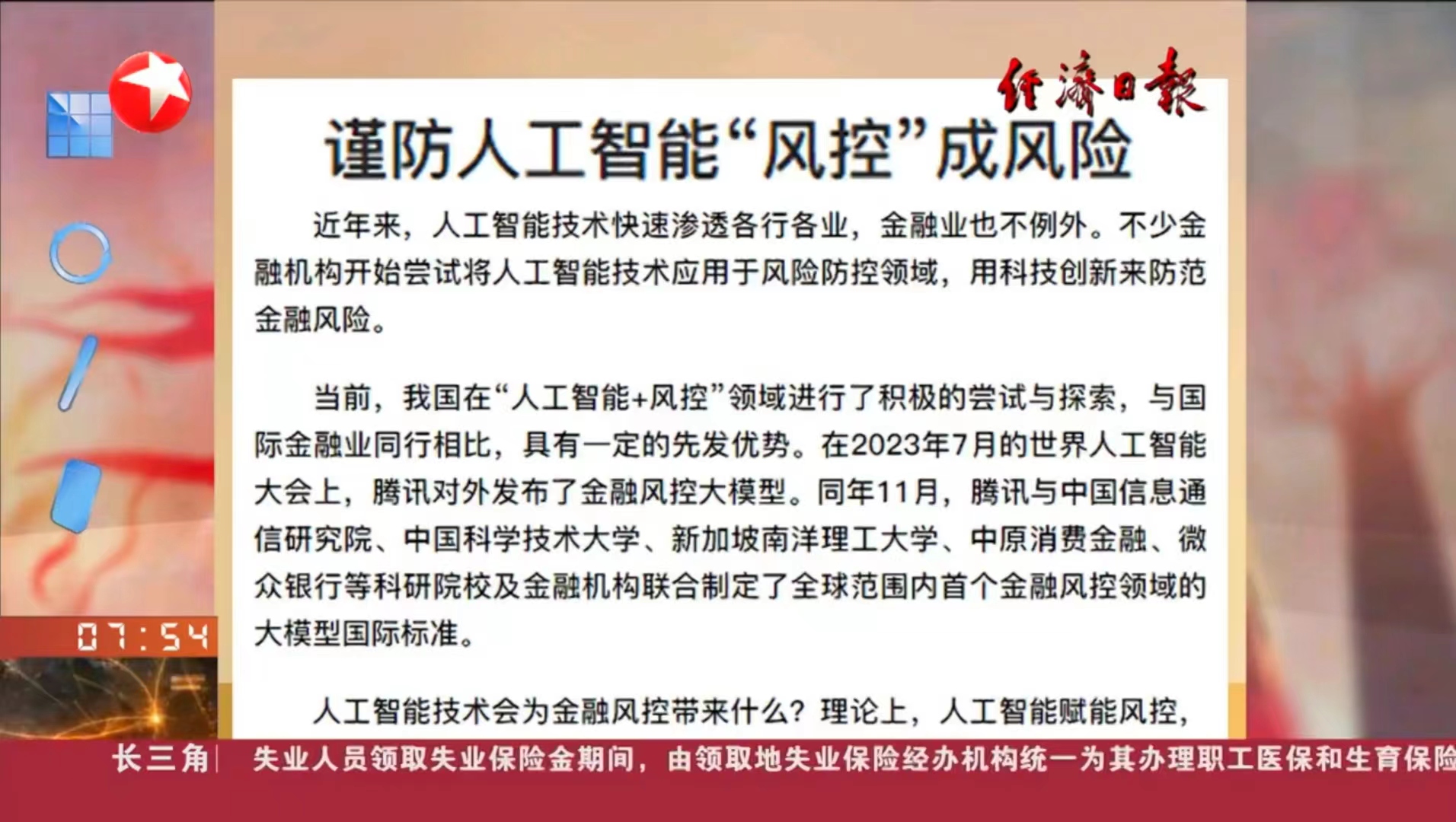

近年來,人工智慧技術快速滲透各行各業,金融業也不例外。不少金融機構開始嘗試將人工智慧技術套用於風險防控領域,用科技創新來防範金融風險。

當前,我國在“人工智慧+風控”領域進行了積極的嘗試與探索,與國際金融業同行相比,具有一定的先發優勢。在2023年7月的世界人工智慧大會上,騰訊對外發布了金融風控大模型。同年11月,騰訊與中國信息通信研究院、中國科學技術大學、新加坡南洋理工大學、中原消費金融、微眾銀行等科研院校及金融機構聯合制定了全球範圍內首個金融風控領域的大模型國際標準。

人工智慧技術會為金融風控帶來什麼?理論上,人工智慧賦能風控,減少了人為失誤和干擾,可以提升風險識別的效率和準確性。然而,考慮到人工智慧技術是尚在發展的新事物,仍不成熟,在金融風控領域貿然推廣可能帶來新的風險。

最令人擔憂的是數據泄露的風險。目前,許多金融機構會選擇與具有人工智慧技術的科技公司在風控領域展開合作,這些合作往往會涉及數據共享。人工智慧大模型依靠大量的樣本數據進行訓練,數據的規模和質量對風控的準確性有著至關重要的影響。理論上,數據越豐富,大模型精準用戶畫像的能力越強,在信貸審批等方面識別風險的準確度就越高。然而,隨著越來越多的數據被共享,隱私能否被有效保護就成了新的風險挑戰。值得強調的是,金融數據不僅具備數據的一般特性,更包含了國民賬戶信息、企業資金流轉等重要內容,這意味著金融數據一旦泄露,可能會帶來比一般數據泄露更大的風險。

除了數據泄露外,法律風險同樣不容忽視。從歷史上看,法律法規的修訂往往滯後於新技術的套用。目前,人工智慧技術還存在因數據和算法失誤生成虛假內容的可能,並在一定程度上造成用戶歧視。一旦大模型生成不準確的金融風控報告,將很難分清是科技公司提供的技術不可靠,還是金融機構提供的數據不可信,這使得法律層面的責任難以被界定,容易出現金融機構和科技公司相互推諉扯皮的現象。在扯皮過程中,客戶貸款審批等合理訴求就可能受到拖延,風險最終由客戶買單。