《最新稅收與會計實務操作指南》是2011年人民出版社出版的一部會計工作指南書。本書從經營角度出發,介紹了日常經營業務產生的稅種。

基本介紹

- 書名:最新稅收與會計實務操作指南

- 作者:中華會計網校

- ISBN:9787811255508

- 類別:會計、審計、經濟

- 頁數:412

- 出版時間:2011-01-01

- 裝幀:平裝

- 開本:32開

序言

圖書內容

目錄

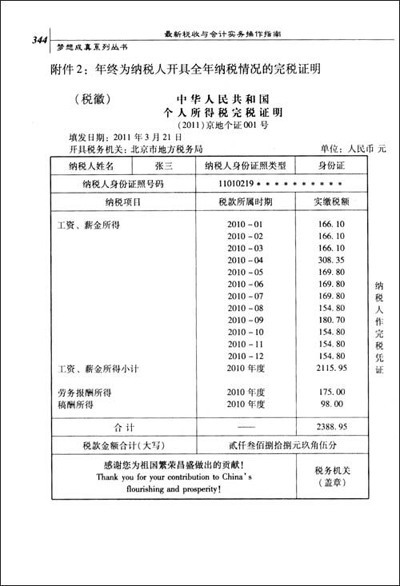

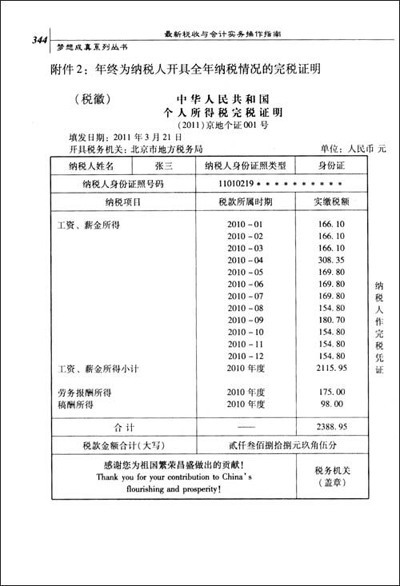

書中精彩插圖

書中精彩插圖

《最新稅收與會計實務操作指南》是2011年人民出版社出版的一部會計工作指南書。本書從經營角度出發,介紹了日常經營業務產生的稅種。

書中精彩插圖

書中精彩插圖《最新稅收與會計實務操作指南》是2011年人民出版社出版的一部會計工作指南書。本書從經營角度出發,介紹了日常經營業務產生的稅種。...

《新稅收政策與會計操作實務》2008年中國市場出版社出版的圖書,作者是韓耀星。該書全面地對現行16個稅種涉及的政策及會計實務問題進行了分析整理。該書分上下兩冊,...

《新個人所得稅制解讀與實務操作指南》是2019年人民郵電出版社出版的圖書,作者是天職國際會計師事務所。...

《新編稅收與會計操作實務》是2009年經濟科學出版社出版的圖書,作者是會計人員繼續教育培訓教材編委會。...

孫樹營著《現行稅收政策與會計操作實務》2006年由中國市場出版社出版。該書分增值稅、消費稅、營業稅、企業所得稅、外商投資企業和外國企業所得稅、個人所得稅6章...

《最新企業會計準則講解與操作指南》是2007年出版的圖書,主要介紹了如何進行會計確認、計量與記錄,以及編制財務報告等。...

《稅收會計操作實務》是2010年出版的圖書,作者是常士臣。...... 《稅收會計操作實務:增值稅》圍繞增值稅的會計核算這箇中心環節,並運用“丁”字賬的形式全方位、立...

《新企業會計準則操作指南全書》是2009年機械工業出版社出版的圖書,作者是賀志東...我國財稅套用研究前沿學術帶頭人,在財會、稅收實務、避稅與反避稅、稅務稽查、...

5.1一般納稅人企業經營業務的會計操作技巧/76 5.1.1庫存現金實務操作指南/76...8.1一般納稅人增值稅籌劃技巧/299 8.2一般納稅人消費稅籌劃技巧/310 8.3一...

本書打破了原有稅務類書籍按照《稅法》、《納稅會計實務》、《稅務代理實務》等...並結合企業的實際操作過程,精心編排了大量案例,對新增值稅進行詮釋和說明,有利於...

《會計繼續教育輔導教材·最新稅收與會計實務操作指南》是2011 年 中國海洋大學出版社出版的圖書。...

《企業所得稅彙算清繳最新政策與操作指南》是2010年立信會計出版社出版的圖書。...... 《企業所得稅彙算清繳最新政策與操作指南》是2010年立信會計出版社出版的圖書...

納稅實務操作教程(第二版)內容簡介 編輯 本書融稅收基礎理論、納稅會計實務、稅收政策法規於一體,詳細介紹了納稅實務的工作內容和工作程式、各稅種納稅申報的種類和...

《個人所得稅自行納稅申報實務操作指南》是2008年三聯書店出版的圖書,作者是...會計出版社2007年版)、《企業納稅籌劃》(法律出版社2007年版)、《企業所得稅...

《新《企業所得稅法》實施操作指南》是2008年機械工業出版社出版的圖書,作者是...要實現依法治稅、依法納稅,首先要求稅收征管人員、企事業單位的會計人員能夠深刻...

納稅會計實務圖書目錄 編輯 第一章 納稅基礎第一節 稅收與稅法第二節 稅法的...大量的例題,以具體說明該稅種的基本核算特點,對於納稅人來說,具有較強的可操作...

《新企業所得稅法及實施條例實務操作與籌劃指南》是2008年中國法制出版社出版的圖書,作者是翟繼光。...

的最新變化編寫而成,注重理論與實踐的結合,對我國現行稅法體系中的16個稅種進行了系統的講述,希望能為讀者提供更為適用、更為全面的稅務會計知識與實踐操作指南。...

《最新企業所得稅彙算清繳管理辦法實施講解與操作指南》是2007年社會文獻出版社...企業間業務往來的稅收調整第九章清算所得的稅務處理第十章會計處理第十一章納稅...

稅務會計實務圖書目錄 編輯 第一章 稅務會計緒論 第一節 稅務會計概述 第二節 稅務會計的基本前提和原則 第三節 稅務會計與財務會計的比較 第二章 稅收基礎知識...

《稅務會計操作實務》主要對我國現行的增值稅、消費稅、營業稅、企業所得稅、外商投資企業和外國企業所得稅、出口貨物退免稅等與企業關係密切、日常接觸較多的法律...

《建築業“營改增”會計核算與稅務管理操作指南》主要內容共有九章,涵蓋了建築企業“營改增”六大方面重要內容,有助於提升企業財稅管理水平。具體包括: 1.增值稅...

《小企業的會計實務與稅收實務》是2001年9月1日龍門書局出版的圖書。...... 《小企業的會計實務與稅收實務》是2001年9月1日龍門書局出版的圖書。書名 小企業的會...