基本種類

國際結算分為貿易結算和非貿易結算。分類依據:發生

債權債務關係的原因。

貿易結算

主要包括票據-資金單據、匯款方式、托收、信用證、保函、保付代理、福費廷等業務。

非貿易結算

主要包括非貿易匯款、非貿易信用證、旅行支票、非貿易票據的買入與托收、信用卡和外幣兌換等。

制度

定義

國際結算所遵循的原則和行為規範。

分類

(1)自由多邊國際結算制度,以使用自由兌換的貨幣為特點。

(2)管制的雙邊國際結算制度,以使用不可以自由兌換的貨幣為特點。

(3)區域性經濟集團內部多邊結算制度。

業務分類

按照使用工具、支付手段的不同,大體可分四類:

(1)現金/貨幣結算。這是原始結算方式,就是買方一手交錢,賣方一手交貨,錢貨兩清,通常稱為現金交貨(Cash on Delivery),現在較少採用。

(2)票據結算。

(3)憑單結算。

(4)電訊結算。

演進

1從現金結算發展到非現金結算

2從憑實物結算發展到憑單據結算

3從買賣雙方直接結算發展到通過銀行進行結算

4從人工結算發展到電子結算

支付工具

1. 匯票是國際結算的主要支付工具,是一個人向另一個人簽發的要求對方於見票時或將來某一時間,對某人或持票人無條件支付一定金額的書面支付命令。匯票本質是債權人提供信用時開出的債權憑證。其流通使用要經過出票、背書、提示、承兌、付款等法定程式,若遭拒付,可依法行使追索權。

匯票可分為4類:

(1)按出票人不同可分為銀行匯票和商業匯票。銀行匯票的出票人和付款人都是銀行,商業匯票的簽發者為企業或個人。

(2)按付款時間不同可分為即期匯票和遠期匯票。即期匯票在提示時或見票即付。遠期匯票是特定期限或特定日期付款的匯票。

(3)按有無附單據分為光票和跟單匯票。光票不附單據,而跟單匯票附貨運單據。

(4)按承兌人不同分為

銀行承兌匯票和商業承兌匯票,前者是由銀行承兌遠期的匯票,後者是由企業或個人承兌的遠期匯票。

2.本票指一個人向另一個人簽發的保證於見票時或於一定時間向收款人或持票人無條件支付一定金額的書面憑證。當事人只有出票人和收款人。

3.支票是銀行存款戶對銀行簽發的授權其見票對某人或指定人或持票人即期無條件支付一定金額的書面支付命令。

(二)結算中的單據,分為基本單據和附屬單據

1.基本單據指出口方向進口方提供的單據,有商業發票、運輸單據、

保險單據。

2.附屬單據出口方為符合進口方政府法規或其他遠期而提供的特殊單據。

基本方式

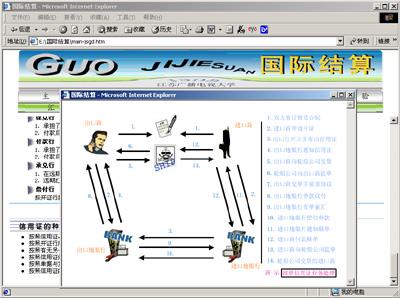

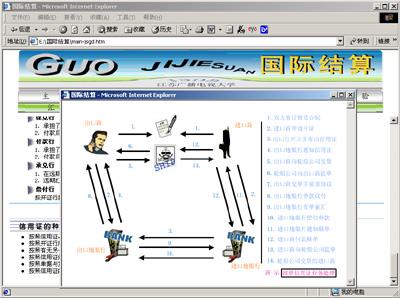

國際匯兌結算

是一種通行的結算方式,是付款方通過銀行將款項轉交給收款方。共有四個當事人:匯款人、收款人、匯出行、匯入行。

信用證結算

1.

信用證是進口國銀行應進口商要求,向出口商開出的,在一定條件保證付款的一種書面檔案,即有條件的銀行付款保證。

2.業務程式:

(1)進口商向進口國銀行申請開立信用證

(2)進口國銀行開立信用證。

(4)出口國銀行議付及索匯。

(5)進口商贖單提貨。

托收結算

托收是出口方向國外進口方收取款項或勞務價款的一種國際貿易結算方式。

托收有

跟單托收和光票托收。跟單托收是出口商在貨物裝船後,將

提單等貨運單據和匯票交給托收銀行,而托收銀行在進口商付款後,將貨運單據交進口方。光票托收是委託人在交給托收銀行一張或數張匯票向國外債務人付款的支付憑證或有價證券。

賬務處理

3.3.1 信用證的會計處理

3.3.1.1 進口方的會計處理

進口貨物通過交易磋商,在簽訂契約時採用信用證方式結算,進口商應首先向銀行辦理開證申請,填制開證申請書,申明其將向銀行提供支付貨款的資金,同意支付銀行的手續費和利息。根據開證申請書及進口契約的金額,填寫支取憑條,向銀行辦理從外匯結算往來戶轉入信用證存款專戶。主要賬務處理為:

財務費用

凡無

現匯賬戶的,現行規定不可提前購匯(此時企業無需對外付匯),要用人民幣作

信用證保證金,會計分錄如下:

借:其他貨幣資金——信用證保證金

貸:銀行存款——人民幣戶

採用信用證結算方式,國際慣例銀行只收取部分開證保證金,故信用證存款戶的資金多數不足以付清貨款,還需補足差額。付款贖單的賬務處理如下:

貸:其他貨幣資金——信用證存款

銀行存款——人民幣戶(或×外幣戶)

【例3.4】某外貿公司進口A商品100件,國外進價每件100美元,總值10 000美元。

(1)1月1日申請開立信用證,從外匯存款賬戶按契約價款的40%劃出信用證保證金,手續費忽略不計。當日

匯率中間價USD=RMB¥8.28,會計分錄如下:

借:其他貨幣資金——信用證保證金 ¥33 120

貸;銀行存款——美元戶 ¥33 120

(2)1月25日收到銀行轉來全套單據,企業審單無異議,

通知銀行沖銷原保證金,其餘辦妥購匯手續贖單。當日匯率中間價USD=RMB¥8.28,賣出價USD=RMB¥8.29,會計分錄如下:

借:商品採購——進口商品 ¥82 860

貸:其他貨幣資金——信用證存款 ¥33 120

銀行存款——人民幣戶 ¥49 740

購匯申請書應作為購匯業務的原始憑證,所購外匯由銀行直接對外支付,在企業賬上無反映。

3.3.1.2 出口方的會計處理

在信用證結算方式下,出口方作為受益人會收到由通知行轉來的進口方開具的信用證原件及信用證通知書,此時出口方無需作賬務處理,作備忘記錄即可。

出口方發貨後,匯集全套單據向付款行或議付行交單,以求儘快獲取資金。賬務處理如下:

借:應收(外匯)賬款

銀行審單相符後即支付貨款。由於中國的外匯管理,受益人收到的信用證款項是人民幣,出口所得外匯必須結售給指定銀行,銀行開具“結匯水單”,作為出口方入賬原始憑證。賬務處理如下:

借:銀行存款——人民幣戶

貸:應收(外匯)賬款

3.3.2 托收的會計處理

3.3.2.1 進口方的會計處理

如契約採用托收方式結算貨款,出口方發貨後向銀行辦理交單,承辦銀行開出“進口代收單據通知書”,講全套單據向進口方提示。此時進口方作如下會計處理:

借:商品採購

貸:應付(外匯)賬款

若採用D/P方式,在付款贖單日應作如下會計分錄:

借:應付(外匯)賬款

貸:銀行存款——人民幣戶(或×外幣戶)

若採用D/A方式,在承兌日的賬務處理為:

借:應付(外匯)賬款

貸:應付(外匯)票據

遠期匯票到期日:

借:應付(外匯)票據

貸:銀行存款——人民幣戶(或×外幣戶)

3.3.2.2 出口方的會計處理

在托收方式下,出口方發貨後向銀行辦理交單,在交單日,無論是D/P方式,還是D/A方式,出口方均在此時確認收入。會計處理如下:

借:應收(外匯)賬款

貸:主營業務收入

若採用D/A方式,出口方憑銀行通知在承兌日,作如下賬務處理:

借:應收(外匯)票據

貸:應收(外匯)賬款

在D/P收匯日或D/A遠期匯票到期日,憑結匯水單,作如下賬務處理:

借:銀行存款——人民幣戶(或×外幣戶)

貸:應收(外匯)賬款

或應收(外匯)票據

3.3.3 匯付的會計處理

3.3.3.1 匯出匯款的會計處理

匯款的會計處理與國內業務基本相同,通過“其他貨幣資金”賬戶進行核算。匯款人填制申請書並付款時,憑申請書的回單聯作如下會計處理:

借:其他貨幣資金——銀行匯票或在途資金

貸:銀行存款——人民幣戶(或×外幣戶)

當收款人領取匯款後,匯款人收到退回的收條,作轉銷處理:

借:有關科目

貸:其他貨幣資金——銀行匯票或在途資金

3.3.3.2 匯入匯款的會計處理

收款人在收到匯款後,應憑匯入

匯款通知書及外匯結匯證明,作如下會計處理:

借:銀行存款——人民幣戶(或×外幣戶)

貸:有關科目

匯款使用的頻率較低,通常只用來支付佣金、廣告費、雜項費用和貨款尾數等。

重要性

國際結算可以促進國際貿易交易,服務國際經濟文化交流,促進國際金融一體化,進而繁榮整個世界經濟;同時還可為本國創收和積累外匯,引進外資,合理使用外匯,輸出資金向外投資,起到鞏固本國貨幣匯率,提供本國對外支付能力的作用。

區別

(1)貨幣的活動範圍不同,國內結算在一國範圍內,國際結算是跨國進行的。

(2)使用的貨幣不同,國內結算使用同一種貨幣,國際結算則使用不同的貨幣。

(3)遵循的法律不同,國內結算遵循同一法律,國際結算遵循國際慣例或根據當事雙方事先協定的仲裁法。