辦法全文

第二條 本辦法所稱耕地,是指用於種植農作物的土地。

第三條 自治區內占用耕地建房或者從事非農業建設的單位或者個人,是耕地占用稅的

納稅人。

第四條 經申請批准占用耕地的,納稅人為農用地轉用審批檔案中標明的建設用地人;農用地轉用審批檔案中未標明建設用地人的,納稅人為用地申請人。

未經批准占用耕地的,納稅人為實際用地人。

第五條 耕地占用稅以納稅人實際占用的耕地面積為計稅依據,按照規定的適用稅額一次性徵收。

前款所稱實際占用的耕地面積,包括經批准占用的耕地面積和未經批准占用的耕地面積。

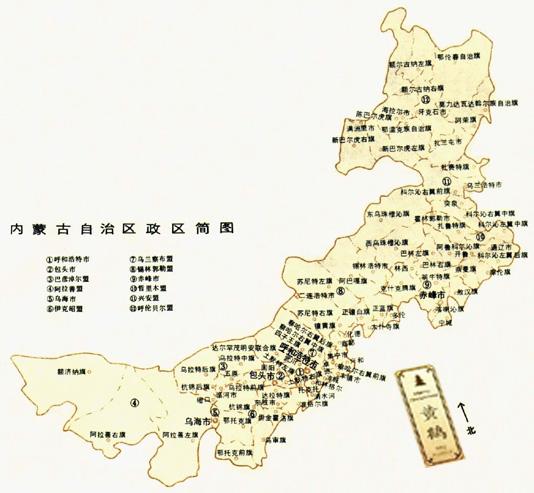

第六條 盟行政公署、設區的市人民政府的平均稅額,以及旗縣(市區)的適用稅額核定如下:

(一)

呼和浩特市、

包頭市、

鄂爾多斯市、

烏海市平均稅額為每平方米36元。其中,人均耕地不超過1畝的旗縣(市區),每平方米適用稅額為50元;人均耕地超過1畝但不超過2畝的旗縣(市區),每平方米適用稅額為40元;人均耕地超過2畝但不超過3畝的旗縣(市區),每平方米適用稅額為30元;人均耕地超過3畝的旗縣(市區),每平方米適用稅額為25元;

(二)

呼倫貝爾市(含

滿洲里市)、

通遼市、

赤峰市、

烏蘭察布市和

巴彥淖爾市平均稅額為每平方米31元。其中,人均耕地不超過1畝的旗縣(市區),每平方米適用稅額為45元;人均耕地超過1畝但不超過2畝的旗縣(市區),每平方米適用稅額為35元;人均耕地超過2畝但不超過3畝的旗縣(市區),每平方米適用稅額為25元;人均耕地超過3畝的旗縣(市區),每平方米適用稅額為20元;

(三)

興安盟、

錫林郭勒盟(含

二連浩特市)、

阿拉善盟平均稅額為每平方米26元。其中,人均耕地不超過1畝的旗縣(市區),每平方米適用稅額為40元;人均耕地超過1畝但不超過2畝的旗縣(市區),每平方米適用稅額為30元;人均耕地超過2畝但不超過3畝的旗縣(市區),每平方米適用稅額為20元;人均耕地超過3畝的旗縣(市區),每平方米適用稅額為15元。

旗縣(市區)以下行政區域不再核定適用稅額。

第七條 自治區財政、地方稅務行政主管部門負責制訂全區各旗縣(市區)適用稅額具體實施方案,報請自治區人民政府批准後施行;根據旗縣(市區)人均耕地面積和經濟發展情況的變化需要修訂適用稅額的,由自治區財政、地方稅務行政主管部門提出修訂意見,報請自治區人民政府批准後施行。

旗縣(市區)人均耕地面積以自治區人民政府統計機構正式公布的上一年度耕地和人口數據為準進行計算。

第八條 經濟技術開發區適用稅額,在本辦法第六條規定的旗縣(市區)適用稅額基礎上提高50%。

占用基本農田的,適用稅額在本辦法第六條以及本條第一款規定的旗縣(市區)適用稅額基礎上提高50%。

第九條 耕地占用稅由地方稅務機關負責徵收。

獲準占用耕地的單位或者個人應當在收到土地行政管理部門的通知之日起30日內繳納耕地占用稅;經批准前實際占用耕地的,納稅人應自實際占用耕地之日起30日內申報繳納耕地占用稅。

土地行政管理部門在通知單位或者個人辦理占用耕地手續時,應當同時通知耕地所在地同級地方稅務機關。土地行政管理部門憑耕地占用稅完稅憑證或者免稅憑證和其他有關檔案發放建設用地批准書。

第十條 經批准占用耕地的,納稅義務發生時間為納稅人收到土地行政管理部門辦理占用農用地手續通知的當天;未經批准占用耕地的,納稅義務發生時間為實際占用耕地的當天。

第十一條 納稅人臨時占用耕地,應當繳納耕地占用稅。納稅人在批准臨時占用耕地的期限內恢復所占用耕地原狀的,全額退還已經繳納的耕地占用稅。

因污染、取土、採礦塌陷等原因損毀耕地的,比照臨時占用耕地情況,由造成損毀的單位或者個人繳納耕地占用稅。超過2年未恢復耕地原狀的,已徵稅款不予退還。

第十二條 農村牧區居民經批准在戶口所在地按照規定標準占用耕地新建自用住宅,按照當地適用稅額減半徵收耕地占用稅。

農村居民經批准搬遷,原宅基地恢復耕種,凡新建住宅占用耕地不超過原宅基地面積的,不徵收耕地占用稅;超過原宅基地面積的,對超過部分按照當地適用稅額減半徵收耕地占用稅。

第十三條 農村牧區

烈士家屬、殘疾軍人、鰥寡孤獨以及革命老根據地、少數民族聚居區和邊遠貧困山區生活困難的農村牧區居民,在規定用地標準以內新建住宅繳納耕地占用稅確有困難的,經所在地蘇木鄉鎮人民政府審核,報經旗縣(市區)人民政府批准後,可以免徵或者減征耕地占用稅。

第十四條 軍事設施、學校、幼稚園、

養老院、醫院占用耕地,免徵耕地占用稅;鐵路線路、公路線路、飛機場跑道、停機坪、港口、航道占用耕地,減按每平方米2元的稅額徵收耕地占用稅。

依照前款免徵或者減征耕地占用稅後,納稅人改變原占地用途,不再屬於免徵或者減征耕地占用稅情形的,應當自改變用途之日起30日內按照當地適用稅額補繳耕地占用稅。

第十五條 占用林地、牧草地、農田水利用地、養殖水面以及漁業水域灘涂等其他農用地建房或者從事非農業建設的,比照本辦法的規定徵收耕地占用稅,適用稅額於當地占用耕地適用稅額標準一致。

建設直接為農業生產服務的生產設施占用前款規定的農用地的,不徵收耕地占用稅。

第十六條 納稅人占用耕地或者其他農用地,應當在耕地或者其他農用地所在地申報納稅。

第十七條 耕地占用稅的徵收管理,依照《中華人民共和國稅收徵收管理法》、《中華人民共和國稅收徵收管理法實施細則》和本辦法有關規定執行。

第十八條 本辦法自2008年7月1日起施行。1996年8月5日自治區人民政府發布的《內蒙古自治區耕地占用稅實施辦法》(自治區人民政府令第73號)同時廢止。

修訂的辦法

(2008年5月30日自治區人民政府令第158號發布 根據2014年11月18日《內蒙古自治區人民政府關於修改〈內蒙古自治區耕地占用稅實施辦法〉的決定》修正)

第一條 根據《中華人民共和國耕地占用稅暫行條例》,結合自治區實際,制定本辦法。

第二條 本辦法所稱耕地,是指用於種植農作物的土地。

第三條 自治區內占用耕地建房或者從事非農業建設的單位或者個人,是耕地占用稅的納稅人。

前款所稱單位,包括國有企業、集體企業、私營企業、股份制企業、外商投資企業、外國企業以及其他企業和事業單位、社會團體、國家機關、部隊以及其他單位;所稱個人,包括個體工商戶以及其他個人。

第四條 經申請批准占用耕地的,納稅人為農用地轉用審批檔案中標明的建設用地人;農用地轉用審批檔案中未標明建設用地人的,納稅人為用地申請人。

未經批准占用耕地的,納稅人為實際用地人。

第五條 耕地占用稅以納稅人實際占用的耕地面積為計稅依據,按照規定的適用稅額一次性徵收。

前款所稱實際占用的耕地面積,包括經批准占用的耕地面積和未經批准占用的耕地面積。

第六條 盟行政公署、設區的市人民政府的平均稅額,以及旗縣(市、區)的適用稅額核定如下:

(一)呼和浩特市、包頭市、鄂爾多斯市、烏海市平均稅額為每平方米36元。其中,人均耕地不超過1畝的旗縣(市、區),每平方米適用稅額為50元;人均耕地超過1畝但不超過2畝的旗縣(市、區),每平方米適用稅額為40元;人均耕地超過2畝但不超過3畝的旗縣(市、區),每平方米適用稅額為30元;人均耕地超過3畝的旗縣(市、區),每平方米適用稅額為25元;

(二)呼倫貝爾市(含滿洲里市)、通遼市、赤峰市、烏蘭察布市和巴彥淖爾市平均稅額為每平方米31元。其中,人均耕地不超過1畝的旗縣(市、區),每平方米適用稅額為45元;人均耕地超過1畝但不超過2畝的旗縣(市、區),每平方米適用稅額為35元;人均耕地超過2畝但不超過3畝的旗縣(市、區),每平方米適用稅額為25元;人均耕地超過3畝的旗縣(市、區),每平方米適用稅額為20元;

(三)興安盟、錫林郭勒盟(含二連浩特市)、阿拉善盟平均稅額為每平方米26元。其中,人均耕地不超過1畝的旗縣(市、區),每平方米適用稅額為40元;人均耕地超過1畝但不超過2畝的旗縣(市、區),每平方米適用稅額為30元;人均耕地超過2畝但不超過3畝的旗縣(市、區),每平方米適用稅額為20元;人均耕地超過3畝的旗縣(市、區),每平方米適用稅額為15元。

旗縣(市、區)以下行政區域不再核定適用稅額。

第七條 自治區財政、地方稅務行政主管部門負責制訂全區各旗縣(市、區)適用稅額具體實施方案,報請自治區人民政府批准後施行;根據旗縣(市、區)人均耕地面積和經濟發展情況的變化需要修訂適用稅額的,由自治區財政、地方稅務行政主管部門提出修訂意見,報請自治區人民政府批准後施行。

旗縣(市、區)人均耕地面積以自治區人民政府統計機構正式公布的上一年度耕地和人口數據為準進行計算。

第八條 經濟技術開發區適用稅額,在本辦法第六條規定的旗縣(市、區)適用稅額基礎上提高50%。

占用基本農田的,適用稅額在本辦法第六條以及本條第一款規定的旗縣(市、區)適用稅額基礎上提高50%。

第九條 耕地占用稅由地方稅務機關負責徵收。

獲準占用耕地的單位或者個人應當在收到土地行政管理部門的通知之日起30日內繳納耕地占用稅;經批准前實際占用耕地的,納稅人應自實際占用耕地之日起30日內申報繳納耕地占用稅。

土地行政管理部門在通知單位或者個人辦理占用耕地手續時,應當同時通知耕地所在地同級地方稅務機關。土地行政管理部門憑耕地占用稅完稅憑證或者免稅憑證和其他有關檔案發放建設用地批准書。

第十條 經批准占用耕地的,納稅義務發生時間為納稅人收到土地行政管理部門辦理占用農用地手續通知的當天;未經批准占用耕地的,納稅義務發生時間為實際占用耕地的當天。

第十一條 納稅人臨時占用耕地,應當繳納耕地占用稅。納稅人在批准臨時占用耕地的期限內恢復所占用耕地原狀的,全額退還已經繳納的耕地占用稅。

因污染、取土、採礦塌陷等原因損毀耕地的,比照臨時占用耕地情況,由造成損毀的單位或者個人繳納耕地占用稅。超過2年未恢復耕地原狀的,已徵稅款不予退還。

第十二條 農村牧區居民經批准在戶口所在地按照規定標準占用耕地新建自用住宅,按照當地適用稅額減半徵收耕地占用稅。

農村居民經批准搬遷,原宅基地恢復耕種,凡新建住宅占用耕地不超過原宅基地面積的,不徵收耕地占用稅;超過原宅基地面積的,對超過部分按照當地適用稅額減半徵收耕地占用稅。

第十三條 農村牧區烈士家屬、殘疾軍人、鰥寡孤獨以及革命老根據地、少數民族聚居區和邊遠貧困山區生活困難的農村牧區居民,在規定用地標準以內新建住宅繳納耕地占用稅確有困難的,經所在地蘇木鄉鎮人民政府審核,報經旗縣(市、區)人民政府批准後,可以免徵或者減征耕地占用稅。

第十四條 軍事設施、學校、幼稚園、養老院、醫院占用耕地,免徵耕地占用稅;鐵路線路、公路線路、飛機場跑道、停機坪、港口、航道占用耕地,減按每平方米2元的稅額徵收耕地占用稅。

依照前款免徵或者減征耕地占用稅後,納稅人改變原占地用途,不再屬於免徵或者減征耕地占用稅情形的,應當自改變用途之日起30日內按照當地適用稅額補繳耕地占用稅。

第十五條 占用林地、牧草地、農田水利用地、養殖水面以及漁業水域灘涂等其他農用地建房或者從事非農業建設的,比照本辦法的規定徵收耕地占用稅,適用稅額與當地占用耕地適用稅額標準一致。

建設直接為農業生產服務的生產設施占用前款規定的農用地的,不徵收耕地占用稅。

第十六條 納稅人占用耕地或者其他農用地,應當在耕地或者其他農用地所在地申報納稅。

第十七條 耕地占用稅的徵收管理,依照《中華人民共和國稅收徵收管理法》、《中華人民共和國稅收徵收管理法實施細則》和本辦法有關規定執行。

第十八條 本辦法自2008年7月1日起施行。1996年8月5日自治區人民政府發布的《內蒙古自治區耕地占用稅實施辦法》(自治區人民政府令第73號)同時廢止。