債券估價的基本方法

1、一般情況下的債券估價模型

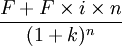

典型的債券是固定利率、每年計算並支付利息、到期歸還本金。在此情況下,按複利方式計算的

債券價值的基本模型是:

公式

公式

式中:V——債券價值;

i——債券的票面利率;

F——到期的本金;

k——貼現率,一般採用當時的市場利率或投資人要求的最低報酬率;

n——債券到期前的年數。

【例1 】某公司擬2002年2月1日購買一張面額為1000元的債券,其票面利率為8%,每年2月

1日計算並支付一次利息,並於5年後的1月31日到期。當時的市場利率為10%,債券的市價是920元,應否購買該債券?

公式

=80 ×(P/A,10%,5)+1000 ×(P/S,10%,5)

=80 × 3.791+ 1000×0.621

=303.28+621

=924.28元>920元

由於債券的價值大於市價,如不考慮風險問題,購買此債券是合算的。它可獲得大於10%的收益。

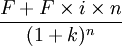

2、一次還本付息且不計算複利的債券估價模型

我國很多債券屬於一次還本付息且不計算複利的債券,其估價計算公式為:

公式

【例2】某企業擬購買另一家企業發行的利隨本清的企業債券,該債券面值為1000元,期限為5年,票面利率為10%,不計複利,當前市場利率為8%,該債券的價格為多少時,企業才能購買?

由上述公式可知:

公式

即債券價格必須低於1020元時,企業才能購買。

3、折價發行時債券的估價模型

有些債券以折價方式發行,沒有票面利率,到期按面值償還。其估價模型為:

公式

公式中的符號含義同前式。

【例3】某債券面值為1000,期限為5年,以折現方式發行,期內不計利息,到期按面值償還,當時市場利率為8%,其價格為多少時,企業才能購買?

由上述公式可知:

V=1000×(P/S,8%,5)=1000×0.681=681元

即債券價格必須低於681元時,企業才能購買。