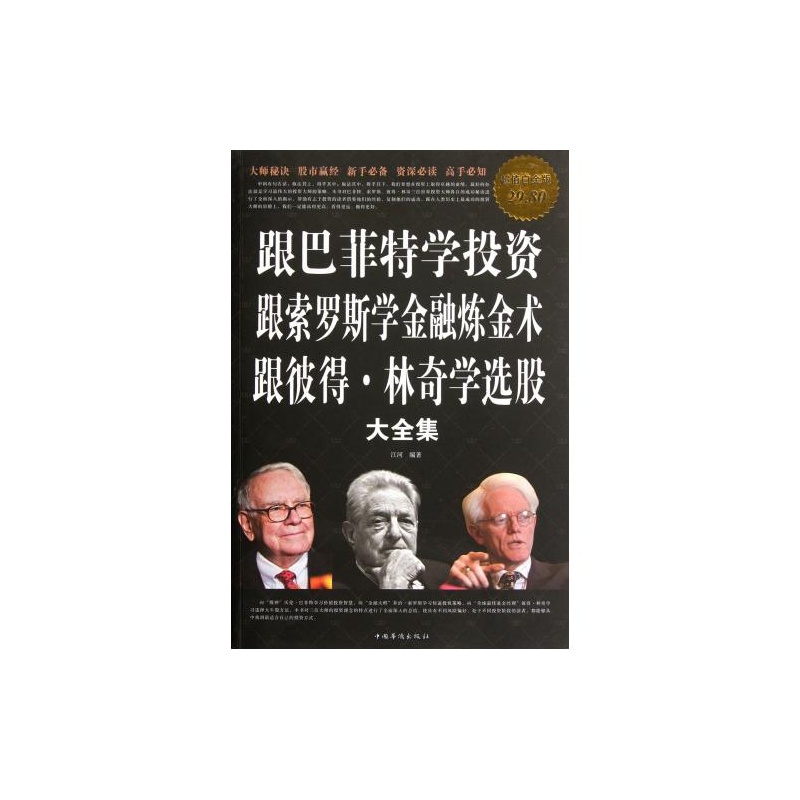

《跟巴菲特學投資跟索羅斯學金融鍊金術跟彼得·林奇學選股大全集》是2012年2月中國華僑出版社出版的圖書,作者是江河。

基本介紹

- 書名:跟巴菲特學投資跟索羅斯學金融鍊金術跟彼得·林奇學選股大全集

- 作者:江河

- ISBN:9787511318459

- 頁數:423頁

- 定價:29.80元

- 出版社:中國華僑出版社

- 出版時間:2012年2月

內容簡介,圖書目錄,

內容簡介

《跟巴菲特學投資跟 索羅斯學金融鍊金術 跟彼得·林奇學選股大全集(超值白金版)》沒有籠統地對三位投資大師進行介紹,而是抓住每位大師的投資特點,對其主要的投資策略進行總結和濃縮,使具有不同風險偏好、處於不同投資階段的讀者,都能夠從中找到最適合自己具體情況的投資方式。總的來說,《跟巴菲特學投資跟 索羅斯學金融鍊金術 跟彼得·林奇學選股大全集(超值白金版)》有以下三個特點:第一,具有極強的實用性。投資不是憑空想像,不是跟著感覺走,而需要具體的標準。在《跟巴菲特學投資跟 索羅斯學金融鍊金術 跟彼得·林奇學選股大全集(超值白金版)》中,對每位投資大師的投資策略都進行了具體的介紹,使投資者借鑑這些策略時更加具有可操作性。第二,表達通俗易懂。《跟巴菲特學投資跟 索羅斯學金融鍊金術 跟彼得·林奇學選股大全集(超值白金版)》的語言摒棄了那些譯文的艱澀難懂,使用流暢直白的文字對國際投資大師的投資策略進行闡述和總結,更適合中國讀者。因為《跟巴菲特學投資跟 索羅斯學金融鍊金術 跟彼得·林奇學選股大全集(超值白金版)》的表達通俗易懂,深入淺出,使讀者能更快地理解和掌握書中所講述的理論和方法。第三,內容全面系統。《跟巴菲特學投資跟 索羅斯學金融鍊金術 跟彼得·林奇學選股大全集(超值白金版)》精選了巴菲特、索羅斯和彼得·林奇這些國際上最具代表性的投資大師的投資智慧,全面系統地對他們的投資方略和理念進行了歸納整理,能使讀者輕鬆快速地掌握投資的精華,易於全面借鑑,以儘快找到適合自己的最佳化投資的方法。在投資市場的博弈中,靠的不僅僅是資金實力,更重要的是智慧的比拼和方法技巧的較量,普通投資者雖然在資金規模上難以與主力相比,但只要有足夠的投資智慧和高超的操作技巧,同樣能在這場博弈中成為贏家。

圖書目錄

跟巴菲特學投資

引子巴菲特的財富人生

第一章巴菲特的經典投資理論

第一節核心理論:價值投資

第二節“安全邊際”理論

第三節“滾雪球”理論

第四節“無為而治”理論

第五節5+12+8+2投資理論

第二章巴菲特的基本投資策略

第一節集中投資

集中投資,對投資對象分析更透徹

集中投資,投資者思考會更加理性

集中投資,股票的回報率更高

集中投資,資金周轉率自然降低

集中投資,在贏得機率最高時下大賭注

集中投資,投資風險最小

集中投資,不受股價突然異動的影響

集中投資,收益機率大於虧損機率

集中投資,投資成功率更高

第二節長期持有

長期持有,穩定分享企業成果

長期持有,培養正確的投資理念

長期持有,投資回報率穩定

長期持有,以靜制動

長期持有,重複龜兔賽跑

長期持有,易發現不需要追加投資的股票

長期持有,集中資金做穩健型投資

長期持有,能取得馬拉松式的長期回報

長期持有,可把股市行情置之身後

第三節逆向思維:別人貪婪時恐懼,別人恐懼時貪婪

第三章跟巴菲特學習投資分析

第一節對企業財務報表的分析

巴菲特如何分析利潤表

巴菲特如何分析資產負債表

巴菲特如何分析現金流量表

第二節對企業內在價值的評估

賬面價值法

市盈率法

現金流量折現法

第四章巴菲特獨特的選股技巧

第一節心中無股,方能選出好股

重視公司,忽視股票

重視價值,忽視價格

重視投資,忽視投機

第二節用選擇妻子的態度對待選股

選股態度:慎重,再慎重

選股標準:超級明星股

選股數量:在精而不在多

操作手法:“心狠手辣”

第三節選股如打仗,知彼知己才能獲勝

不能不選

不熟不選

不懂不選

第四節選股標準一:一流的業務

名牌——有很高的知名度和認知度

老牌——有穩定持續的經營史

大牌——有廣闊的發展空間

第五節選股標準二:一流的業績

業績考察指標1:毛利

業績考察指標2:淨利

業績考察指標3:未分配利潤

第六節選股標準三:一流的管理

管理層考察指標1:對股東忠誠

管理層考察指標2:理性,不受慣例驅使

管理層考察指標3:能正確分配公司贏利

第五章巴菲特最實用的股票買賣技巧

第一節什麼時候該買人股票

當股價跌到非常有吸引力時買入

買入時不等“布穀鳥報春”

當傻瓜也能經營這家公司時買入

當發現有經濟特許權存在時買入

當利潤豐厚的現金牛出現時買入

當經濟運行規律出現轉機時買入

當管理層聰明而又精明時買入

當價格物有所值時買入

當短期套利能夠獲得短差時買入

第二節什麼時候該賣出股票

當別人貪婪的時候賣出

當無法繼續收取“過橋費”時賣出

當有違“七成五”法則時賣出

當出現更好的投資機會時賣出

當股票價值增值能力直線下降時賣出

當你懂得何時見好就收時賣出

第三節學習巴菲特如何套利

相對價值套利

封閉式基金套利

固定收入套利

第四節買賣股票應具有的良好心理素質

堅持獨立思考

立刻扣動扳機,絕不拖泥帶水

珍惜時間,追求效益

膽大心細是投資成功的法寶

能承認錯誤,並積極改正

按照“內部記分卡”行事

用耐心贏得投資良機

不斷學習是投資的最佳保障

知止而後勇,切忌利慾薰心

敢於自我突破

戰勝自己才能戰勝市場

第六章學習巴菲特的人格魅力

第一節巴菲特不光是物質富翁,更是心靈富翁

第二節永遠保持應有的理性

第三節不管你多富有,節儉是根本

第四節不斷分享自己的投資經驗

第五節在投資管理中貫徹人本思想

第六節把投資當成一種生活方式

第七節與朋友共渡難關

第八節用積累的財富回饋社會

第七章巴菲特的經典投資案例剖析

第一節投資可口可樂公司

第二節投資政府雇員保險公司

第三節投資華盛頓郵報公司

第四節投資吉列公司

第五節投資大都會,美國廣播公司

第六節投資中國石油公司

第八章大師的忠告——巴菲特如是說

第一節不要借債投資

第二節不要急功近利地短期炒作

第三節不要受“市場先生”的挑逗

第四節不要忽視風險

第五節不要謬誤分投

第六節不要買空賣空的投機

第七節不要按常理出牌

第八節不要預測市場

第九節不要通過股價衡量投資價值

第十節不要相信“市場有效理論”

第十一節不要頻繁進行股票交易

第十二節不要在冬天砍樹

第十三節不要虧損

附錄巴菲特經典投資名言

跟索羅斯學金融鍊金術

引子索羅斯的財富人生

第一章索羅斯的主要投資理論

第一節反射性理論

第二節盛衰理論

第三節森林法則

第二章索羅斯控制風險的技巧

第一節從內心真正地重視風險

風險來自無知

要想獲利就得承受風險

分散風險就是致力於投資組合

消極被動可能更加危險,冒險的風險反而更小

投資需要足夠的理智

風險投資離不開周密分析

風險是可以管理的

第二節突破被扭曲的觀念

避免被市場預測所左右

注意認知和實際之間的巨大差距

不相信普通的升跌模式

決不做“賭徒”式的冒險

儘量減少操作的次數

第三節把錯誤觀轉化成經驗

要敢於承認自己的錯誤

做錯了就要立刻止損

撰寫投資記錄,掌握自己的投資曲線

第三章索羅斯如何選擇賺錢的好股票

第一節關注信息,捕捉投資機會

親自了解而非道聽途說

傾聽世界金融領袖的話

高瞻遠矚的判斷能力

第二節永不失效的選股秘訣

順勢而為的選股策略

逆市而動的選股策略

極端條件下的選股策略

第三節以旁觀者的身份看待股市

第四章索羅斯高超的交易技巧

第一節獨特的進場觀:先投資,再調查

逆流而上:投資在先,考察在後

留出讓自己思考的時間

利用關係網獲取投資信息

找尋股票的內在價值

市場調查和分析研究是成功投資的法寶

第二節交易的兩個關鍵字:巧和險

先大膽假設,然後緊抓市場波動獲利

勇於火中取栗,但要戴防火手套

獨立思考,巧妙應變

善戰但絕不戀戰

進攻迅速而狠辣

善於利用市場反應過度的狀況

避免損失,永不賠錢

索羅斯的“三不”投資原則

第三節渾水摸魚:從混亂狀態中賺錢

金融市場不存在規律

在混亂中保持獨立思考

尋找市場的盲點

把握市場轉勢的那一刻

敢於挑戰對沖基金的管制

第四節不按常理出牌

認為市場總是錯誤的

二維投資法:選擇最好的公司與最壞的公司

兩面下注,對沖賺錢

重視大趨勢,忽略小細節

索羅斯模式:大肆做空

遠離市場方能看透市場

不可完全依賴自己的投資經驗

第五節知道什麼時候放手

從投資一開始,就要設定好退出條件

學會投資轉換,學會進退自如

投資必須要重視市場預期

第五章索羅斯投資成功的基礎——非凡的個性

第一節永遠不會被打倒

以堅強的毅力面對投資市場

包容勝敗的大氣魄

第二節百忍成金的耐心

擁有無限等待的耐心

虛心聽取他人的建議

第三節高度的敏感性

保持高度的警惕性

直覺是投資的一種工具

思想必須全球化

第四節極度自信,自認為是上帝

“索羅斯”式的自信

堅信自己的投資理念

第五節具有超強的想像力

第六節深諳張弛之道

第七節果斷決策,立刻行動

第八節非常低調

投機者應該在沉默中投機

並不看重財富的多少

第六章索羅斯投資經典案例剖析

第一節搶占先機,做多馬克和日元

第二節做空日元,遭遇“滑鐵盧”

第三節狙擊英鎊,狂賺10億美元

第四節掀起東南亞金融風暴

第五節故伎重施,成為2008年金融危機大贏家

第七章大師的忠告——索羅斯如是說

第一節不要被表象所迷惑

第二節不要相信股評專家的話

第三節重視基本面分析,忽視技術分析

第四節不要把雞蛋全放進一個籃子裡

第五節身在市場,你就得忍受痛苦

第六節將理智發揮到“冷漠無情”

第七節用平靜的心態看待成敗

附錄索羅斯名言

跟彼得·林奇學選股

引子彼得·林奇的財富人生

第一章彼得·林奇的經典投資理論

第一節投資公司而不投機於股市

重視股票的載體——企業

充分調研上市公司

尋找股票從企業產品開始

第二節長期投資才能獲得長期收益

長期投資勝過短期投資

如何做好長期投資

第三節投資是一種藝術

第四節“雞尾酒會”理論

第二章選股最重要——“最佳基金經理”的選股絕招

第一節成功選股的要素有哪些

決定炒股最重要的三個前提

投資的良好起始點

個人投資者比機構投資者更有優勢

獲得準確的信息:與上市公司代表共進午餐

第二節基層調查選股法則

第三節“七步”選股法

第一步:分門別類,選擇目標企業

第二步:認真調研,收集第一手資料

第三步:市盈率為主,評估內在價值

第四步:緊抓收益,分析股票市場價格

第五步:耐心尋找,選擇最佳買入時機

第六步:集中結合分散,合理構建股票組合

第七步:靈活處理,確定股票持有時間

第四節13條選股準則

名字聽起來傻裡傻氣的公司

業務枯燥乏味的公司

業務令人厭惡的公司

機構沒有持股、分析師不追蹤的公司

從母公司中分拆出來的公司

被謠言包圍的公司

業務讓人感到壓抑的公司

處於零增長行業的公司

有一個“利基”的公司

必須消費品類公司

套用高科技產品的公司

公司內部人士在買入自家公司的股票

回購股票的公司

第三章彼得·林奇如何買入股票

第一節尋找最佳的買人時機

每年年底的時候

股市崩盤、大跌、激烈震盪的時候

第二節掌握最有效的買人方法

鬚鯨法則

常識投資法

高換手率法

高成長的小公司法

發現市場盲點法

定期定額投資

第四章彼得·林奇的經典投資策略

第一節把公司股票分為6大類

緩慢增長型公司

穩定增長型公司

快速增長型公司

周期型公司

資產富裕型公司

困境反轉型公司

第二節公司分類篩選實例

第三節如何投資不同類型的公司

第四節投資之後再進行調整

第五節彼得·林奇如何閱讀財務報表

第六節財務指標的運用

第五章彼得·林奇如何賣出股票

第一節股票基本面變壞時應該賣出

第二節當股價已經沒有上漲空間時賣出

第三節當上市公司瀕臨破產倒閉時賣出

第四節把握六類股票的賣出時機

第五節賣股票沒必要去看大盤漲跌

第六節不要被假象所蒙蔽而過早地賣出股票

第六章彼得·林奇如何規避投資風險

第一節應對投資風險的三種策略

“鐵鎬和鐵鍬”投資策略

“可以一分錢不花就能擁有其網際網路業務”的投資策略

“因網際網路發展附帶受益?的投資策略

第二節一定要遠離的股票

熱門行業的熱門股

被吹捧成“下一個”的公司的股票

“多元惡化”公司的股票

小聲耳語的股票

過於依賴大客戶的公司的股票

名字花里胡哨的公司的股票

第三節警惕關於股價的12種危險的說法

股價已經跌了這么多,不可能再跌了

股價已經這么高了,不可能再漲了

這就是底部了,趕快抄底

這么便宜的股價,能虧多少呢

股價最終會漲回來的:

黎明前總是最黑暗的

等股價反彈到10美元時我才賣出

不用擔心,保守型股票的價格不會大幅波動

等的時間太長了,不可能上漲了

看我損失了多少錢,我竟然沒買這隻大牛股

我錯過了這隻大牛股,我得抓住下一隻這樣的大牛股

股價上漲,我選的股票一定對;股價下跌,我選的股票一定錯

第四節一定要有強烈的風險意識

股票投資的風險多種多樣

機構投資經常過於謹慎

有沒有風險看你怎么對待

認清期權、期貨交易的高風險

賣空股票的風險是無限的

防範風險並不意味著消極保守

第五節如何面對股市暴跌

林奇應對暴跌的3點建議

下跌也是好機會

第七章彼得·林奇構建投資組合的方法技巧

第一節集中投資,適當分散

第二節配置不同類型股票的方法

第三節調整投資組合的技巧

第八章投資者必須具備的個人素質

第一節要非常勤奮地工作

第二節要具有超強的耐心

第三節要有過人的膽量

第四節要有知錯必改的勇氣

第五節要能進行獨立決策

第九章大師的忠告——彼得·林奇如是說

第一節不要相信各種理論

第二節不要相信專家意見

第三節不要相信數學分析

第四節不要相信投資天賦

附錄彼得·林奇名言

引子巴菲特的財富人生

第一章巴菲特的經典投資理論

第一節核心理論:價值投資

第二節“安全邊際”理論

第三節“滾雪球”理論

第四節“無為而治”理論

第五節5+12+8+2投資理論

第二章巴菲特的基本投資策略

第一節集中投資

集中投資,對投資對象分析更透徹

集中投資,投資者思考會更加理性

集中投資,股票的回報率更高

集中投資,資金周轉率自然降低

集中投資,在贏得機率最高時下大賭注

集中投資,投資風險最小

集中投資,不受股價突然異動的影響

集中投資,收益機率大於虧損機率

集中投資,投資成功率更高

第二節長期持有

長期持有,穩定分享企業成果

長期持有,培養正確的投資理念

長期持有,投資回報率穩定

長期持有,以靜制動

長期持有,重複龜兔賽跑

長期持有,易發現不需要追加投資的股票

長期持有,集中資金做穩健型投資

長期持有,能取得馬拉松式的長期回報

長期持有,可把股市行情置之身後

第三節逆向思維:別人貪婪時恐懼,別人恐懼時貪婪

第三章跟巴菲特學習投資分析

第一節對企業財務報表的分析

巴菲特如何分析利潤表

巴菲特如何分析資產負債表

巴菲特如何分析現金流量表

第二節對企業內在價值的評估

賬面價值法

市盈率法

現金流量折現法

第四章巴菲特獨特的選股技巧

第一節心中無股,方能選出好股

重視公司,忽視股票

重視價值,忽視價格

重視投資,忽視投機

第二節用選擇妻子的態度對待選股

選股態度:慎重,再慎重

選股標準:超級明星股

選股數量:在精而不在多

操作手法:“心狠手辣”

第三節選股如打仗,知彼知己才能獲勝

不能不選

不熟不選

不懂不選

第四節選股標準一:一流的業務

名牌——有很高的知名度和認知度

老牌——有穩定持續的經營史

大牌——有廣闊的發展空間

第五節選股標準二:一流的業績

業績考察指標1:毛利

業績考察指標2:淨利

業績考察指標3:未分配利潤

第六節選股標準三:一流的管理

管理層考察指標1:對股東忠誠

管理層考察指標2:理性,不受慣例驅使

管理層考察指標3:能正確分配公司贏利

第五章巴菲特最實用的股票買賣技巧

第一節什麼時候該買人股票

當股價跌到非常有吸引力時買入

買入時不等“布穀鳥報春”

當傻瓜也能經營這家公司時買入

當發現有經濟特許權存在時買入

當利潤豐厚的現金牛出現時買入

當經濟運行規律出現轉機時買入

當管理層聰明而又精明時買入

當價格物有所值時買入

當短期套利能夠獲得短差時買入

第二節什麼時候該賣出股票

當別人貪婪的時候賣出

當無法繼續收取“過橋費”時賣出

當有違“七成五”法則時賣出

當出現更好的投資機會時賣出

當股票價值增值能力直線下降時賣出

當你懂得何時見好就收時賣出

第三節學習巴菲特如何套利

相對價值套利

封閉式基金套利

固定收入套利

第四節買賣股票應具有的良好心理素質

堅持獨立思考

立刻扣動扳機,絕不拖泥帶水

珍惜時間,追求效益

膽大心細是投資成功的法寶

能承認錯誤,並積極改正

按照“內部記分卡”行事

用耐心贏得投資良機

不斷學習是投資的最佳保障

知止而後勇,切忌利慾薰心

敢於自我突破

戰勝自己才能戰勝市場

第六章學習巴菲特的人格魅力

第一節巴菲特不光是物質富翁,更是心靈富翁

第二節永遠保持應有的理性

第三節不管你多富有,節儉是根本

第四節不斷分享自己的投資經驗

第五節在投資管理中貫徹人本思想

第六節把投資當成一種生活方式

第七節與朋友共渡難關

第八節用積累的財富回饋社會

第七章巴菲特的經典投資案例剖析

第一節投資可口可樂公司

第二節投資政府雇員保險公司

第三節投資華盛頓郵報公司

第四節投資吉列公司

第五節投資大都會,美國廣播公司

第六節投資中國石油公司

第八章大師的忠告——巴菲特如是說

第一節不要借債投資

第二節不要急功近利地短期炒作

第三節不要受“市場先生”的挑逗

第四節不要忽視風險

第五節不要謬誤分投

第六節不要買空賣空的投機

第七節不要按常理出牌

第八節不要預測市場

第九節不要通過股價衡量投資價值

第十節不要相信“市場有效理論”

第十一節不要頻繁進行股票交易

第十二節不要在冬天砍樹

第十三節不要虧損

附錄巴菲特經典投資名言

跟索羅斯學金融鍊金術

引子索羅斯的財富人生

第一章索羅斯的主要投資理論

第一節反射性理論

第二節盛衰理論

第三節森林法則

第二章索羅斯控制風險的技巧

第一節從內心真正地重視風險

風險來自無知

要想獲利就得承受風險

分散風險就是致力於投資組合

消極被動可能更加危險,冒險的風險反而更小

投資需要足夠的理智

風險投資離不開周密分析

風險是可以管理的

第二節突破被扭曲的觀念

避免被市場預測所左右

注意認知和實際之間的巨大差距

不相信普通的升跌模式

決不做“賭徒”式的冒險

儘量減少操作的次數

第三節把錯誤觀轉化成經驗

要敢於承認自己的錯誤

做錯了就要立刻止損

撰寫投資記錄,掌握自己的投資曲線

第三章索羅斯如何選擇賺錢的好股票

第一節關注信息,捕捉投資機會

親自了解而非道聽途說

傾聽世界金融領袖的話

高瞻遠矚的判斷能力

第二節永不失效的選股秘訣

順勢而為的選股策略

逆市而動的選股策略

極端條件下的選股策略

第三節以旁觀者的身份看待股市

第四章索羅斯高超的交易技巧

第一節獨特的進場觀:先投資,再調查

逆流而上:投資在先,考察在後

留出讓自己思考的時間

利用關係網獲取投資信息

找尋股票的內在價值

市場調查和分析研究是成功投資的法寶

第二節交易的兩個關鍵字:巧和險

先大膽假設,然後緊抓市場波動獲利

勇於火中取栗,但要戴防火手套

獨立思考,巧妙應變

善戰但絕不戀戰

進攻迅速而狠辣

善於利用市場反應過度的狀況

避免損失,永不賠錢

索羅斯的“三不”投資原則

第三節渾水摸魚:從混亂狀態中賺錢

金融市場不存在規律

在混亂中保持獨立思考

尋找市場的盲點

把握市場轉勢的那一刻

敢於挑戰對沖基金的管制

第四節不按常理出牌

認為市場總是錯誤的

二維投資法:選擇最好的公司與最壞的公司

兩面下注,對沖賺錢

重視大趨勢,忽略小細節

索羅斯模式:大肆做空

遠離市場方能看透市場

不可完全依賴自己的投資經驗

第五節知道什麼時候放手

從投資一開始,就要設定好退出條件

學會投資轉換,學會進退自如

投資必須要重視市場預期

第五章索羅斯投資成功的基礎——非凡的個性

第一節永遠不會被打倒

以堅強的毅力面對投資市場

包容勝敗的大氣魄

第二節百忍成金的耐心

擁有無限等待的耐心

虛心聽取他人的建議

第三節高度的敏感性

保持高度的警惕性

直覺是投資的一種工具

思想必須全球化

第四節極度自信,自認為是上帝

“索羅斯”式的自信

堅信自己的投資理念

第五節具有超強的想像力

第六節深諳張弛之道

第七節果斷決策,立刻行動

第八節非常低調

投機者應該在沉默中投機

並不看重財富的多少

第六章索羅斯投資經典案例剖析

第一節搶占先機,做多馬克和日元

第二節做空日元,遭遇“滑鐵盧”

第三節狙擊英鎊,狂賺10億美元

第四節掀起東南亞金融風暴

第五節故伎重施,成為2008年金融危機大贏家

第七章大師的忠告——索羅斯如是說

第一節不要被表象所迷惑

第二節不要相信股評專家的話

第三節重視基本面分析,忽視技術分析

第四節不要把雞蛋全放進一個籃子裡

第五節身在市場,你就得忍受痛苦

第六節將理智發揮到“冷漠無情”

第七節用平靜的心態看待成敗

附錄索羅斯名言

跟彼得·林奇學選股

引子彼得·林奇的財富人生

第一章彼得·林奇的經典投資理論

第一節投資公司而不投機於股市

重視股票的載體——企業

充分調研上市公司

尋找股票從企業產品開始

第二節長期投資才能獲得長期收益

長期投資勝過短期投資

如何做好長期投資

第三節投資是一種藝術

第四節“雞尾酒會”理論

第二章選股最重要——“最佳基金經理”的選股絕招

第一節成功選股的要素有哪些

決定炒股最重要的三個前提

投資的良好起始點

個人投資者比機構投資者更有優勢

獲得準確的信息:與上市公司代表共進午餐

第二節基層調查選股法則

第三節“七步”選股法

第一步:分門別類,選擇目標企業

第二步:認真調研,收集第一手資料

第三步:市盈率為主,評估內在價值

第四步:緊抓收益,分析股票市場價格

第五步:耐心尋找,選擇最佳買入時機

第六步:集中結合分散,合理構建股票組合

第七步:靈活處理,確定股票持有時間

第四節13條選股準則

名字聽起來傻裡傻氣的公司

業務枯燥乏味的公司

業務令人厭惡的公司

機構沒有持股、分析師不追蹤的公司

從母公司中分拆出來的公司

被謠言包圍的公司

業務讓人感到壓抑的公司

處於零增長行業的公司

有一個“利基”的公司

必須消費品類公司

套用高科技產品的公司

公司內部人士在買入自家公司的股票

回購股票的公司

第三章彼得·林奇如何買入股票

第一節尋找最佳的買人時機

每年年底的時候

股市崩盤、大跌、激烈震盪的時候

第二節掌握最有效的買人方法

鬚鯨法則

常識投資法

高換手率法

高成長的小公司法

發現市場盲點法

定期定額投資

第四章彼得·林奇的經典投資策略

第一節把公司股票分為6大類

緩慢增長型公司

穩定增長型公司

快速增長型公司

周期型公司

資產富裕型公司

困境反轉型公司

第二節公司分類篩選實例

第三節如何投資不同類型的公司

第四節投資之後再進行調整

第五節彼得·林奇如何閱讀財務報表

第六節財務指標的運用

第五章彼得·林奇如何賣出股票

第一節股票基本面變壞時應該賣出

第二節當股價已經沒有上漲空間時賣出

第三節當上市公司瀕臨破產倒閉時賣出

第四節把握六類股票的賣出時機

第五節賣股票沒必要去看大盤漲跌

第六節不要被假象所蒙蔽而過早地賣出股票

第六章彼得·林奇如何規避投資風險

第一節應對投資風險的三種策略

“鐵鎬和鐵鍬”投資策略

“可以一分錢不花就能擁有其網際網路業務”的投資策略

“因網際網路發展附帶受益?的投資策略

第二節一定要遠離的股票

熱門行業的熱門股

被吹捧成“下一個”的公司的股票

“多元惡化”公司的股票

小聲耳語的股票

過於依賴大客戶的公司的股票

名字花里胡哨的公司的股票

第三節警惕關於股價的12種危險的說法

股價已經跌了這么多,不可能再跌了

股價已經這么高了,不可能再漲了

這就是底部了,趕快抄底

這么便宜的股價,能虧多少呢

股價最終會漲回來的:

黎明前總是最黑暗的

等股價反彈到10美元時我才賣出

不用擔心,保守型股票的價格不會大幅波動

等的時間太長了,不可能上漲了

看我損失了多少錢,我竟然沒買這隻大牛股

我錯過了這隻大牛股,我得抓住下一隻這樣的大牛股

股價上漲,我選的股票一定對;股價下跌,我選的股票一定錯

第四節一定要有強烈的風險意識

股票投資的風險多種多樣

機構投資經常過於謹慎

有沒有風險看你怎么對待

認清期權、期貨交易的高風險

賣空股票的風險是無限的

防範風險並不意味著消極保守

第五節如何面對股市暴跌

林奇應對暴跌的3點建議

下跌也是好機會

第七章彼得·林奇構建投資組合的方法技巧

第一節集中投資,適當分散

第二節配置不同類型股票的方法

第三節調整投資組合的技巧

第八章投資者必須具備的個人素質

第一節要非常勤奮地工作

第二節要具有超強的耐心

第三節要有過人的膽量

第四節要有知錯必改的勇氣

第五節要能進行獨立決策

第九章大師的忠告——彼得·林奇如是說

第一節不要相信各種理論

第二節不要相信專家意見

第三節不要相信數學分析

第四節不要相信投資天賦

附錄彼得·林奇名言