常用指標,套用範圍,基本特點,種類,計算方法,特徵分析,均線性質,追蹤趨勢,滯後性,穩定性,助漲助跌,買點賣點,普通戰法,格蘭維爾法則,分類方法,按算法,按時間,半年線,賣出時機,操作要領,優缺點,優勢,劣勢,常見形態,運用,

常用指標

移動平均線常用線有5天、10天、30天、60天、120天和240天的指標。其中,5天和10天的短期移動平均線,是短線操作的參照指標,稱做日

均線指標;30天和60天的是中期均線指標,稱做季均線指標;120天、240天的是長期均線指標,稱做年均線指標。對移動平均線的考查一般從幾個方面進行。

股民朋友在選股的時候,可以把移動平均線做為一個參考指標,移動平均線能夠反應出價格趨勢走向,所謂移動平均線,就是把某段時間的股價加以平均,再依據這個平均值作出平均線圖像。股民朋友可以將日K線圖和平均線放在同一張圖里分析,這樣非常直觀明了。

移動平均線最常用的方法,就是比較證券價格移動平均線與證券自身價格的關係。當證券價格上漲,高於其移動平均線,則產生購買信號。當證券價格下跌,低於其移動平均線,則產生出售信號。

之所以產生此信號,是因為人們認為,移動平均線,“線”是支撐或阻擋價格的有力標準。價格應自移動平均線反彈。若未反彈而突破,那么它應繼續在該方向上發展,直至其找到能夠保持的新水平面。

MT4中移動平均線指標

MT4中移動平均線指標套用範圍

現貨、期貨、股票、基金、其他衍生金融產品。

基本特點

1)追蹤趨勢。注意價格的趨勢,並追隨這個趨勢,不輕易放棄。

2)穩定性。因為MA的變動不是一天的變動,而是幾天的變動,一天的大變動被幾天一分攤,變動就會變小而顯不出來。

3)滯後性。

4)助漲助跌性。

5)依靠性。

6)支撐線和壓力線的特性。

種類

當我們將每日不同大小的移動平均數標於圖表上,連線起來,便得到一條上下起伏的曲線,這便是著名的移動平均線。

移動平均線的種類很多,但總的來說,可分為短期、中期、長期三種。短期移動平均線主要是5日和10日的。5日的是將5天數字之和除以5,求出一個平均數,標於圖表上,然後類推計算後面的,再將平均數逐日連起,得到的便是5日平均線。由於上證所通常每周5個交易日,因而5日線亦稱周線。

由於5日平均線起伏較大,震盪行情時該線形象極不規則,無軌跡可尋,因而誕生了10日平均線,此線取10日為樣本,簡單易算,為投資大眾參考與使用最廣泛的移動平均線。它能較為正確地反映短期內股價平均成本的變動情形與趨勢,可作為短線進出的依據。

第二類是中期移動平均線。首先是月線,採樣為24、25或26日,該線能讓使用者了解股價一個月的平均變動成本,對於中期投資而言,有效性較高,尤其在股市尚未十分明朗前,能預先顯示股價未來變動方向。其次是30日移動平均線,取意仍是以月為基礎,不過由於以30日為樣,計算較前者簡便,最後是季線,採樣為72、73日或75日。由於其波動幅度較短期線移動平均線平滑且有軌跡可尋,較長期移動平均線又敏感度高,因而優點明顯。

第三類是長期移動平均線,首先為半年線,採樣146或150日,由於滬市上市公司一年分兩次公布其財務報表,公司董、監事與某些訊息靈通人士常可先取得這方面的第一手資料,進行炒作,投資者可藉此獲坐轎之利,不過由於滬市投機性濃厚,投資者注重短線差價利潤,因而效果也打了點折扣。200日移動平均線,是葛南維(Granvile)專心研究與試驗移動平均線系統後,著重推出的,但在國內運用不甚普遍。年線,取樣255日左右,是超級大戶、炒手們操作股票時參考的依據。

所有平均線種類不外乎上述幾種,取樣太小,線路不規則,取樣太大,線路過於平滑,無明顯轉點,這是投資者應注意的。

計算方法

N日移動平均線=N日收市價之和/N

以時間的長短劃分,移動平均線可分為短期、中期、長期幾種,一般短期移動平均線5天與10天;中期有30天、65天;長期有200天及280天。可單獨使用,也可多條同時使用。綜合觀察長、中、短期移動平均線,可以判研市場的多重傾向。如果三種移動平均線並列上漲,該市場呈

多頭排列;如果三種移動平均線並列下跌,該市場呈

空頭排列。

移動平均線說到底是一種趨勢追蹤的工具,便於識別趨勢已經終結或

反轉,領先的趨勢正在形成或延續的契機。它不會領於與市場,只是忠實地追隨市場,所以它具有滯後的特點,然而卻無法造假。

特徵分析

移動平均線的一些特性對於市場分析是十分重要的,我們就其中的12種情形作出具體分析判斷:

多頭穩定上升

當多頭市場進入穩定上升時期,10MA、20MA、60MA向右上方推升,且三線多頭排列(排列順序自上而下分別為10MA、20MA、60MA),略呈平行狀。

技術回檔

當10MA由上升趨勢向右下方拐頭而下,而20MA仍然向上方推升時,揭示此波段為多頭市場中的技術回檔,漲勢並未結束。

由空轉多

股市由空頭市場進入多頭市場時,10MA首先由上而下穿越K線圖(注意是K線圖),處於k線圖的下方(即股價站在10MA之上),過幾天20MA、60MA相繼順次,由上往下穿越K線圖(既股價順次站在20MA、60MA之上)。

股價盤整

股價盤整時10MA與20MA交錯在一起,若時間拉長60MA也會粘合在一起。

盤高與盤低

股價處於盤局時若10MA往右上方先行突破上升,則後市必然盤高;若10MA往右下方下降時,則後市必然越盤越低。

空頭進入尾聲

空頭市場中,若60MA能隨10MA於20MA之後,由上而下貫穿K線圖(既股價站在60MA之上),則後市會有一波強勁的反彈,甚至空頭市場至此已接近尾聲。

由多轉空

若20MA隨10MA向右下方拐頭而下,60MA也開始向右下方反轉時,表示多頭市場既將結束,空頭市場既將來臨。

跌破10MA

當市場由多頭市場轉入空頭市場時,10MA首先由下往上穿越K線圖,到達K線圖的上方(股價跌破10MA),過幾天30MA、60MA相繼順次由下往上穿越K線圖,到達K線圖的上方。

依次排列

空頭市場移動平均線均在K線圖之上,且排列順序從上而下依次是60MA、20MA、10MA。

反彈開始

空頭市場中,若移動10MA首先從上而下穿越K線圖時(K線圖在上方,10MA在下方)既股價站在10MA之上,是股價在空頭市場反彈的先兆。

反彈趨勢增強

空頭市場中,若20MA也繼10MA之後,由上而下穿越K線圖,且10MA位於20MA之上(既股價站在20MA之上,10MA、20MA多頭排列),則反彈趨勢將轉強。

深幅回檔

若20MA隨10MA向右下方拐頭而下,60MA仍然向右上方推升時,揭示此波段為多頭市場中的深幅回檔。應以持幣觀望或放空的策略對應。

均線性質

追蹤趨勢

追蹤趨勢。注意價格的趨勢,並追隨這個趨勢,不輕易放棄。如果從

股價的圖表中能夠找出上升或下降

趨勢線,那么,MA的曲線將保持與趨勢線方向一致,能消除中間股價在這個過程中出現的起伏。原始數據的股價圖表不具備這個保持追蹤趨勢的特性。

滯後性

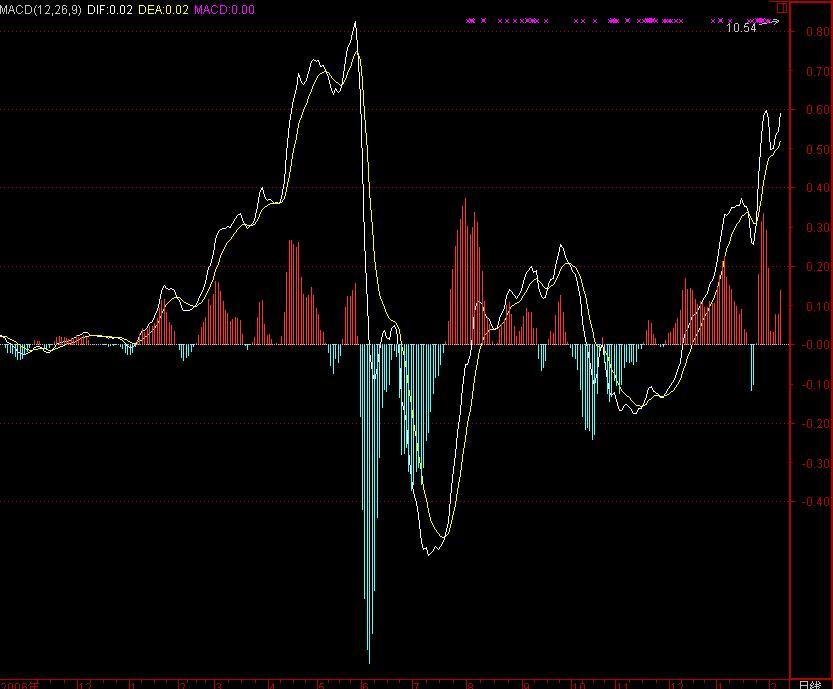

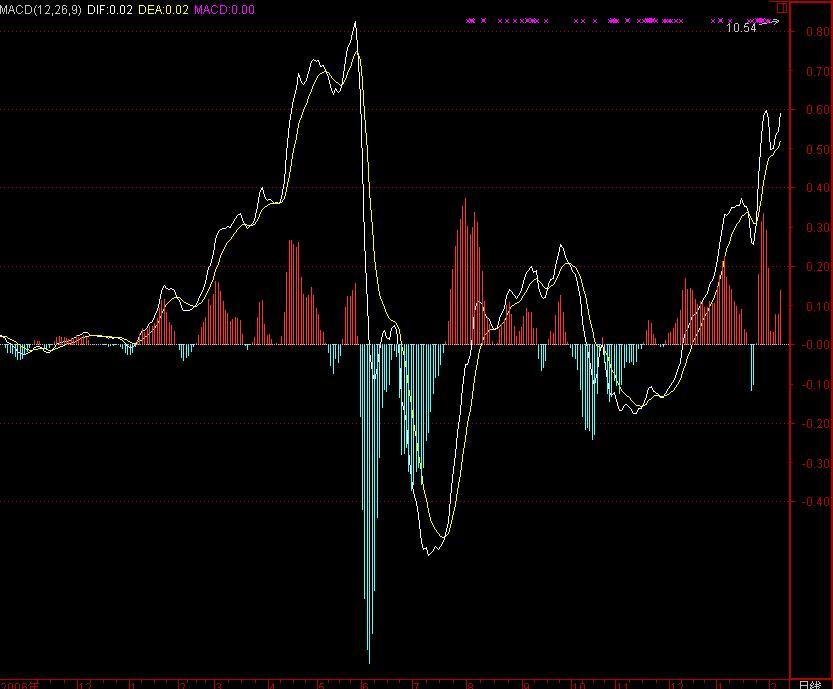

移動平均線

移動平均線滯後性。在

股價原有趨勢發生反轉時,由於MA的追蹤趨勢的特性,MA的行動往往過於遲緩,調頭速度落後於大趨勢。這是MA的一個極大的弱點。等MA發出反轉信號時,股價調頭的深度已經很大了。

穩定性

穩定性。通常愈長期的移動平均線,愈能表現安定的特性,即移動平均線不輕易往上往下,必須

股價漲勢真正明朗了,移動平均線才會往上延伸,而且經常股價開始回落之初,移動平均線卻是向上的,等到股價下滑顯著時,才見移動平均線走下坡,這是移動平均線最大的特色。愈短期的移動平均線,安定性愈差,愈

長期移動平均線,安定性愈強,但也因此使得移動平均線有延遲反應的特性。

助漲助跌

助漲助跌性。當

股價突破了MA時,無論是向上突破還是向下突破,股價有繼續向突破方面再走一程的願望,這就是MA的助漲助跌性。

移動平均線

移動平均線股價從平均線下方向上突破,平均線也開始向右上方移動,可以看做是

多頭支撐線,股價回跌至平均線附近,自然會產生支撐力量,短期平均線向上移動速度較快,中長期平均線回上移動速度較慢,但都表示一定期間內

平均成本增加,賣方力量若稍強於買方,股價回跌至平均線附近,便是買進時機,這是平均線的助漲功效,直到股價上升緩慢或回跌,平均線開始減速移動,股價再回至平均線附近,平均線失去助漲效能,將有重返平均線下方的趨勢,最好不要買進。

反過來說,股價從平均線上方向下突破,平均線也開始向右下方移動,成為空頭

阻力線,股價回升至平均線附近,自然產生阻力,因此平均線往下走時股價回升至平均線附近便是賣出時機,平均線此時有助跌作用。直到

股價下跌緩慢或回升,平均線開始減速移動,股價若再與平均線接近,平均線便失去助跌意義,將有重返平均線上方的趨向,不需急於賣出。

支撐線和

壓力線的特性。由於MA的上述四個特性。使得它在股價走勢中起支撐線和壓力線的作用。

移動平均線按時間周期長短分為:短期移動平均線,中期移動平均線,長期移動平均線;按計算方法分為:算術移動平均線,加權移動平均線,指數平滑移動平均線(EMA)。

買點賣點

普通戰法

預示

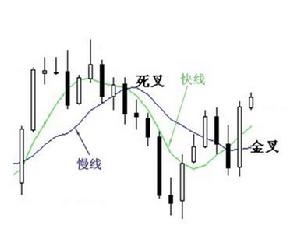

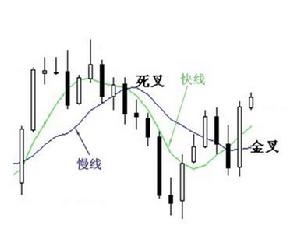

股價將上漲:黃色的5日均線上穿紫色的10日均線形成的交叉;10日均線上穿綠色的30日均線形成的交叉均為黃金交叉。

2.當短期移動平均線向下跌破中長期移動平均線形成的交叉叫做

死亡交叉。預示股價將下跌。黃色的5日均線下穿紫色的10日均線形成的交叉;10日均線下穿綠色的30日均線形成的交叉均為死亡交叉。

但是,不是所有的黃金交叉和死亡交叉都是進貨點和

出貨點。原因是

莊家有時會進行

騙線。尤其是在上升途中或者下跌途中,莊家可能會進行

震盪洗盤或震盪出貨。此時,黃金交叉和死亡交叉所指示的買賣點是非常不可靠的,這種情況下,投資者應該小心。

3.在上升

行情進入穩定期,5日、10日、30日移動平均線從上而下依次順序排列,向右上方移動,稱為

多頭排列。預示

股價將大幅上漲。

移動平均線

移動平均線4.在下跌行情中,5日、10日、30日移動平均線自下而上依次順序排列,向右下方移動,稱為

空頭排列,預示股價將大幅下跌。

5.在上升行情中股價位於移動平均線之上,走多頭排列的均線可視為多方的防線;當

股價回檔至移動平均線附近,各條移動平均線依次產生支撐力量,

買盤入場推動股價再度上升,這就是移動平均線的助漲作用。

6.在下跌行情中,股價在移動平均線的下方,呈空頭排列的移動平均線可以視為

空方的防線,當股價反彈到移動平均線附近時,便會遇到阻力,

賣盤湧出,促使股價進一步下跌,這就是移動平均線的助跌作用。

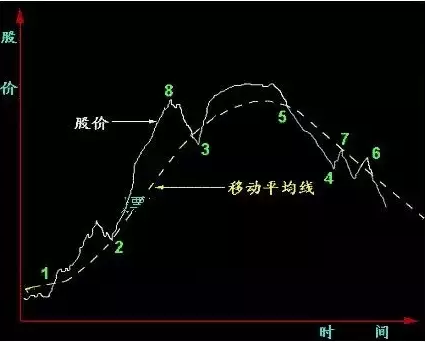

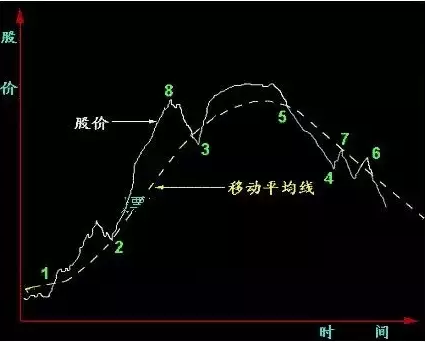

7.移動平均線由上升轉為下降出現最高點,和由下降轉為上升出現最低點時,是移動平均線的轉折點。預示

股價走勢將發生

反轉。

8.形態當移動平均線在底部出現

雙底形態或

三重底形態,就是最佳買入時機。而當移動平均線在頂部出現

雙頂形態或

三重頂形態,就是最佳賣出時機。

9.轉點移動平均線運行一段時間後,會出現波峰和波谷,這就是轉點。移動平均線的轉點非常重要,它通常預示著趨勢的轉變。當一種移動平均線向上運行,無法再創新高,並顯示波峰狀,即是

股價無力創新高並可能轉變趨勢下行的徵兆,這種轉點通常又稱為

賣點。在下跌過程中,移動平均線向下運行,曲線轉平並調頭時,波谷就出現了,即人們所說的買點。投資者應緊跟移動平均線,及時發現轉點(波峰和波谷)來尋找買賣點。

移動平均線

移動平均線10.移動平均線簡單實用、易於掌握,很受投資人的喜愛。但同時,它也有缺點。主要是在

股指、

股價窄幅整理或

莊家進行

震盪洗盤時,

短期移動平均線會過多,出現買賣信號,這類信號不易辨別,容易造成誤導。另外,投資者的

持倉成本對了解移動平均線也很重要。

11.當10日移動平均線由上升移動而向右下方反折下移時,30日移動平均線卻仍向右上方移動,表示此段下跌是多頭市場的技術性回檔,

漲勢並未結束。

12.如果30日移動平均線也跟隨10日移動平均線向右下方反折下跌,而60日移動平均線仍然向右上方移動,表示此

波段回檔較深,宜採取出局觀望為主。

13.如果60日移動平均線也跟隨10日、30日移動平均線向右下方反轉而下跌,表示多頭市場結束,空頭市場來臨。

移動平均線

移動平均線14.盤整時,5日、10日、30日移動平均線會糾纏在一起,如

盤局時間延長,60日移動平均線也會與之粘合在一起。

15.大勢處於盤局時,如5日、10日移動平均線向右上方突破上升,則後市必然盤高;如5日、10日移動平均線向右下方下行,則後市必然

盤跌。

16.空頭市場中,如

股價向上突破5日、10日移動平均線並站穩,是股價在空頭市場中反彈的徵兆。

17.空頭市場中,如股價向上突破5日、10日移動平均線後又站上30日移動平均線,且10日與30日移動平均線形成黃金交,則

反彈勢將轉強,後市有一定上升空間。

18.空頭市場中,如股價先後向上突破了5日、10日、30日移動平均線,又突破了60日移動平均線,則後市會有一波強力反彈的中級

行情,甚至空頭市場就此結束,多頭市場開始。

格蘭維爾法則

1.移動平均線從下降逐漸走平且略向上方抬頭,而

股價從移動平均線下方向上方突破,為買進信號。

2.股價位於移動平均線之上運行,回檔時未跌破移動平均線後又再度上升時為買進時機。

3.股價位於移動平均線之上運行,回檔時跌破移動平均線,但

短期移動平均線繼續呈上升趨勢,此時為買進時機。

移動平均線

移動平均線4.

股價位於移動平均線以下運行,突然暴跌,距離移動平均線太遠,極有可能向移動平均線靠近(物極必反,下跌反彈),此時為買進時機。

5.股價位於移動平均線之上運行,連續數日大漲,離移動平均線愈來愈遠,說明內購買股票者獲利豐厚,隨時都會產生

獲利回吐的

賣壓,應暫時賣出持股。

6.移動平均線從上升逐漸走平,而股價從移動平均線上方向下跌破移動平均線時說明賣壓漸重,應賣出所持股票。

7.股價位於移動平均線下方運行,反彈時未突破移動平均線,且移動平均線跌勢減緩,趨於水平後又出現下跌趨勢,此時為賣出時機。

8.

股價反彈後在移動平均線上方徘徊,而移動平均線卻繼續下跌,宜賣出所持股票。

分類方法

按算法

10日線

以10日線為例,將10日所有收盤價格相加,除以10得到第一個平均值設為A,A就是10日線中第一天的數值;第二天的計算方法則是,(A乘以10+第二天的收盤價-第一天的收盤價)÷10=第二天的數值。第三天的計算方法依次為A乘以10+第三天的收盤價-第二天的收盤價)÷10=第三天的數值……

算術移動平均線

所謂移動平均,首先是算術平均數,如1到10十個數字,其平均數便是5.5;而移動則意味著這十個數字的變動。假如第一組是1到10,第二組變動成2到11,第三組又變為3到12,那么,這三組平均數各不相同。而這些不同的平均數的集合,便統稱為移動平均數。

舉例說明:某股連續十個交易日收盤價分別為:(單位:元)

8.15、 8.07、 8.84、 8.10、 8.40、 9.10、 9.20、 9.10、 8.95、 8.70

第五天均值=(8.15+8.07+8.84+8.10+8.40)/5=8.31

第六天均值=(8.07+8.84+8.10+8.40+9.10) /5=8.50

第七天均值=(8.84+8.10+8.40+9.10+9.20)/5=8.73

第八天均值=(8.10+8.40+9.10+9.20+9.10)/5=8.78

第九天均值=(8.40+9.10+9.20+9.10+8.95)/5=8.95

第十天均值=(9.10+9.20+9.10+8.95+8.70)/5=9.01

加權移動平均線

加權的原因是基於移動平均線中,收盤價對未來價格波動的影響最大,因此賦予它較大的權值。

加權方式分為四種:

1.末日加權移動平均線:

計算公式: MA(N)=(C1+C2+……+Cn×2)/(n+1)

2.線性加權移動平均線:

計算公式: MA=(C1×1+C2×2+……+Cn×n)/(1+2+...+n)

3.梯型加權移動平均線:

計算方法(以5日為例):

[(C1+C2)×1+(C2+C3)×2+(C3+C4)×3+(C4+C5)×4]/(2×1+2×2+2×3+2×4)即為第五日的階梯加權移動平均線

4.平方係數加權移動平均線:

公式(以5日為例):

MA=[(C1×1×1)+(C2×2×2)+(C3×3×3)+(C4×4×4)+(C5×5×5)]/(1×1+2×2+3×3+4×4+5×5)

指數平滑移動平均線

當指數平滑移動平均線起算基期不同時,起算基期較晚的計算結果會與起基期較早的數字有所差異。比如從10月30日起算5日指數平滑移動平均線的人,他所計算出的11月5日的數字,一般和從9日、10日起計算的人所得到的11月5日的指數平滑移動平均線有所不同。這一差異經過稍長一段時間的平滑運行以後會趨於一致,不會有 大的差異。因此,投資者在計算EMA時或運用EMA技巧的技術指標如RSI和KDJ線時,如計算與他人數字有出入,並非運算有錯誤。

根據上述現象,投資者不見得需要用算術移動平均線來運算EMA的第一個值,事實上第二日即可算出5日EMA或10日EMA。

從5日指數平滑移動平均線為例,計算方式是首先以算術移動平均線計算出第一移動平均線,第二個移動平均線為:

(第6日收盤價×1/5)+(前一日移動平均線×4/5)

公式EMA=C6*1/5+EMA5*4/5

按時間

短期移動平均線:

一般都以五天及十天為計算期間,代表一周的

平均價,可做為

短線進出的依據。

移動平均線

移動平均線中期移動平均線:

大多以三十日為準,稱為月移動平均線,代表一個月的平均價或成本,亦有扣除四個星期日以二十六天來做月移動平均線。另有七十二日移動平均線,俗稱

季線。大致說來月移動平均線有效性極高,尤其在股市尚未十分明朗前,預先顯示

股價未來變動方向。

長期移動平均線:

在歐美

股市技術分析所採用的長期移動平均線,多以二百天為準。因為經過美國投資專家葛南維,研究與試驗移動平均線系統後,認為二百日移動平均線最具代表性,在國內則是超級大戶,散戶與做手操作股票時參考的重要指標,投資人將未來一年世界與國內經濟景氣動向,各行業的展望,股票發行公司產銷狀況與成長率仔細研究後,再與其他投資環境(例如

銀行利率變動,房地產增值

比率,以及投資設廠報酬率)做一比較,若投資股票利潤較高,則進行市場操作。由於進出數量龐大,炒作期間長,必須要了解

平均成本變動情形,故以此樣本大小最能代表長期移動平均線。

移動平均線

移動平均線半年線

120日均線又稱“半年線”,既然是“半年線”,那么市場半年以後的變化該怎樣?顯然120日均線運用中要思考的問題就多了。

那么120日均線在實戰中的用法可注意兩個方面:

一是在實際走勢中的波動幅度不會太大,在熊市中它會壓制市場的走勢;在牛市中它會支撐市場的走勢。

二是變向一般應與波浪分析相結合,其有效性才可靠。

賣出時機

1.上升行情中,股價由上向下跌破10日移動平均線,表示短線由多翻空,應賣出股票,離場觀望,重新等待機會。

2.股價繼向下跌破10日移動平均線之後,又順次跌破30日、60日移動平均線,這兩項信號提醒投資者,不久股價將有較深的跌幅,是極佳賣出時機。30日移動平均線是股市的生命線,60日移動平均線更是中期指標,股價跌破此二線就預示著中期下跌行情的開始,如投資者手中的股票尚有利潤應堅決拋掉;如是套牢也應果斷出脫。

3.多頭市場中,股價跌破10日移動平均線,而30日移動平均線仍於K線圖下方向右上方挺升,表示是多頭市場中的技術性回檔,跌幅不至於太深,應先逢高,或在股價跌破10日移動平均線時先行賣出股票,等待機會再行買進。

4.如股價繼跌破10日移動平均線後,又向下跌破30日移動平均線,且30日移動平均線向右下方移動,表示跌幅會較深,應賣出股票離場觀望。

5.如股價繼向下跌破10日、30日移動平均線後,又向下跌破60日移動平均線,且60日移動平均線也向右下方移動,此時應急速出脫所有股票,再尋更好的良機。

6.若股價依次向下跌破10日、30日、60日移動平均線,且三線略呈平行狀空頭排列,則表示空頭市場來臨,空方已占絕對優勢,短期內跌幅會逐日加深,應賣掉所有股票減少損失,保存實力,以便在更低的價位補進。

7.在較長時間的盤局時,若10日移動平均線向右下方突破下行,表示空頭力量增強,後市會繼續下跌,是賣出時機。這對“久盤必跌”的上海股市非常適用。

8.股價在10日移動平均線下方附近運行,如果股價與10日移動平均線的距離突然加大時,表示多頭勢力已竭,空頭力量加強,後市會有大幅下跌趨勢,應立即賣出股票。

9.10日移動平均線與股價糾纏在一起,大幅上升與下跌均不易,此時應觀望,靜觀其變。而當10日移動平均線跳離股價且向右下方移動時,後市跌幅會較深,是賣出時機。

10.當60日移動平均線,由上升趨勢轉為平緩,或向右下方轉折下行時,便是賣出時機。60日移動平均線的轉點一旦出現,往往預示著後市會有一段中級上升或下跌行情,許多投資者和專家非常重視60日移動平均線原因就在於此。

操作要領

1.股市操作中,首先要注意移動平均線排列狀況,要分清什麼是均線多頭排列。舉個例子,如短期移動平均線在上,中期移動平均線居中,長期移動平均線在下,幾根均線同時向上緩緩發散,就稱為均線多頭排列。均線系統出現多頭排列,表明多方控制著局面,操作中可看高一線,這時投資者應以做多為主。但要注意的是,當股價上漲時與均線過分偏離,依格蘭維爾移動平均線法則,會出現短期回落,如看準後,適度做空,再逢低買進,既可迴避短期風險,又能增加盈利機會。反之,如長期移動平均線在上,中期移動平均線居中,短期移動平均線在下,幾根均線同時向下緩緩發散,就稱為均線空頭排列。均線系統出現空頭排列,表明空方控制著局面,市道趨淡,這時投資者應以做空為主。但要注意的是,當股價下跌時與均線過分偏離,以格蘭維爾移動平均線法則,會出現短期彈升機會,如看準後,趁低搶一些籌碼,做一波反彈,也可提高資金利用率。偶爾為之,並無不可。

2.預測短期走勢應以5日、10日移動平均線的研判為主。在強勢市場,或強勢股中,股價(指數)下跌一般不會跌破5日均線,更不會跌破10日均線,若跌破5日均線,尤其是跌破10日均線,當心市道轉弱。在弱勢市場,或弱勢股中,股價(指數)反彈一般不會衝破5日均線,更不會衝破10日均線,若衝破5日均線,尤其是10日均線,有可能轉強。投資者需要注意的是,這裡所謂的跌破都要以跌幅超過3%,且連續3天以上為準。

3.預測中期走勢應以30日、60日移動平均線的研判為主。從滬深股市幾年來的運作情況看,30日均線一直是衡量市場中期強弱的重要標誌。在股價(指數)下跌時,30日均線被有效跌穿,中期趨勢看淡;在股指上升時,30日均線被有效突破,中期趨勢看好。就中期買賣信號的可靠性來看,60日均線比30日均線更勝一籌(因為60日均線比30日均線騙線要少),60日均線對中短期股價走勢,有明顯的助漲及助跌作用,當60日均線走強或股價(指數)站在60日均線之上,則上升的趨勢一目了然。有人調查過,在滬股歷史上,每二次60日均線向上突破,都引發了一輪中級行情,相反,弱勢反彈幾乎沒有超過60日均線的。因此,中線買家在決定何時買進、何時賣出時,切勿忘了30日均線、60日均線的指導作用。

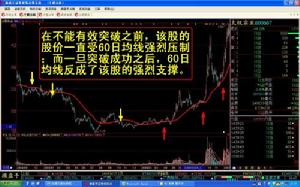

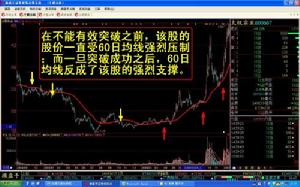

4.預測中長期走勢應以120日均線的研判為主。從

滬深股市的歷史上看,屬於中長期移動平均線的120日均線,在股價(指數)變動中具有特殊的意義,股價(指數)走勢明顯受到120日均線的支撐或阻擊。120日均線在中國股市中應屬半年線,因而在研究滬深股市中長期走勢方面,有著相當的準確性。當120日均線被有效跌穿,中長期趨勢看淡時,中長線買家應該清倉離場。當120日均線被有效向上衝破,中長期趨勢看好,中長線買家應該追加買進。

5.預測長期走勢應以250日移動平均線研判為主。250日移動平均線是一年的移動平均線。250日均線失守,意味著一年參與股市的投資者悉數

被套(這是從

平均持股成本上說的,其中也有少數贏的,並非個個都是輸家);250日均線被向上有效突破,意味著人氣恢復,多頭終於在年均線上占據上風。因此,很多人將250日均線視為牛熊的

分界線。但是,從實際情況來看,決定股市的長期趨勢是基本面而不是

技術面。如果基本面趨好,250日均線失守,很可能是主力有意打壓製造的一個

空頭陷阱;反之,基本面趨淡,250日均線向上突破,也很可能是主力

拉高出貨製造的一個

多頭陷阱。因而,投資者在分析股市的長期趨勢時,250日均線只能作為一個參考,究竟如何,只有對

基本面進行全面的分析研判後才能作出正確判斷。

移動平均線

移動平均線中線牛股ST廈新(600057)就可以用中長期的均線設定來捕捉到它。2002年1月中旬,30日線和60日粘合後,向上翹頭,而此時的

股價剛剛站在120線7.52元上。股價突破250線(此時在8.5元左右)後,120線也由走平向上翹頭,隨著股價的震盪上行,250線也由於2002年3月13日向上拐頭,並且於2002年5月13日,120線

金叉250線。股價在探低9.4元後,一路上行,最高漲至17元,從突破120線的7.64元計算,股價上漲了222%,60日均線、120日均線和250日均線都給出了較及時的中線

走強信號。

6.要根據市場需要和

個股特性,適時修正、設計均線時間參數。例如,針對一些主力

做多時常常利用擊穿30日均線騙取

籌碼這特點,投資者在依據均線操作時,可將30日均線改成40日、45日、50日均線等等。又如,對一些

股性特別活躍的個股,覺得用5日、10日、20日,或5日、10日、30日這兩種短期均線組合仍較難把握其走勢時,也可自行設計一種更為合適的短期或者中長期均線組合。

7.移動平均線的優點很多,但也有明顯的不足之處。如對突發性

行情不能夠即時反應,存在著

滯後效應;均線中常常會出現一些

騙線等等。要克服移動平均線這些缺點,唯一辦法就是把移動平均線分析方法,同其他

技術分析方法,如K線分析法、趨勢線分析法等有機結合起來,這點必須引起投資者的高度重視。

30日均線,行情由盛而衰,由弱轉強的轉折點。

60日均線,中線牛熊分界。

優缺點

優勢

1.移動平均線可以幫助投資者判斷賣出和買入的信號,當匯價有效跌破移動平均線之際,為賣出信號;當匯價有效突破移動平均線,為買進信號。

2.移動平均線可以簡單快捷的呈現出匯價波動的大體趨向。

劣勢

1.單單依靠移動平均線的買入信號和賣出信號,投資者不容易準確的做出賣出或者買入的操作,通常情況下,移動平均線需要和其他的技術指標相結合使用。

2.當市場行情正處於盤整的局勢時,移動平均線所反映出賣出買入信號會頻繁出現,而這時也是投資者最容易受“當上受騙”的時候。

3.移動平均線的變動較為緩慢,投資者很難簡單方便的把握匯價的低谷或者是高峰,就長期移動平均線而言,而這劣勢更為顯眼。

常見形態

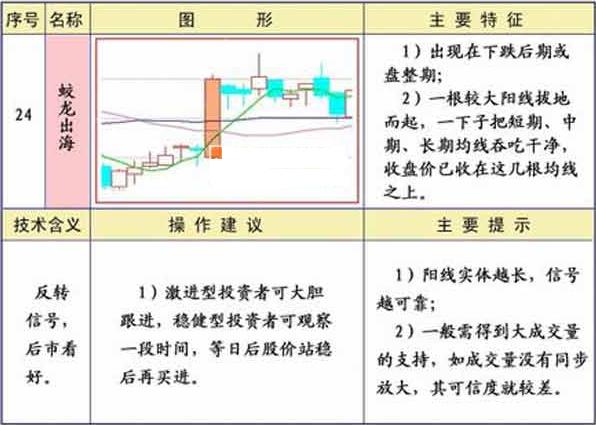

1.均線蛟龍出海與斷頭鍘刀

2.均線烘雲托月形烏雲密布形

3.均線快速上漲形與快速下跌形

4.均線加速上漲形與加速下跌型

5.逐浪上升形與逐浪下降形

6.均線上山爬坡形和下山滑坡形

7.首次交叉向下發散形

8.首次粘合向上或向下發散形

9.均線交叉向上發散形

10.均線銀山谷與均線死亡谷

12.均線多頭排列

13.均線空頭排列

熟記移動平均線這13種常見形態,均線便掌握夠了。

運用

市場

均線與股市

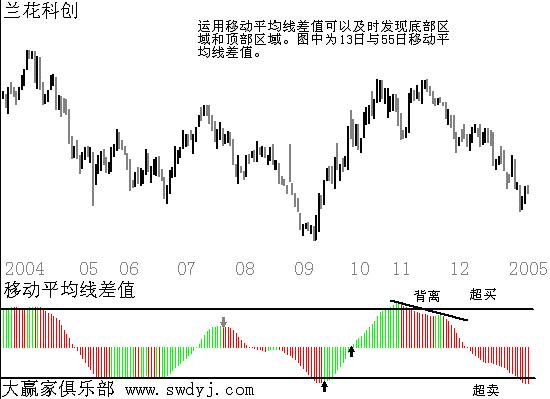

不論短期均線、中期均線還是長期均線,其本質意義都是反映市場價格的不同周期的平均成本,有的市場人士認為主力可以任意打亂各種均線。筆者以為,這種認識是忽略了均線的“平均成本”的真正意義,因為任意打亂計畫內的均線成本,是要付出多餘代價的。60日以後的均線系列屬於長期均線技術,即60日均線後有120日均線和250日均線,其實戰套用皆屬於難度大、要求高的技術類型,主要原因是因為這類均線是大周期成本線,反映出對市場的分析已不是局部的變化,而是要求分析市場整體趨勢的變化,120日均線在實戰中的用法可注意兩個方面,一是120日均線在實際走勢中的波動幅度不會太大,在熊市中它會壓制市場的走勢;在牛市中它會支撐市場的走勢。二是120日均線的變向一般應與大趨勢分析相結合,其有效性才可靠。以十日移動平均線為例。將第1日至第10日的10個收盤價,累計加起來後的總和除以10,得到第一個10日平均價,再將第2日至第11日收盤價和除以10,則為第二個10日平均價,這些平均價的連線,即成為10日移動平均線,移動平均的期間長短關係其敏感度,期間愈短敏感度愈高,一般股價分析者,通常以6、10日移動平均線觀察短期走勢,以10日、20日移動平均線觀察中短期走勢;以30日、72日移動平均線,觀察中期走勢;以13周、26周移動平均線,研判長期趨勢。西方投資機構非常看重200天長期移動平均線,以此作為長期投資的依據,行情價格若在長期移動平均線下,屬空頭市場;反之,則為多頭市場。

均線的表現

平均線從下降轉為水平,並且有改變移動方向往右上方移動的跡象,而股價多為企穩或反彈向上。在平均線繼續向上運行時,股價多會同步向上。其間雖然出現回跌,但依然維持向上移動。平均線走勢從上升趨勢逐漸轉變為盤局,顯示股票價格已經相當高,股價多有伴隨著回跌。移動平均線處於下降趨勢,股價多已出現下跌,股價下跌後有時會出現反彈,或上漲到下跌依託的平均線附近,但很快又會處於下降狀態。

特別是中長期均線與股價方向一致,呈現“多頭排列”的市場環境下,此時的股價上漲如順水行舟。

在實戰中,逆水行舟的股票絕大多數的走勢都不理想。這些股票都曾經在中長期均線“下壓”的情況下出現逼空式的暴漲,但是這並不說明均線分析錯誤,這屬於均線的另外一種現象----“均線扭轉”。這樣的情況是屬於小機率的事件,不具有普遍性。畢竟這樣的股票連百分之一的機率都達不到,在1000多家股票中每年出現幾隻是很正常的,這並不是普遍的現象。

均線

在移動平均線在實戰運用時,首先要明確移動平均線的優點和缺點,優點是可以讓投資者做到順勢而為,缺點是在震盪市道中較難把握。充分發揮移動平均線的優點,在單邊市上漲行情中可很好地把握市場機會,在單邊市的下跌行情中可很好地規避市場風險。這猶如順水行舟時,船在水流的衝擊下,發動機提供足夠的動力加上水流的動力,行駛得就會很輕鬆。在實戰中,股票的股價相當於船,而均線相當於水,當中長期均線的方向與股價的方向相同的時候,進行相應方向的操作,順水行舟,這樣採用充分利用移動平均線(即水)的力量,在實戰中的意義是非常大的,可幫助自己更好地把握市場機會規避市場風險。所以“均線與股價方向一致,“多頭排列”的情況下,成交量活躍的價值股是值得重點關注的好股票。“逆水行舟”和“順水行舟”在股價的運動趨勢中是非常重要的,如果你能夠深刻理解它,把握它,並熟練運用它,那么你的財富就會隨之滾滾而來。

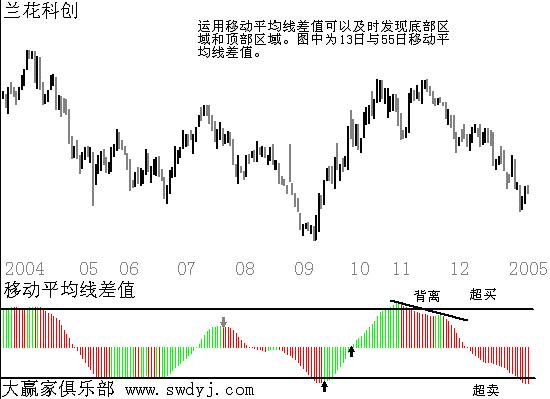

利用均線組合來把握市場機會。採用兩條移動平均線組合分析時,天數少的移動平均線升破天數多的移動平均線即為買入信號,反之跌破天數多的移動平均線即為賣出信號。移動平均線的優點在於辨認長期趨勢,在移動平均線向自己有利的方面發展時,可繼續持股,直到移動平均線掉頭轉向才平倉,可獲巨大利潤,在移動平均線對自己不利的方面發展時,可及早拋出,將風險降至最低。短期的移動平均線可以取至3-5天,中期可取12天,長期取一個月,超長為兩月以上。

MT4中移動平均線指標

MT4中移動平均線指標 移動平均線

移動平均線 移動平均線

移動平均線 移動平均線

移動平均線 移動平均線

移動平均線 移動平均線

移動平均線 移動平均線

移動平均線

移動平均線

移動平均線 移動平均線

移動平均線 移動平均線

移動平均線