基本介紹

- 中文名:標準化票據管理辦法

- 頒布時間:2020年6月28日

- 實施時間:2020年7月28日

- 發布單位:中國人民銀行

- 發文字號:中國人民銀行公告〔2020〕第6號

公告通知,全文內容,修訂信息,內容解讀,起草背景,主要內容,

公告通知

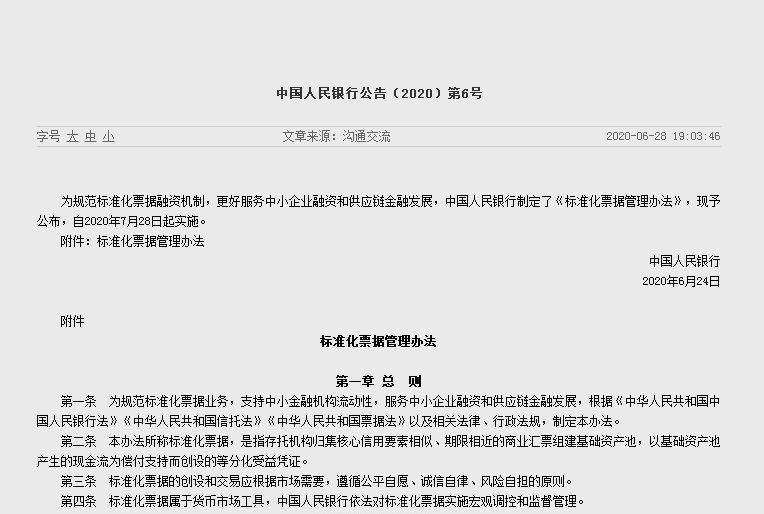

為規範標準化票據融資機制,更好服務中小企業融資和供應鏈金融發展,中國人民銀行制定了《標準化票據管理辦法》,現予公布,自2020年7月28日起實施。

附屬檔案:標準化票據管理辦法

中國人民銀行

2020年6月24日

全文內容

第一章 總 則

第一條 為規範標準化票據業務,支持中小金融機構流動性,服務中小企業融資和供應鏈金融發展,根據《中華人民共和國中國人民銀行法》《中華人民共和國信託法》《中華人民共和國票據法》以及相關法律、行政法規,制定本辦法。

第二條 本辦法所稱標準化票據,是指存托機構歸集核心信用要素相似、期限相近的商業匯票組建基礎資產池,以基礎資產池產生的現金流為償付支持而創設的等分化受益憑證。

第三條 標準化票據的創設和交易應根據市場需要,遵循公平自願、誠信自律、風險自擔的原則。

第四條 標準化票據屬於貨幣市場工具,中國人民銀行依法對標準化票據實施巨觀調控和監督管理。

第二章 主要參與機構

第五條 本辦法所稱存托機構,是指為標準化票據提供基礎資產歸集、管理、創設及信息服務的機構。

存托機構應依照法律法規規定和存托協定約定,完成每隻標準化票據相關的登記、託管、信息披露以及協助完成兌付、追索等,督促原始持票人、承兌人、承銷商等相關機構履行法律法規規定及存托協定約定的義務。

第六條 存托機構應符合以下條件:

(一)熟悉票據和債券市場業務的商業銀行或證券公司;

(二)具有與開展標準化票據存托業務相適應的從業人員、內控制度和業務設施等;

(三)財務狀況良好,組織機構健全,內部控制規範,風險管理有效;

(四)信譽良好,最近兩年內無重大違法、違規行為;

(五)法律法規和中國人民銀行規定的其他條件。

第七條 本辦法所稱原始持票人,是指根據存托協定約定將符合條件的商業匯票完成存托,取得相應對價的商業匯票持票人。

原始持票人持有的商業匯票應真實、合法、有效,存托時以背書方式將基礎資產權利完整轉讓,不得存在虛假或欺詐性存托,不得認購或變相認購以自己存托的商業匯票為基礎資產的標準化票據。

第八條 本辦法所稱票據經紀機構,是指受存托機構委託,負責歸集基礎資產的金融機構。

票據經紀機構應票據業務活躍、市場信譽良好,有獨立的票據經紀部門和完善的內控管理機制,具有專業從業人員和經紀渠道,票據經紀機構的票據經紀業務與票據自營業務應嚴格隔離。

第三章 基礎資產

第九條 基礎資產應符合以下條件:

(一)承兌人、貼現行、保證人等信用主體的核心信用要素相似、期限相近;

(二)依法合規取得,權屬明確、權利完整,無附帶質押等權利負擔;

(三)可依法轉讓,無掛失止付、公示催告或被有關機關查封、凍結等限制票據權利的情形;

(四)承兌人、貼現行、保證人等信用主體和原始持票人最近兩年內無重大違法、違規行為;

(五)法律法規和中國人民銀行規定的其他條件。

第十條 標準化票據的基礎資產應獨立於存托機構等其他參與人的固有財產。

第十一條 原始持票人、存托機構和標準化票據投資者應通過存托協定明確標準化票據所代表權益和各方權利義務。存托協定應符合法律法規及中國人民銀行規定,並至少載明下列事項:

(一)創設目的;

(二)原始持票人、存托機構及相關機構名稱和住所;

(三)標準化票據的規模、期限等基本情況;

(四)基礎資產的種類、金額、期限、合法合規性、現金流預測分析等基本情況;

(五)基礎資產現金流歸集與分配程式;

(六)投資者範圍和投資者取得標準化票據權利的形式、方法;

(七)標準化票據持有人大會召集程式、規則等安排;

(八)信息披露、風險揭示要求與防範措施;

(九)原始持票人、存托機構、投資者的權利與義務。

投資者認購或受讓標準化票據即成為存托協定當事人,視為其同意並遵守存托協定約定。

第十二條 存托機構可自行歸集或通過票據經紀機構歸集基礎資產。存托機構和票據經紀機構應對基礎資產的真實性、合法性和有效性進行審查。

存托機構和票據經紀機構公開歸集基礎資產的,應明確歸集規則,保證歸集過程公平、公正、公開,嚴禁欺詐、誤導、操縱、串通、利益輸送等行為。

第十三條 存托機構應委託票據市場基礎設施為基礎資產提供登記、託管、清算結算等服務。標準化票據存續期間,基礎資產不得被交易、挪用或設定質押等權利負擔。

第四章 標準化票據創設

第十四條 存托機構應在標準化票據創設前披露基礎資產清單,並向投資者公布標準化票據的認購公告。公開歸集基礎資產的,存托機構或票據經紀機構應在基礎資產歸集前至少3個工作日發布基礎資產申報公告。

標準化票據認購成功的次一工作日前,票據市場基礎設施應完成基礎資產的登記託管,標準化票據登記託管機構應完成標準化票據的登記託管。

第十五條 存托機構可自行組織標準化票據認購或委託金融機構承銷。標準化票據的承銷適用《全國銀行間債券市場金融債券發行管理辦法》(中國人民銀行令〔2005〕第1號發布)關於承銷的規定。

第十六條 標準化票據的登記託管、清算結算適用《銀行間債券市場債券登記託管結算管理辦法》(中國人民銀行令〔2009〕第1號發布)及中國人民銀行有關規定。

第十七條 標準化票據的交易流通適用《全國銀行間債券市場債券交易管理辦法》(中國人民銀行令〔2000〕第2號發布)的有關規定,在銀行間債券市場和票據市場交易流通。

第十八條 標準化票據適用於現券買賣、回購、遠期等交易品種。

第五章 信息披露

第十九條 存托機構應在標準化票據創設前和存續期間依照本辦法規定真實、準確、完整、及時披露對標準化票據投資價值判斷有實質性影響的信息,不得有虛假記載、誤導性陳述和重大遺漏。

第二十條 存托機構應在標準化票據創設前至少1個工作日,披露存托協定、基礎資產清單、信用主體的信用評級、認購公告等,在認購結束之日起1個工作日內披露標準化票據創設結果。

基礎資產的信用主體為非上市公司,且在債券市場無信用信息披露的,存托機構應向投資者提供對標準化票據投資價值判斷有實質性影響的信息。

第二十一條 存托機構應向投資者充分提示標準化票據可能涉及的各類風險,包括但不限於資產信用風險、集中度風險、操作風險、法律風險、關聯關係風險等。

第二十二條 標準化票據存續期間,存托機構應及時披露基礎資產兌付信息、信用主體涉及的重大經營問題或訴訟事項等內容。發生任何影響基礎資產價值的重大事件,存托機構應自獲得相關信息之日起3個工作日內向投資者披露。

第六章 投資者保護

第二十三條 標準化票據的持有人依照相關法律法規和契約約定,享有以下權利:

(一)參與標準化票據的收益分配;

(二)依法處置標準化票據;

(三)監督存托機構對基礎資產的管理情況,並有權要求其對相關情況作出說明;

(四)按照相關要求參加標準化票據持有人大會,並對審議事項行使表決權;

(五)按規定或約定的時間和方式獲得標準化票據相關信息披露檔案,查閱或複製標準化票據相關檔案;

(六)標準化票據相關契約約定的其他權利。

第二十四條 標準化票據存續期間,發生存托機構變更或解任、存托協定變更、基礎資產逾期追索、訴訟等事件以及存托協定中約定的應由標準化票據持有人大會作出決議的其他情形時,應通過召開標準化票據持有人大會審議決定。

標準化票據持有人大會由存托機構召集,存托機構不召集的,持有人可按照存托協定的約定自行召集。

第七章 監督管理

第二十五條 標準化票據的利率、價格等以市場化方式確定,任何機構不得以欺詐、操縱市場等行為獲取不正當利益。

第二十六條 標準化票據存托、經紀、承銷、信用評級等專業機構及人員應勤勉盡責,嚴格遵守執業規範和職業道德,按規定和約定履行義務。

專業機構及人員出具的檔案含有虛假記載、誤導性陳述和重大遺漏的,應按職責範圍承擔相應的法律責任。

第二十七條 票據市場基礎設施、標準化票據登記託管機構等標準化票據相關基礎設施,應根據自身職責依照本辦法及中國人民銀行有關規定,建立相應內部控制和風險管理制度,制定基礎資產託管及信息披露等規則,組織市場機構起草標準化票據存托協定標準文本,報中國人民銀行備案後施行。

第二十八條 存托機構應於標準化票據創設結束之日起5個工作日內向中國人民銀行報告創設情況。標準化票據相關基礎設施應每月向中國人民銀行報告標準化票據的基礎資產管理、創設、登記託管、交易、結算等情況。

第二十九條 中國人民銀行依法對標準化票據相關基礎設施、存托機構、票據經紀機構、承銷機構等進行監督管理。對違反本辦法規定的機構和人員,中國人民銀行依照《中華人民共和國中國人民銀行法》第四十六條的規定進行處罰。

第八章 附 則

第三十條 本辦法由中國人民銀行負責解釋。

第三十一條 本辦法自2020年7月28日起施行。

修訂信息

2020年2月14日至3月14日,《標準化票據管理辦法(徵求意見稿)》按程式向社會公開徵求意見。截至公開徵求意見截止日,共收到47家機構和個人的有效意見17條(扣除重複意見)。公開徵求意見結束後,人民銀行對反饋意見逐一進行研究分析,對意見比較集中的問題與法律專家、市場機構進行研討論證,最終採納意見9條,部分採納意見3條,未採納意見5條。

主要意見及採納情況如下:

一、建議明確存托機構協助追索職責。已予採納。

二、建議取消標準化票據資金保管機構和再投資。已予採納。

三、建議允許存托機構自行組織標準化票據認購。已予採納。

四、建議調整信息披露時限和明確披露要求。已予採納。

五、建議明確背書轉讓流程、評級要求和重大違法違規認定,制定具體規則及協定、交易流通機制等五條建議。已予採納。

六、建議明確存托機構、票據經紀機構間的審查責任邊界,適當弱化對基礎資產的審查要求。部分採納。

七、建議標準化票據可定向發行和分級。部分採納。

八、建議明確票據經紀機構條件,規定必須由票據經紀機構負責歸集基礎資產。部分採納。

九、建議擴大存托機構、票據經紀機構、承銷機構主體範圍的三條意見。未予採納。

十、關於認為標準化票據屬於資產支持證券的意見。未予採納。

十一、建議取消標準化票據、認可民間票據買賣,允許持票人直接打包向債券市場銷售。未予採納。

內容解讀

起草背景

票據是中小企業重要的融資渠道之一,也是金融機構資金交易和資產負債管理的工具。受多種因素影響,中小企業票據融資的可得性和效率還有待提升。從金融機構資產交易的角度來看,票據個性化特徵比較明顯,價格形成機制較為複雜,標準化程度不夠高。為拓寬中小企業票據融資渠道,更好契合金融機構資金交易特點和支持中小金融機構流動性管理,人民銀行引導市場機構積極探索,於2019年8月創新開展標準化票據融資機制試點,受到市場廣泛關注和認可。市場機構呼籲儘快出台標準化票據的規範性制度。

在總結試點工作的基礎上,人民銀行組織試點參與機構制定了《管理辦法》,明確標準化票據的定義、參與機構、基礎資產、創設、信息披露、投資者保護、監督管理等,規範標準化票據業務發展。標準化票據以票據作為基礎資產,聯通票據市場和債券市場,有利於發揮債券市場的專業投資和定價能力,增強票據融資功能和交易規範性。

主要內容

《管理辦法》共八章三十一條,包括總則、主要參與機構、基礎資產、標準化票據創設、信息披露、投資者保護、監督管理和附則。主要內容如下:

(一)明晰標準化票據定義。標準化票據是指存托機構歸集核心信用要素相似、期限相近的商業匯票組建基礎資產池,以基礎資產池產生的現金流為償付支持而創設的等分化受益憑證,屬於貨幣市場工具。

(二)明確主要參與機構。《管理辦法》明確了原始持票人、存托機構等主要參與機構的定義、條件、職責。標準化票據權益和各方權利義務通過存托協定予以明確。

(三)規範基礎資產。《管理辦法》明確,基礎資產應符合核心信用要素相似、期限相近、依法合規取得等條件。原始持票人在存托時以背書方式將基礎資產權利完整轉讓,有效保障投資人合法權益。原始持票人對基礎資產的真實、合法、有效性負責,存托機構和票據經紀機構應對基礎資產的真實性、合法性和有效性進行審查。票據市場基礎設施負責基礎資產的統一登記託管。

(四)強化信息披露和投資人保護。《管理辦法》明確,存托機構應在標準化票據創設前和存續期間真實、準確、完整、及時披露對標準化票據投資價值判斷有實質性影響的信息。標準化票據的投資人依照相關法律法規和契約檔案約定享有權利。標準化票據存續期間,發生重大事項和存托協定約定情形的,由持有人大會審議決定。

(五)明確管理框架。《管理辦法》明確,標準化票據的承銷、登記託管、交易流通適用銀行間債券市場現行管理規定。為更好實現債券市場和票據市場聯動,標準化票據同時在兩個市場交易流通。考慮到標準化票據期限較短,其創設採用事後報告制度,事前管理主要依靠信息披露,相關基礎設施負責日常監測和自律管理。