基本介紹

- 中文名:均線粘合

- 決定因素:是由均線自身的特點決定的

- 性質:具有均線粘合形態的股票

- 運動方向:就不外是漲、跌和平

介紹,尋找粘合股,判斷股價位置,意義,備註,

介紹

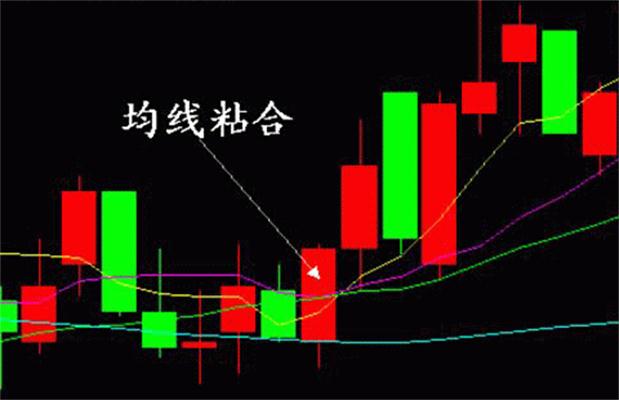

具有均線粘合形態的股票,一旦上漲其上漲幅度往往是比較大的。這樣的例子實戰中有很多。

股票的運動是恆動的。其運動的方向就不外是漲、跌和平。而從以往的經驗和運動的特性我們知道,股票的“平”是相對靜止,其必然為其他兩種運動模式所代替。由此,我們在選股的時候,找到平盤的股票就顯得具有格外的意義了。

尋找粘合股

最直接的辦法就是將主圖指標設定為多均線狀態,然後逐一翻閱,人工判斷出具有平盤形態的股票。儘管這是一種很有效的辦法,可惜太耗費精力。而且,因為視覺的差異,對於一些箱體整理的股票,我們往往認為其波段很明顯,會不認為其是平盤整理,其實仔細算算,其上上下下的波段整個的波段空間可能只有百分之幾。而一旦股價上揚或下挫,原來看著波段明顯的K線圖形就變成了絕對的橫盤形態。因此,我們需要依靠指標來合理的計算來尋找均線粘合的股票。

我們可以通過MA(20)-MA(90))這樣一個公式來計算。公式的涵義就是計算20日均線和90日均線差值的絕對值。絕對值越小說明這兩根分別代表短期和長期的均線直接距離越小,也就越趨近粘合。指標計算後,我們用排序功能進行篩選,就可以甄選出具有均線粘合形態的股票了。

這裡要說明,並不是均線粘合的股票就一定會上漲,因為天下沒有絕對的所謂規律。而且在套用中還要注意均線粘合的相對位置,是高位粘合還是低位粘合這一點很重要。

為什麼要對這個指標進行排序,這是個很重要的問題。我們可以把股票市場理解為一個體育競技場。我們知道在體育比賽中,絕對的第一是沒有意義的,只有相對的第一才有意義。簡單說,就是一個人的賽跑,無論你跑多快,你也不能說你是冠軍。必須是多人一同比賽,才能角逐出冠軍。股票也是一樣,只有通過橫向的比較才能找出具有冠軍氣質的股票。

判斷股價位置

其實,這是一個從根本上無法判斷的問題,但是在實際操作中又不得不面對的問題。那么,如何能夠比較合理的解決這個問題呢?經過研究,可對原有指標進行最佳化。即公式變為MA(20)-MA(90))/MA(60)。如此最佳化的原因是為了在橫向比較的同時引入縱向比較。即用股票現在的走勢和歷史的走勢進行比較,由此希望可以對未來的操作起到一定意義上的幫助。這個指標的算法,看似簡單,其實涵蓋的內容非常多,如果能真正領會則會受益匪淺。

意義

1、5日、10日、30日均線是判斷強勢股整理結束向上突破最好的三條均線,此外,以20日均線替代10日或30日均線亦可。由於主力在上一波拉升往往較為凌厲,因此回落整理時間往往跨度較大,一般均在兩個月以上。因此,在兩個月內三條均線的粘合應視為無效粘合,股價突破時機並不成熟,只有兩個月以上的整理時間,待三條均線粘合時才是介入良機。

2、5日、10日、30日均線粘合時,5日、10日均線應調頭向上,並與30日均線形成金叉,否則不介入。待到符合以上條件後均線粘合才是介入良機。

3、換手率是判斷突破時機的輔助指標。在箱體或平台整理區間內換手率至少應達到80%,換手率達到100%以上則突破成功率更大。

備註

當長期、中期、短期均線粘合的形態出現時,後市的方向選擇一般會沿著中長期均線之前的運行方向繼續運行。主要的方向判斷可分為如下兩點:

(1)如果之前的走勢中,長期均線是向下運行的,則均線系統的粘合主要是由於中短期均線的反彈形成,這時候出現均線粘合,說明中短期均線已經反彈了一定高度,後市如果沒有放量突破長期均線。股價中短期可能受壓回落,波段走弱。

(2)如果之前的走勢中,長期均線上向上運行的,則均線系統的粘合主要是由於中短期均線的回調形成,這時候出現均線粘合,說明中短線已經充分調整,在獲得長期均線強支撐後將出現反彈走勢,波段走強機率大。