馬科維茨(1952)提出了對投資組合收益和風險的衡量標準,其中將標準差視為組合的總風險,描述組合收益率高於或低於平均收益率的波動幅度。但在實際的投資中,投資者往往會對收益和風險有一個權衡,與收益率高於基準部分所帶來的收益回報相關,投資者可能更關心低於基準部分的收益下跌風險,即所謂下限風險(Downside Risk)。馬科維茨(1959)後來也意識到用下限風險衡量組合風險比用標準差更為貼切,因為當組合的收益率滿足常態分配時,只有用下限風險來衡量投資組合風險,才能幫助投資和出正確的決策。

在基金投資中,下限風險是指基金淨值增長率的下方標準差(Down—side Standard Deviation),測量的是基金的淨值增長率與目標回報率或者期望回報率反向的偏差程度。

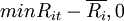

下限風險的計算公式