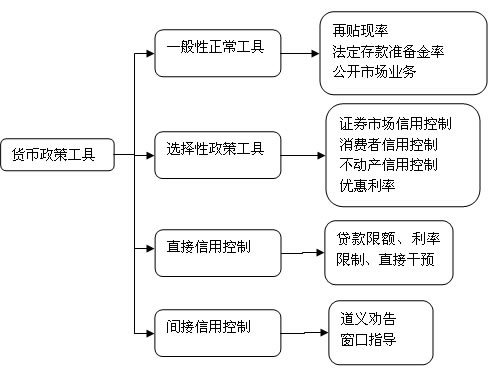

一般性貨幣政策工具是中央銀行調控的常規手段,他主要是調節貨幣供應總量、信用量和一般利率水平。因此,又稱為數量工具。

基本介紹

- 中文名:一般性貨幣政策工具

- 別名:貨幣政策的總量調節工具

- 使用者:中央銀行

- 用途:調控

一般性貨幣政策工具的類型

一般性貨幣政策工具主要包括存款準備金制度、再貼現政策和公開市場業務三大工具,即所謂的“三大法寶”。

1、存款準備金制度

存款準備金制度開始於19世紀20年代波士頓的蘇弗克銀行的改革。以解決鄉村銀行劣幣驅逐城市銀行良幣,要求鄉村銀行在城市銀行存入足額存款,城市銀行則按面值收兌鄉村銀行的銀行券,維持其面額十足流通,保持了銀行券流通的穩定。這項制度成為1913年美國實行《聯邦儲備法》中法定存款準備金制度的基礎。

存款準備金制度是指中央銀行在法律所賦予的權力範圍內,通過規定或調整商業銀行交存中央銀行的存款準備金比率,控制其信用規模,並藉以間接地對社會貨幣供應量進行控制的制度。自1998年4月起,中國人民銀行有過大幅度降低了商業銀行的存款準備金和備付金比率。

2、再貼現政策

再貼現是隨著中央銀行的產生而發展起來的。英格蘭銀行曾在19世紀上半葉利用再貼現業務向票據經紀人進行短期資金的融通,並利用再貼現業務逐漸完成了其作為最後貸款人的職能,完成了其向中央銀行的自然演化過程。美國聯邦儲備體系成立前的國民銀行體系,主要問題之一是在緊急的時候沒有“後備力量”沒有“彈性”,此後,許多國家的中央銀行都將再貼現業務作為其主要的貨幣政策工具。

再貼現政策是中央銀行通過制定或調整再貼現利率來干預和影響市場利率及貨幣市場的供應和需求,通過規定貼現票據的資格來控制資金投向的一種金融政策。當市場銀根偏松時,中央銀行則提高再貼現率,由於再貼現率提高,貼現成本增加,貼現金額減少;同時市場利率會相應的升高,社會對貨幣的需求會受到抑制,從而使市場貨幣供應量減少。相反,降低再貼現利率,會增加貨幣供應。

3、公開市場業務

利用買賣政府債券來調控經濟則是20世紀20年代美國聯邦儲備體系的偶然發現。當時的再貼現效果因為危機而遭削弱,美國聯邦儲備銀行開始用政府債券的購買,降低利率擴張信用,這樣一個新的貨幣政策工具產生了。

公開市場業務是中央銀行在市場上買賣有價證券,藉以回籠貨幣或投放貨幣,調節貨幣供應量的活動。買賣對象一般為政府債券、國債、外匯。中央銀行可以經常地,連續地買賣有價證券。中央銀行運作公開市場業務的目的在於:

公開市場業務對貨幣供求關係和貨幣供應量有微調作用,一般在經濟運行比較正常時使用得較多。