OMD模型由Roger.J.Bowden在2000年提出。該模型可用於評價基金績效、套利策略、免疫策略、投資組合增強策略等方面的研究。這裡介紹其在基金績效評價中的研究。評價基金績效中,OMD模型的優點在於不需要CAPM模型的嚴格假設條件,並且由於該模型的非參數估計特性,它對基金和市場收益率的機率分布沒有常態分配或對稱分布的要求。

引入序值均差值模型評價基金績效,解決了傳統基金績效評價指標在使用中的局限性,可以滿足投資者的個性化投資需求,這裡又通過實證分析了同一家基金管理公司不同投資風格的三隻基金的市場表現,並通過對比分析了該指標相對於傳統指標在評價中的優越性。

基本介紹

- 中文名:OMD模型

- 提出者:Roger.J.Bowden

套用,實證研究及分析,

套用

在基金績效評價上的套用

1、等價邊際

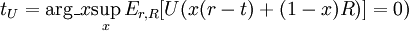

構造一個投資組合,待評價基金(收益率為γ )和市場基準組合(收益率為R)的投資比例分別為x和(1-x)。若投資者具有馮·諾依曼—摩根斯坦效用函式U(·),則最優組合應滿足

maxEr,R[U(xr + (1 − x)R)] (1)

在使用等價邊際指標評價基金績效時,我們以(r-t)代替r表示一隻基金的收益率,其中t可以看作是從由於基金經理人擁有的市場時機選擇能力而獲得的超額利潤中抽取的佣金。如果購買一隻基金,由於t的存在會使基金的實際收益率降低,而且隨著t的增加,投資者會減少對該基金的持有量,最終減少為零。從另一個角度看,投資者能夠接受的t越高,則該基金的績效越好,換句話說較高的t表示對基金經理人特有的市場時機選擇能力評價較高。這裡的t就是等價邊際。值得注意的是,這種評價體現了等價邊際這一評價指標個性化的一面,即可以是任意投資者的主觀評價。

公式

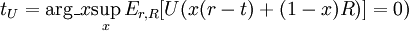

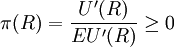

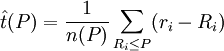

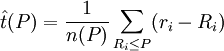

如果投資者是厭惡風險的,即效用函式為凹函式,則最優投資組合應滿足上式的一階條件:

E(r − R − t)U'[x(r − t) + (1 − x)R] = 0

令x=0,可以得到等價邊際指標

OMD模型

OMD模型

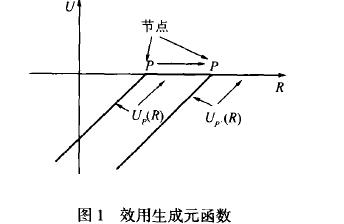

2、效用生成元

計算等價邊際的最大難點在於投資者效用函式的確定。為此,我們構造一種具有特殊形式的效用函式一效用生成元。該函式具有一種特殊的形式,如圖《效用生成元函式》所示。效用生成元有兩段線性部分組成,節點為收益率P。我們可以把P看作是“目標收益率”,即投資者更關注的是回報率能否達到該值,而不在意收益率超過該值後的情況。因此P點反映了不同投資者的風險厭惡程度:隨著P點的右移,投資者的風險厭惡程度低。通常情況下,P>0。

效用生成元函式

OMD模型

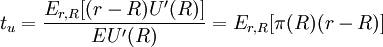

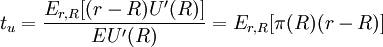

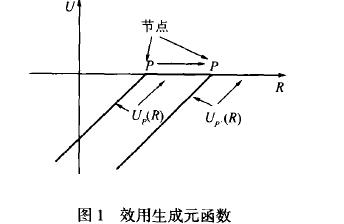

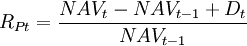

3、OMD樣本函式

既然具有任意形式的效用函式都可以分解為效用生成元函式Up(R)的加權集合,那么如果可以計算出效用生成元函式在P點的等價邊際(記為tp 或t(P)),則通過相同的方法就可以求出任意效用函式的等價邊際tU 我們稱t(P)為OMD樣本函式,定義為:

OMD模型

其中 n(P)={#Ri≤P} (2)

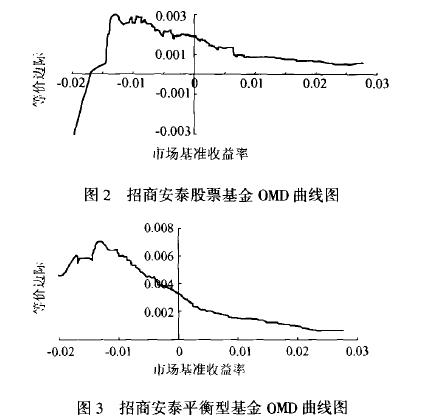

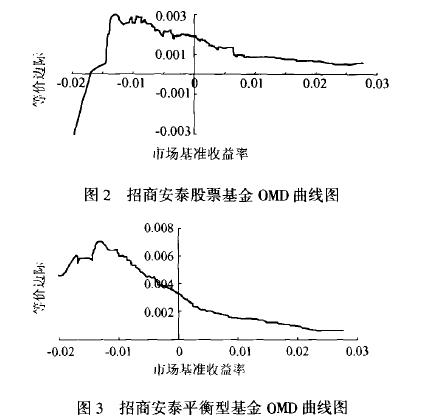

根據市場基準收益率和t(P)可以繪製基金的OMD曲線。如果待評定基金的OMD曲線總是位於的上方,可以說對於具有任何風險特徵的投資者該基金對於市場基準投資組合都是占優的,或者說基金經理人具有較好的市場時機選擇能力和選股能力。

由於OMD函式具有非參數特性,不需要對收益率分布做任何假設,也不用對證券價值進行評估,更迴避了CAPM模型有效性的問題,因此在一定程度上優於傳統的基金績效評價指標。

實證研究及分析

1、研究對象與數據處理

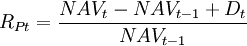

自2001年9月我國證券市場上發行第一隻開放式基金——華安創新基金,到2004年8月底已累計達到100隻。為了便於比較,從中選取同一家基金公司的三隻基金進行分析,分別是招商安泰股票證券投資基金、平衡型證券投資基金和債券證券投資基金,數據從2003年6月2日至2004年8月30日,共300個日數據。對每個日數據,基金的資產淨值由下式計算:

OMD模型

式中:RPt 為基金在t日的收益率;NAVt為第t日的 基金淨資產;Dt為基金在t日的現金分紅。

根據我國《證券投資基金管理暫行辦法》關於基金投資於股市不得高於總投資額的80%,投資於債券、現金持有不得低於20% 的規定,我們選擇上證180指數作為股票市場綜合指數,上證國債指數作為國債市場的綜合指數,兩者分別以0.8和0.2的權重加權平均,來計算市場基準收益率,即市場基準收益率=80%×上證180指數收益率+20%×上證國債指數收益率

2、對三隻證券投資基金的實證分析

(1) OMD曲線圖及分析

OMD曲線圖及分析

從《 OMD曲線圖及分析》圖可以看出,平衡型和債券基金的OMD曲線在樣本區間內位於水平軸上方,說明這兩隻基金優於市場基準組合,或者其基金經理人具有較好的市場時機選擇能力和選股能力。值得注意的是,當市場基準收益率R為負值時,等價邊際tU ,具有較高的正值,而在市場收益較高的區域內,等價邊際tU “迅速”降低,尤其是債券基金下降幅度大、速率快。說明在市場走低的情況下,投資目標為追求穩定收益、規避市場價格波動風險的平衡型和債券基金仍維持良好的市場表現,但是市場形勢轉好,這兩隻基金的表現不如追求較高收益率的股票基金。

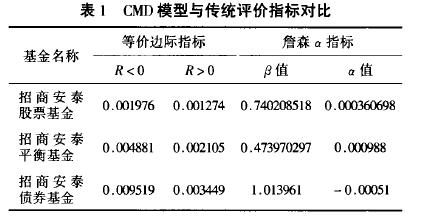

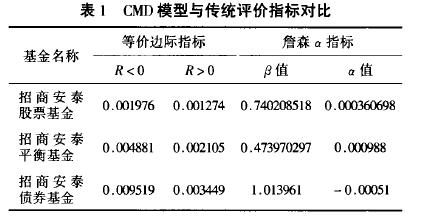

(2)OMD模型等價邊際指標與傳統評價指標比較分析

在三種傳統評價指標中,我們選擇了詹森α 指數與等價邊際進行績效評價比較,計算結果如表1所示。

對比

可以看出,當使用等價邊際指標評價基金業績表現良好時,詹森α 指標對基金的表現評價不高,尤其是對債券基金出現α <0的情況,表明該基金位於證券市場先下方,即基金業績劣於市場基準投資組合。這主要是因為Jensen指數是在CAPM模型上提出來的,假定基金的β 係數固定,但是由於基金經理人的市場時機選擇能力和擇股能力不同,因而會引起導致變動的非線性變化,也就是說當基金經理具有優良的時機選擇能力時,使用該指標可能會低估基金的業績。而且在使用Jensen指數評估基金整體績效時,隱含了非系統風險已被徹底分散掉的假設,如果沒有完全消除非系統風險,則Jensen指數可能給出錯誤信息。這也從另一個角反映了使用等價邊際指標評價基金業績時可以避免上述問題。